この記事は2022年7月22日に「ニッセイ基礎研究所」で公開された「注目される米景気後退リスク-高まる景気後退リスク、深刻な景気後退は回避可能か」を一部編集し、転載したものです。

目次

要旨

今月末発表予定の22年4-6月期の実質GDP(年期比年率)はマイナス成長となる可能性が高まっており、2期連続のマイナス成長で定義されるテクニカル・リセッションに該当する可能性がある。

もっとも、景気後退の正式な認定を行う全米経済研究所(NBER)が重視する経済指標は概ね堅調を維持しており、直ぐに景気後退と判断される可能性は低いだろう。

一方、インフレが40年ぶりの水準となる中、インフレ抑制のためにFRBは22年3月から積極的な金融引き締めを実施している。FRBは景気後退を招くとしても、インフレ抑制を優先する姿勢を明確にしていることから、景気後退懸念が高まっている。実際に、金融市場では一部長短金利が逆転(逆イールド)しているほか、景気後退を予想するエコノミストが増加している。

当研究所は23年までの経済見通しにおいて、現状で景気後退をメインシナリオにはしていない。しかしながら、ウクライナ侵攻や新型コロナの動向など、インフレを取り巻く環境は非常に不透明となっており、今後の金融政策の動向次第では来年にかけて景気後退に陥る可能性は否定できない。

もっとも、仮に景気後退に陥っても、足元の堅調な労働需要や、家計のバランスシート、潤沢な家計の過剰貯蓄などを考慮すれば、依然として深刻な景気後退は回避が可能だろう。

はじめに

7月28日発表予定の22年4-6月期の実質GDP(前期比年率)はマイナス成長となる可能性が高まっており、2期連続のマイナス成長で定義されるテクニカル・リセッションに該当する可能性がある。

もっとも、景気後退の正式な認定を行う全米経済研究所(NBER)が重視する経済指標は概ね堅調を維持しており、直ぐに景気後退と判断される可能性は低いだろう。

一方、インフレが40年ぶりの水準となる中、インフレ抑制のためにFRBは22年3月から積極的な金融引き締めを実施している。FRBは景気後退を招くとしても、インフレ抑制を優先する姿勢を明確にしていることから、景気後退懸念が高まっている。

本稿では22年4-6月期の実質GDPの見通しおよび当期に景気後退と認定される可能性を検証した後、FRBの金融引き締めで高まる景気後退懸念について金融市場やエコノミストの見方を紹介するほか、今後の景気後退リスクについて検証を行った。結論から言えば、当研究所は現時点で23年までの予測期間において景気後退をメインシナリオとはしていない。しかしながら、ウクライナ侵攻や新型コロナの動向など、インフレを取り巻く環境は非常に不透明となっており、今後の金融政策の動向次第では来年にかけて景気後退に陥る可能性は否定できない。

もっとも、仮に景気後退に陥っても、足元の堅調な労働需要や、家計のバランスシート、潤沢や家計の過剰貯蓄などを考慮すれば、依然として深刻な景気後退は回避が可能だろう。

高まる米景気後退懸念

(22年4-6月期の成長率見通し)テクニカル・リセッションに該当も、景気後退の判断は回避

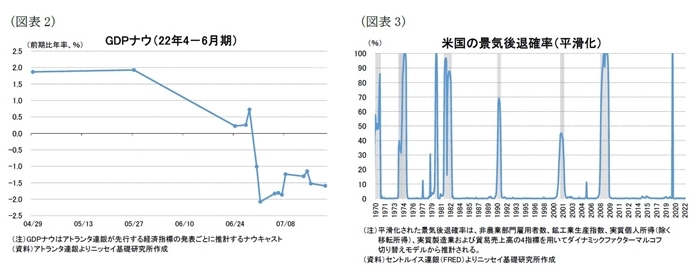

足元の経済指標を元にアトランタ連銀が発表するGDPナウは、本稿執筆時点(7月21日)で22年4-6月期の実質GDP成長率を前期比年率▲1.6%と推計しており、マイナス成長となる可能性を示唆している(図表2)。このため、22年1-3月期(同▲1.6%)と併せ2期連続のマイナス成長で定義されるテクニカル・リセッションに該当する可能性が高まった。テクニカル・リセッションは一般的に景気後退のシグナルとして注目されている。

もっとも、米国の景気循環の正式な時期については全米経済研究所(NBER)が判断することになっており、NBERは景気後退の定義を「経済全般で数ヵ月以上続く経済活動の大幅な低下」(*1)と定義している。このため、必ずしもテクニカル・リセッションに該当することをもって景気後退入りしたと判断される訳ではない。

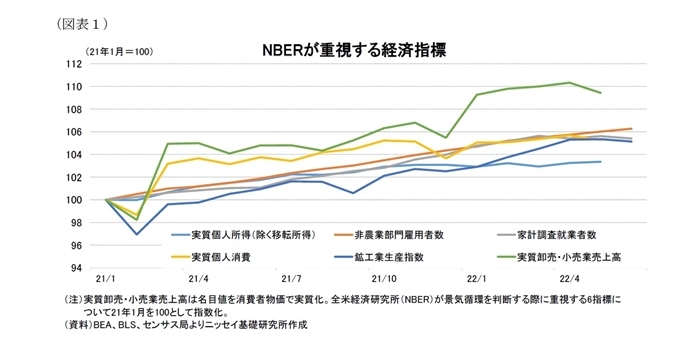

また、NBERは景気循環を判断する際に重視する経済指標として、「移転所得を除いた実質個人所得」、「非農業部門雇用者数」、「家計調査の就業者数」、「実質個人消費支出」、「卸売業・小売業の実質売上高」、「鉱工業生産指数」の6指標を例示している(*2)。ここで、これらの指標について21年1月を100として指数化したグラフを作成した(前掲図表1)。同グラフからは非農業部門雇用者数の堅調な増加が持続しているほか、他の指標は回復モメンタムに小幅な低下がみられるものの、概ね堅調を維持していることを示しており、足元で著しい悪化はみられない。

さらに、NBERが認定する景気循環時期をリアルタイムで判定するために、セントルイス連銀がNBERの重視する経済指標を含めた4指標を用いて、月次で推計する景気後退確率は22年5月が0.48%と低位に留まっている(図表3)。同連銀は景気後退確率が3ヵ月連続で80%を超えることを景気後退がはじまる信頼できるシグナルとしており、現状で景気後退開始の兆候は示されていない。

*1:https://www.nber.org/research/business-cycle-dating

*2:同上

(米金融政策)FRBはインフレ抑制のためには景気後退を辞さない姿勢を明確化

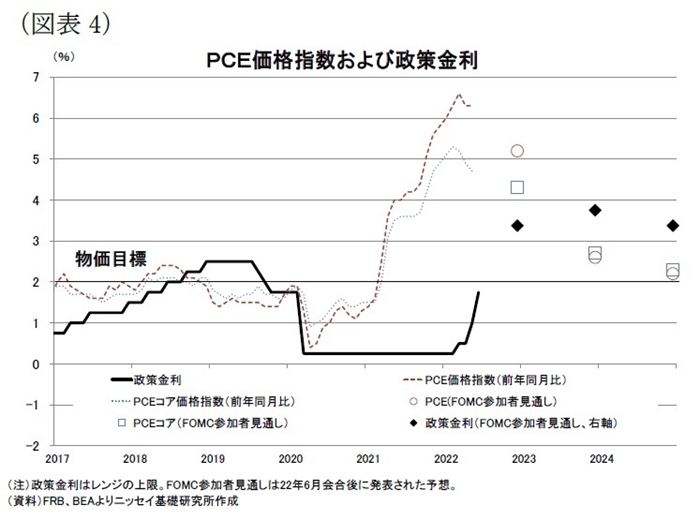

FRBが物価目標の指標としているPCE価格指数は、22年3月が前年同月比+6.6%と82年1月以来およそ40年ぶりの水準となった後、5月が+6.3%と3月からは低下も依然として高止まりしている(図表4)。また、物価の基調を示す食料品とエネルギーを除いたコア指数は22年2月に+5.3%と83年4月以来の水準に上昇した後、5月の+4.7%まで3ヵ月連続で低下したものの、こちらも依然高止まりしている。

一方、22年6月のFOMC会合後に発表されたFOMC参加者のインフレ見通し(第4四半期の前年同期比)は総合指数で22年が+5.2%と物価目標(2%)を大幅に上回る水準が示されたほか、23年が+2.6%、24年も+2.3%といずれも物価目標を上回ることが示された。また、コア指数も同様に22年が+4.3%、23年が+2.7%、24年が+2.4%と物価目標を上回る見通しだ。

FRBはインフレ抑制のために22年3月に政策金利を18年12月以来となる0.25%引上げて金融引き締めを開始し、5月に0.5%、6月には94年以来となる0.75%の利上げを行った。6月会合後の記者会見でパウエル議長は7月会合でも0.5%か0.75%の利上げを行う方針を示している。

また、FOMC参加者の政策金利見通し(中央値)は22年末が3.4%と、2%台半ばとみられる中立金利を大幅に上回る水準に政策金利を引き上げる方針が示されたほか、23年末が3.7%と23年も利上げを継続する方針が示された(図表4)。

パウエル議長は急速な金融引き締めが米経済を減速させる恐れがあると認めつつ、より大きな過ちは、物価の安定に失敗することとしており、景気よりもインフレ抑制を優先する姿勢を明確にしている。このため、FRBによるインフレ抑制のための行き過ぎた金融引き締めが、今後の米景気後退を引き起こすリスクについて注目が集まっている。

(金融市場、エコノミスト予想)景気後退予想が増加

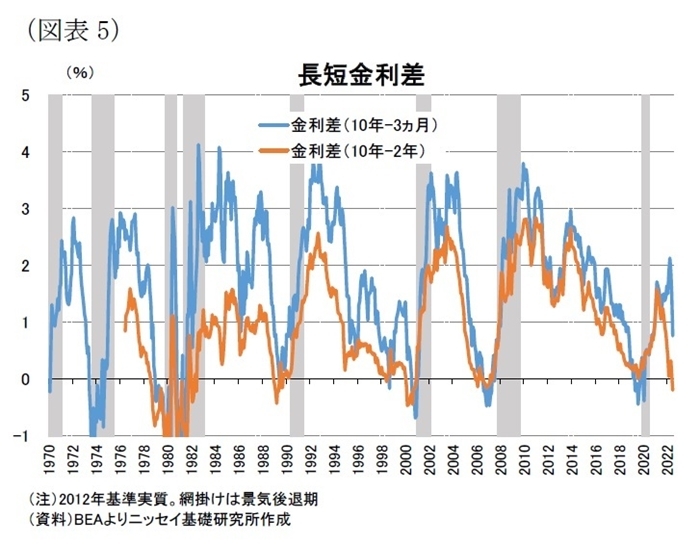

過去の景気後退局面の経験からは、長短金利差で短期金利が長期金利を上回る逆イールドになる場合には1年以内に景気後退となる可能性が高いことが示されている(*3)。米国の10年と2年金利でみた長短金利差は22年3月下旬に一時逆イールドとなった後、足元で再び逆イールドとなっている(図表5)。

また、10年と2年金利よりも景気後退の予測精度が高いとされている10年と3ヵ月金利でみた長短金利差も、22年4月には一時拡大する場面もみられたものの、FRBによる大幅な利上げを受けて5月以降は縮小しており、足元では+0.6%ポイントと早ければ7月のFOMC会合後に逆イールドになる可能性が高くなっている。このため、金融市場は今後1年以内に景気後退に陥る可能性を既に相当程度織り込んでいるとみられる。

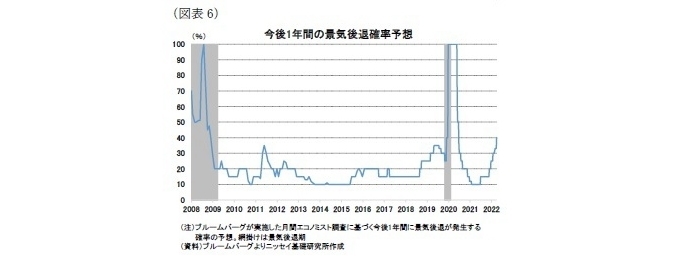

次に、ブルームバーグが30名程度のエコノミストに対する調査から推計した今後1年間の景気後退確率は、21年10月の10%を底に上昇基調が持続しており、足元では40%となった(図表6)。とくに、FRBによる政策金利の大幅な引上げ方針が明かになった年初からの上昇が顕著となっている。

前述のように、FRBは景気後退リスクよりインフレ抑制のための積極的な金融引き締めを継続する方針を明確にしているため、多くのエコノミストは過度な金融引き締めによって、1年以来に景気後退に陥るとの見方を強めていることが分かる。

*3:例えば、サンフランシスコ連銀のBauerとMertensは1972年1月から2018年7月の月次データを用いて様々な年限の長短金利差で1年後の景気後退を予測する精度を比較した分析“Information in the Yield Curve about Future Recessions”(18年8月27日)https://www.frbsf.org/economic-research/publications/economic-letter/2018/august/information-in-yield-curve-about-future-recessions/

深刻な景気後退は回避可能か

(経済見通し)メインシナリオではないものの、景気後退リスクは大幅に上昇

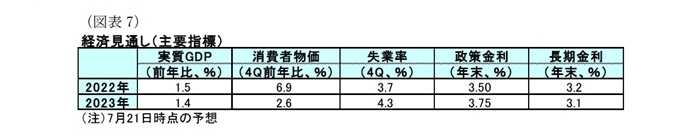

当研究所は、エネルギー、食料品価格の下落や供給制約の緩やかな解消から消費者物価(前年比)が足元の9%超から22年10-12月期に+6.9%、23年10-12月期に+2.6%まで低下することを前提に、実質GDP成長率(前年比)を22年が+1.5%、23年が+1.4%と予想している(図表7)。

また、失業率は足元の3.6%から金融引き締めの影響で上昇を見込むものの、22年10-12月期が3.7%、23年10-12月が4.3%と緩やかな上昇に留まると予想しており、現時点では23年までの予測期間において景気後退をメインシナリオとはしていない。

もっとも、インフレ高進が長期化する中、FRBは景気よりインフレ抑制姿勢を優先しており、FRB自身が認めるように積極的な金融引き締めを続けながら、景気をソフトランディングさせるハードルは上がっており、景気後退リスクは大幅に上昇していると判断せざるを得ない。

一方、仮に景気後退に陥っても、以下に述べる要因などによって、景気が大きく長期間に亘って落ち込む深刻な景気後退は回避が可能だと考えている。

(労働需要)高水準の求人数は失業者数増加のバッファーとなる可能性

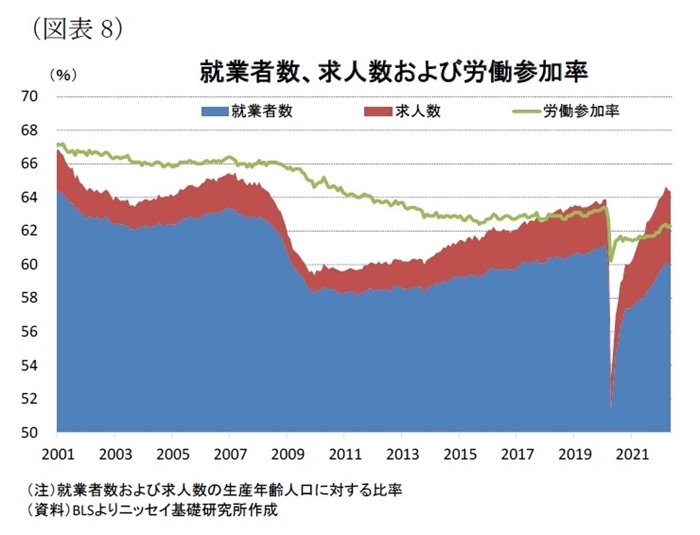

深刻な景気後退を回避できると考える要因の1つは労働需要がこれまで経験したことがない程堅調であることが挙げられる。生産年齢人口に対する就業者数の割合は22年5月が60.1%と新型コロナ流行前(20年2月)の61.2%を依然として▲1.1%ポイント下回っている。しかしながら、5月の求人数が1,125万人と生産年齢人口の4.3%となっており、就業者数と求人数の合計では64.4%と新型コロナ流行前を既に0.5%ポイント上回っている(図表8)。

さらに、求人数と失業者数(591万人)との比較では失業者1人に対して求人数が1.9件となっている。この結果、生産年齢人口に対する労働力人口(就業者数+失業者数)の割合で示される労働参加率(62.3%)を2.1%ポイント上回っていることが分かる。これは求人数の統計が開始された2000年以降で経験したことがない状況で労働需要が非常に堅調であることを示している。

このため、FRBによる金融引き締めの影響で今後労働需要の低下が見込まれるものの、労働需要の低下が直ぐに失業者数の増加に繋がるのではなく、当面は求人数の減少によって、失業者数の増加幅を一定程度抑制できると考えられる。

(家計純資産、過剰貯蓄)コロナ前から純資産は32.6兆ドル、過剰貯蓄は2.3兆ドル増加

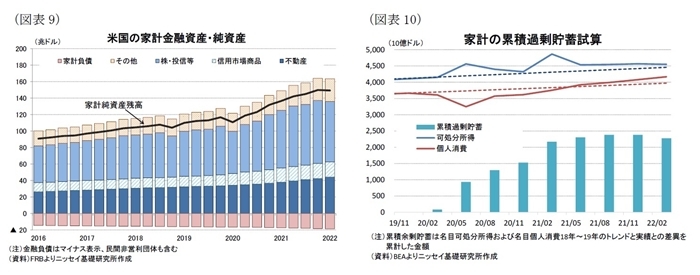

次に家計の良好なバランスシートや過剰貯蓄も深刻な景気後退を回避する要因になりうるとみられる。家計の資産から負債を除いた純資産残高は22年1-3月期が149.3兆ドルとなり、新型コロナ流行前(19年10-12月)の116.7兆ドルから+32.6兆増加した(図表9)。資産残高は全般的に増加がみられるが、とくに住宅価格や株価上昇などをうけて不動産や株式等の残高増加が顕著となっている。このため、家計純資産の増加は住宅が資産の中心である中低所得層や株式が資産の中心である富裕層などすべての所得階層で資産増加の恩恵を享受しているとみられる。また、現預金残高も増加しているが、これは経済対策に伴う家計への直接給付や失業保険の追加給付などの移転所得増加の影響が大きいとみられる。

一方、これらの移転所得の増加に加えて、新型コロナの感染拡大の影響で対面型サービスを中心に消費が落ち込んだ結果、家計の累積過剰貯蓄は大幅に増加した。商務省経済分析局(BEA)の個人所得および個人消費のデータを用いて、新型コロナ流行前の18年および19年のトレンドラインと実際の個人所得、個人消費の差から試算される累積の過剰貯蓄残高は22年1-3月期時点で2.3兆ドルとみられる(図表10)。これは名目GDPの1割程度に該当する水準であり、金融引き締めによる金利上昇やインフレによる実質購買力の低下を一定程度抑制する要因になり得るだろう。

(まとめ)深刻な景気後退は回避が可能

前述のように当研究所は現時点で23年までの予測期間において景気後退をメインシナリオにしていない。もっとも、FRBによるソフトランディングのハードルは上がっている。

また、ウクライナ侵攻や新型コロナの動向など、インフレを取り巻く環境は非常に不透明となっているため、インフレが当社の予想を上振れし、政策金利の引上げ幅が拡大されるなど、今後の金融政策次第では来年にかけて景気後退に陥る可能性は否定できない。

しかしながら、仮に景気後退に陥ったとしても、前述のように足元の堅調な労働需要や、家計の良好なバランスシート、潤沢な家計の過剰貯蓄を考慮すれば、依然として深刻な景気後退は回避が可能だろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

窪谷 浩(くぼたに ひろし)

ニッセイ基礎研究所 経済研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・米国経済の見通し ―― 来年にかけてリセッション回避を予想も、見通しは非常に不透明

・米FOMC(22年6月) ―― 94年以来となる0.75%の政策金利の引上げを決定

・米雇用統計(22年6月) ―― 雇用者数の伸びは市場予想を大幅に上回る。労働市場悪化の兆しはみられない

・米個人所得・消費支出(22年5月) ―― 実質個人消費(前月比)は5ヵ月ぶりのマイナス、高インフレを背景に財消費が減少

・23年度予算教書 ―― 今後10年間で現行政策から1兆ドルの財政赤字削減方針を提示も、増税などの歳入増加策の実現可能性は低い