この記事は2022年9月7日に「ニッセイ基礎研究所」で公開された「企業主導のSDGs祭りから国民主役のESG投資へ」を一部編集し、転載したものです。

要旨

一昨年来の日本のSDGsブームは国際的にみて突出している。企業がSDGs経営に横並びで取組み、地方自治体も国からSDGs未来都市の認定を受けるべく取組みを横並びで積極化させたことが背景にある。

こうしたブームにより日本国民のSDGsに対する認識は高まったが、持続可能性に向けた家計の行動には必ずしも結び付いていない。また、多くの国々において、SDGsよりもESG投資に対する関心の方が高いことと比較すると、日本国民のESG投資に対する理解度や関心度の低さも際立っている。

資金の最終的な出し手である家計がESG投資のメカニズムを理解しなければ、資金拠出に消極的になり、結果として、ESG投資からリターンを享受する機会もなく、SDGsの達成が家計にもたらし得る長期的な恩恵に対する期待も高まらない。

SDGsブームをSDGsバブルで終わらせないためにも、「国民主役のESG投資」の促進が求められる。特に、日本では、高齢化比率の高さがESG投資の促進に逆風になっている可能性があり、いかにして若い世代のESG投資への関心を高めるかが課題といえる。

日本独特のSDGsブーム

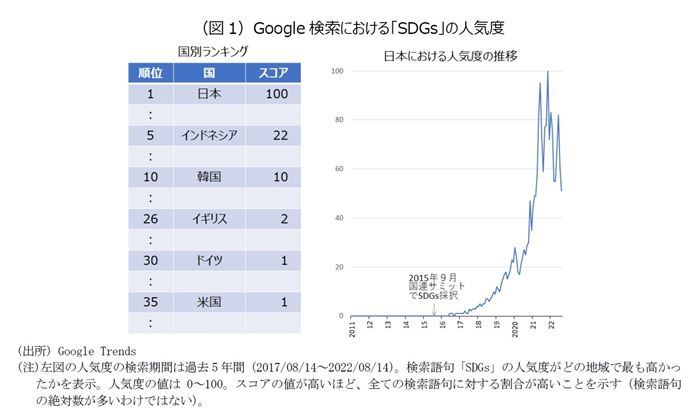

このところやや落ち着いてきたようにみえるが、一昨年から昨年にかけてのメディアにおけるSDGs関連の記事やテレビ番組の多さは突出していた。「SDGs」に対する日本国民の関心度合いをGoogleトレンドからみても、急激な盛り上がりが確認できる(図1)。

これほどのSDGsブームは、海外ではみられない日本独特のものといえる。Googleの検索語句から「SDGs」の人気度について、国別ランキングのスコア(0~100)をみると、1位の日本の100に対して、2~4位は途上国(ルワンダ62、ジンバブエ33、ウガンダ27)が続き、米国をはじめ他のG7諸国のスコアは全て3未満と水準が極めて低くなっている。

Google検索における「SDGs」の関連キーワード(SDGsを検索した人は他にどういった語句を検索しているか)をみても、日本の特異さが浮かび上がる(図2)。

SDGsの17目標のリストに関する検索は各国共通であるが、日本の検索者の注目テーマには、他の先進国ではみられない「SDGsバッジ」や「SDGs経営」、「SDGs 未来 都市」が上位に並んでいる。他の先進国では、「パリ協定」や「国連グローバル・コンパクト」、「ESG」との関連性、あるいは、サステナビリティに関する国際情報開示基準を提供するNGOの「GRI(Global Reporting Initiative)」との関連性などが、上位の注目テーマとしてあがっているのとは対照的である。

日本では、企業がSDGs経営に横並びで取組み、地方自治体も国からSDGs未来都市の認定を受けるべく取組みを横並びで積極化させたことが背景にあるとみられる。企業の従業員も自治体の職員も皆がこぞってSDGsバッジを胸につける光景は、海外ではみられない日本独特のものとなった。

SDGsブームの効果

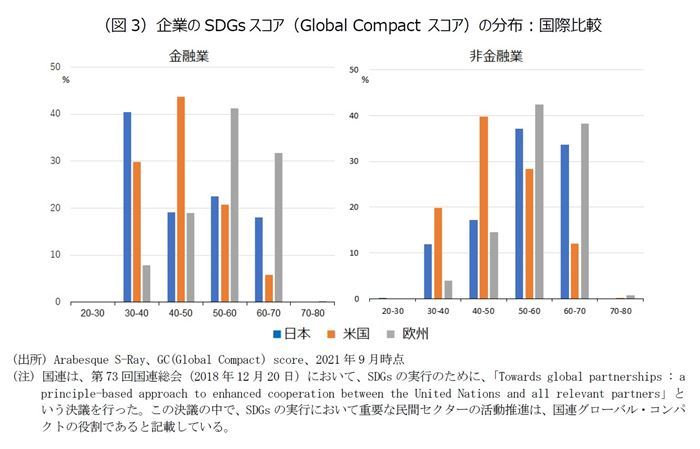

日本のこうしたSDGsブームの背景には、サステナビリティ分野でのこれまでの取組みの遅れを官民それぞれが競って挽回するためという目的があったと考えられる。実際、SDGsスコアをみると、日本の金融機関のスコアは欧米金融機関に比べ低く(*1)、非金融業のスコアも欧州企業に比べ低めである(図3)。

こうした状況の改善に向けて、各企業がサステナビリティ経営に対して前広にコミットしてきたと考えられる。もっとも、日本企業の直近のSDGsスコアは、前年からほとんど改善していない(*2)。非金融業について言えば、日本企業のスコアが(欧州企業より依然低めでも)米国企業に比べ見劣りしているわけではないため、スコアの改善がみられないからといって殊更問題視すべきではないという見方もあろう。しかし、これだけ派手に「SDGs祭り」をしただけに、改善の実態が十分伴わなければ、SDGsウォッシングとみなされるリスクがあることには注意が必要である。

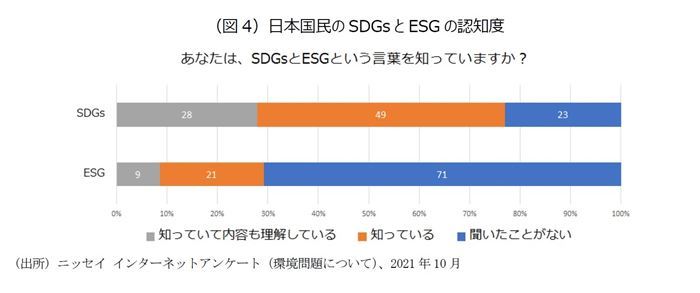

一方、企業や自治体の取組みとSDGsのロゴの紐づけという広報活動は、国民のSDGsに対する認識を広げる効果が大いにあった。実際、アンケートによれば、日本国民の約8割が「SDGsを知っている」状況にある(図4)。

ただし、認識の広がりと実際の行動は必ずしも一致していない。消費者の身の回りのSDGsに関するアンケート調査によれば、日本は、エコバッグの使用などは他国に比べ普及しているが、食品ロスへの対応やリサイクル活動に対する取組みは全般に他国に比べ拡がりを欠いている(*3)。

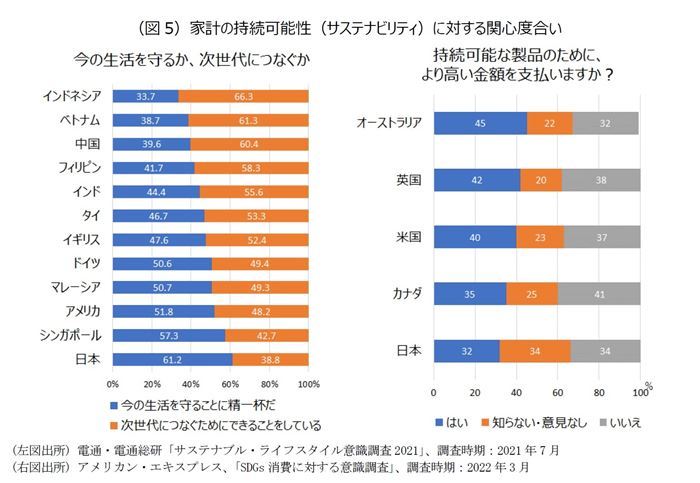

また、消費者の持続可能性(サステナビリティ)に関するスタンスをみても、日本は、(1)「次世代につなぐためにできることをしている」人よりも、「今の生活を守ることに精一杯」とする人の割合が、新興国を含む他国よりも高いほか、(2)持続可能な製品のために、追加金額(プレミアム)を払うとする人の割合が他国よりも少ない(図5)。

日本の消費者のSDGsに対する基本スタンス(ファンダメンタルズとしての側面)に変化がみられなければ、企業のSDGsへの取組み成果も限定的となり、SDGsブームはSDGsバブルで終わってしまう。

*1:日本の金融業の内訳をみると、主に地銀のSDGsスコアが低い。

*2:Arabesque S-RayのGC(Global Compact) scoreをみると、日本企業の平均点の改善幅は、過去1年間で1点にも満たない(2021/9/26:53.2点→2022/9/2:53.9点)。

*3:電通・電通総研「サステナブル・ライフスタイル意識調査2021」、調査時期:2021年7月

SDGsとESGの(アン)バランス

日本の消費者のSDGsに対する基本スタンスが消極的な背景には、過去30年間、一人当たりの名目所得が増加していないことが影響している可能性が考えられよう。所得が増加しないから、「次世代につなぐ」よりも「今の生活を守ることで精一杯」になったり、持続可能な製品のために追加金額(プレミアム)を払う余裕がない、ということかもしれない。一方、新興国では、一人当たり名目所得の水準が日本よりも低いが、先行きの成長率に対する期待は高く、それを実現するためにも人々の持続可能性(サステナビリティ)に対するスタンスが前向きになっているのかもしれない。

また、ESGに対する理解不足が、日本の消費者のSDGsに対する基本スタンスを消極的にしている可能性も考えられる。企業がESG課題(リスクと機会)に適切に対処しながら、自社の生産活動を通してSDGsに貢献するプロセスにおいて、投資家は実社会と企業の橋渡しの役割を担っている(図6)。

すなわち、投資家は、ESGスコアの高い企業や実社会に対して高いインパクトを有する企業へ投資を行ったり、スチュワードシップ活動を通して企業のESG課題への対応を促すことで、SDGsに貢献することができる。

しかし、資金の最終的な出し手である家計(受益者や顧客)がこうしたESG投資のメカニズムを理解しなければ、資金拠出に消極的になり、結果として、ESG投資からのリターンを享受する機会もなく、SDGsの達成が家計にもたらし得る長期的な恩恵に対する期待も高まらない。

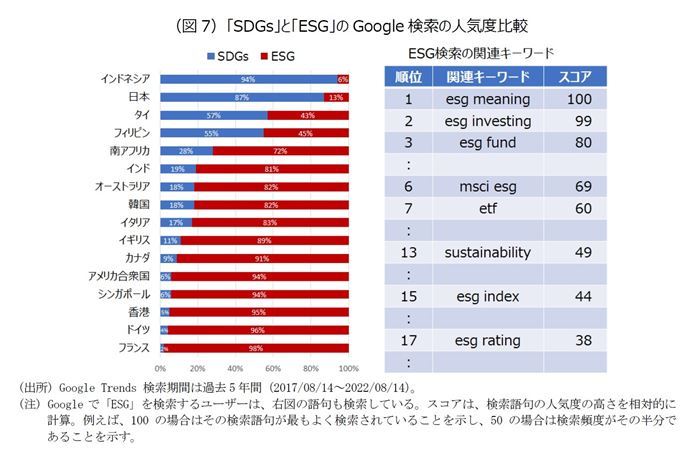

アンケートによれば、日本国民の約7割がESGについて知らない状況にあり、SDGsとESGに対する認識のアンバランスさが際立っている(前掲図4)。また、Googleトレンドによれば、多くの国において「SDGs」よりも「ESG」の検索頻度の方が高いが、日本は「SDGs」の検索頻度が圧倒的に高く、「ESG」の検索頻度は相対的に少ない(図7)。

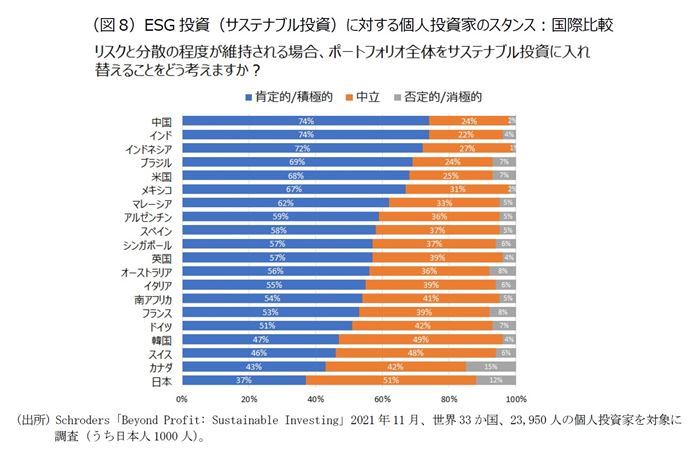

グローバルな傾向として、「ESG」を検索する人々はその多くが投資テーマに注目している。こうした点を踏まえると、日本国民のESG投資に対する関心度や理解度は、グローバル平均に達していないと考えられる。実際、世界33か国の個人投資家を対象に行ったアンケートによれば、「リスクと分散の程度が維持されても、ポートフォリオ全体をサステナブル投資に入れ替えること」について、日本の投資家は最も消極的なスタンスにある(図8)。

企業のwell-being経営とESG投資の関連性

日本においてESG投資に対する理解や関心を高めていくうえで、企業には重要な役割がある。年金は従業員に対する後払い賃金であり、その運用は従業員の資産形成に大きな影響を及ぼし得る。特に、DB(確定給付)型からDC型(確定拠出)型へシフトが続く中で、個々の従業員(受益者)が適切な資産運用を行うには、金融リテラシーを身に着けることが重要である。この点を、well-being経営の観点から以下整理する。

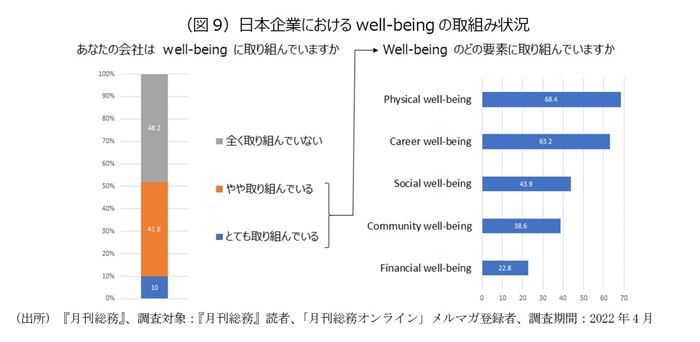

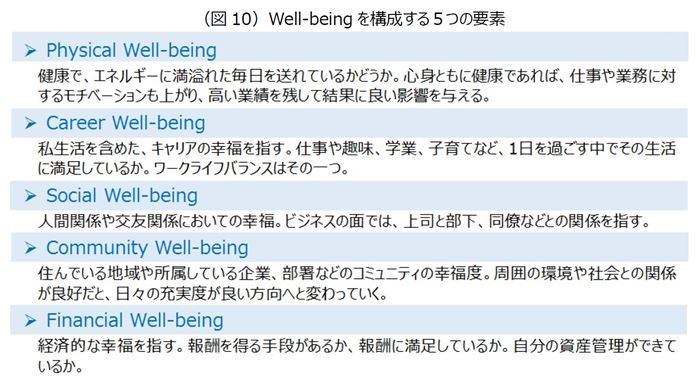

日本でも、近年、well-being経営に対する関心が高まっているが、日本企業の多くは、physical well-being や career well-beingの取組みが主たる内容になっている(図9)。具体的には、従業員の健康診断やワークライフバランス、ストレスチェック、産休・育休の推進などである。しかし、well-beingの重要な要素はそればかりではない。地域社会と従業員の良好な関係構築といったcommunity well-beingや、従業員の的確な資産管理といったfinancial well-beingも重要な要素である(図10)。

米国の職場では、激しい人材獲得競争(war for talent)が続く中、企業はより優秀な人材を惹きつけ、かつ定着率を改善するために、従業員のfinancial well-beingの改善に向けた取組みが活発になっている(*4)。多くの企業が401(k)プランを提供し、金融教育プログラムの提供・増強に努めている。こうした中、モルガンスタンレーは、「企業向けに、従業員のfinancial well-beingを向上させるためのプログラム設計をサポートする」専門会社を立ち上げている(*5)。金融リテラシーとは、financial well-beingを改善するために必要な金融に関する意識・知識・技術であり、従業員の金融リテラシー改善のサポートが米国企業にとって重要な課題になっている。

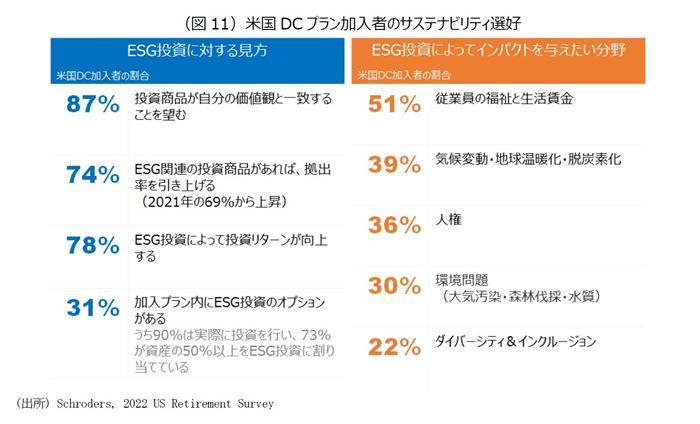

米国のDCプラン加入者を対象にしたアンケートによると、(1)加入者の87%が、投資商品が自分の価値観と一致することを望んでいるほか、(2)加入者の74%が、ESG関連の投資商品があれば拠出率を引き上げる、と回答している(図11)。

つまり、企業はDCプランの投資商品の受け皿にESGファンドを加えることによって、従業員の拠出を増やし、退職準備を支援できるということを示唆している。参考までに、米国のDC加入者は、ESG投資によってインパクトを与えたい分野として、気候変動といった E の要素より、労働者の福祉や賃金といった S の要素を重視する傾向がある。こうした受益者の選好・ニーズに合わせた投資商品を揃えることも、従業員のfinancial well-beingの向上につながると考えられる。

さらに、年金資産のESG投資を通して、従業員が実社会の持続可能性の改善に寄与できれば(前掲図6)、実社会とのつながりの深化という点で、従業員のcommunity well-beingの改善にも寄与すると考えられる。

英国では、“Make My Money Matter”という市民主導のキャンペーンがある(*6)。これは、企業年金資産の運用にESGの視点を取り込み、実社会(地球環境や人々)に対してポジティブなインパクトを与えるよう、年金基金の加入者(従業員)が、基金運営者とその母体企業に働きかけを行うというものである。“My Money”と言っていることから明らかなように、年金資産のasset ownershipが年金加入者個々人にあることが強く意識されている。

企業(年金基金)は、従業員の価値観や選好を踏まえたうえで年金資産を運用し、実社会の持続可能性の改善に貢献することが重要になっている。“Make My Money Matter”のグリーン憲章に署名する企業は着実に増加しており、これは、企業による従業員のcommunity well-beingの改善に向けた対応と整理できよう。

こうした米欧での取組み事例をみると、日本企業における年金運営を通したcommunity well-beingとfinancial well-beingの取組みはかなり手薄と言わざるを得ない(前掲図9)。

*4:CNBC, “Should employers offer financial education to their workers? More are saying yes amid the Great Resignation”, PUBLISHED MON, APR 25 2022.

*5:Morgan Stanley at Workのホームページを参照。

*6:Make My Money Matterのホームページを参照。

ステークホルダー資本主義と国民主役のESG投資

日本企業にとって、年金をレバレッジにして従業員のwell-beingの改善に努めることは重要な課題である。視点をさらに広げれば、企業年金運営の活性化は、新しい資本主義やステークホルダー資本主義を具現化するうえでも、重要なステップと言える(*7)。

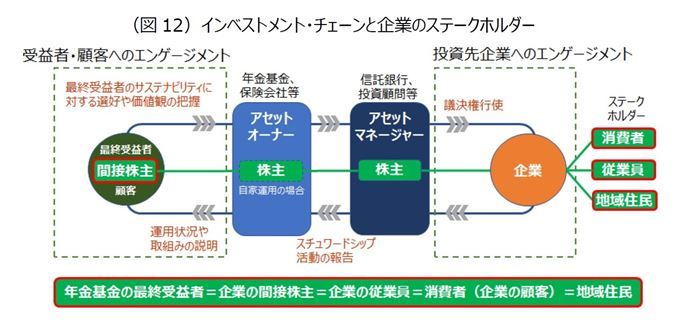

企業年金の加入者(受益者)を考えれば明らかだが、彼らは投資先企業の間接株主であるだけでなく、企業の従業員であり、また消費者や地域住民の顔も併せ持っているので、本来、投資先企業のステークホルダーの代表として、コーポレートガバナンスに関与することが理想である(図12)。

責任投資やESG投資に関して、エンゲージメントというと、投資家による企業との対話がすぐに思い浮かぶが、本来、機関投資家が行うエンゲージメントには、投資先企業との対話だけではなく、最終受益者との対話も含まれる。受益者との対話はインベストメントチェーンのスタート地点であり、ここでアセットオーナーが受益者のサステナビリティやESGに関する選好・価値観を把握しないことには、インベストメントチェーンのリレーがそもそも始まらない。

責任投資やESG投資において、年金基金などのアセッオーナーは受益者の「魂」を踏まえて行動する必要があり、その魂を込めた自らの投資方針をアセットマネージャーにしっかり伝達してはじめて、インベストメントチェーンのリレーが実現する。アセットマネージャーが、ESG投資の受け皿をいくら用意しても、魂のリレーがなければ、「仏作って、魂入れず」であり、残念ながら、これが日本のESG投資の現状である。

「魂」の円滑なリレーは、ステークホルダー資本主義を具現化するうえで重要なステップであり、これは、「国民の声を聴く新しい資本主義」、あるいは、「国民主役のESG投資」と言い換えることができよう。その実現には、まず、母体企業が年金運営の抜本的な改革を通して、(1)従業員(受益者)に対する投資教育によって金融リテラシーの改善を進めるとともに、(2)従業員のサステナビリティに対する選好や価値観の調査把握など従業員エンゲージメントの強化を通して、年金資産のESG投資の推進を進めていくことが重要である。

「国民主役のESG投資」の推進に向けた企業の取組みは、「SDGs祭り」の次なる必須ステップである。企業が従業員のfinancial well-beingやcommunity well-beingの改善を通して、「国民主役のESG投資」を推進・サポートすることは、長い目で見て「企業自身のSDGsの達成」を容易にすると考えられる。

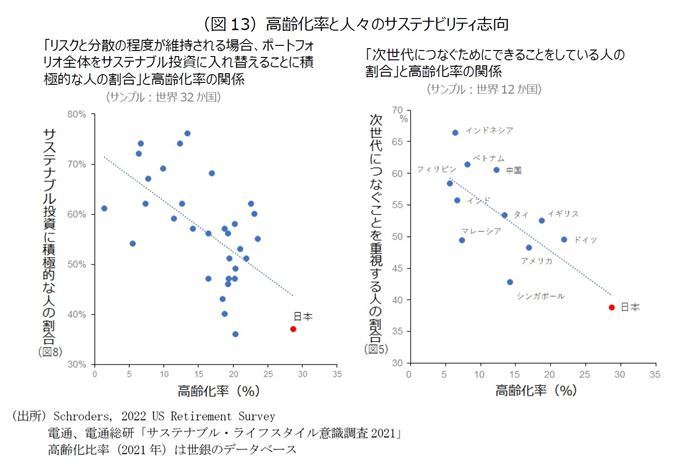

特に若い世代へのエンゲージメントは重要である。ESG投資は長期的な視点から企業の持続可能性やリスクを評価してリターンの確保を目指すものであるため、高齢層よりも(長期投資が可能な)Z世代やミレニアル世代の方がESG投資に向いている。実際、世界的にみて高齢化比率の高い日本では、ESG投資(サステナブル投資)が敬遠される傾向がみられる(図13左)(*8)。また、日本の消費者のサステナビリティ志向が低い――次世代につなぐためにできることをしている人の割合が低い――のも、高齢化比率と関係しているようにみえる(図13右)。

このことは、日本の高齢化比率の高さが、ESG/SDGsの促進にとって逆風になっている可能性を示唆している。したがって、日本では、こうした逆風をはねのけながらESG投資を推進していく必要があり、そのためには、企業による年金システムを活用した、若い世代へのエンゲージメントを強力に推し進めることが不可欠である。20~30年後に企業経営を担うZ世代やミレニアル世代がESG投資を知らずして、企業によるSDGs貢献が実現するシナリオを想像することはできない。

他方、高齢層への働きかけを軽視してよいわけではない。ESG投資は、持続可能性を重視するという点で、「未来・次世代につなぐ投資」と言い換えることができ、その意味では、本来、高齢層の間で相続の受け皿としてもっと認識が高まってもよいはずである――遺産対象と考えれば、投資ホライゾンを長期化できる――。

国税庁の統計から、相続財産の内訳をみると、土地の割合が長期的に低下する一方、現預金の割合が高まっている(近年は30%強)(*9)。この間、有価証券の割合は約15%で推移している。相続財産において、現預金から有価証券へのシフト、有価証券内でのESG投資商品へのシフトの余地は大いにあると考えられる。「次世代が住みやすい地球環境や社会の構築・維持」という視点を相続に取り入れる、すなわち「孫子(まごこ)のためのESG投資」という発想を高齢層の間でどう広げていくかは資産運用業界(ならびに政府)にとって大きな課題と言えよう。

*7:木村武・中曽宏、「受益者の魂を反映した責任投資のリレーを実現せよ」、金融財政事情2022年年6月14日.

*8:一般にライフサイクルの末期に近づいていくにしたがって、金融資産構成については、価格変動リスクの少ない(流動性の高い)現預金や個人向け国債などの割合を高めていくことが合理的と考えられる。

*9:国税庁「令和2年分相続税の申告事績の概要」を参照。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

木村 武

日本生命保険相互会社 執行役員/PRI(国連責任投資原則)理事

ニッセイ基礎研究所

【関連記事 ニッセイ基礎研究所より】

・中央銀行デジタル通貨の役割を根っこから考える

・ESGの考慮が求められつつある企業年金運用

・本物のESG投資を見極めよう

・ESG投資の意義 ―― 何のためにESGを意識するのか

・企業年金とESG