この記事は、2022年9月26日に三菱UFJ国際投信で公開された投資環境ウィークリーを一部編集し、転載したものです。全体をご覧になりたい方は、こちらをご覧ください。加えて、デイリーレポートについては、mattoco lifeをご覧ください。

日銀は現行の金融政策を据え置く

日銀は2022年9月21~22日に金融政策決定会合を開催し、現行の金融政策を据え置きました。2022年9月末期限の新型コロナ対応金融支援特別オペは2023年3月末までの段階的な終了が決定された一方、新たに共通担保資金供給オペ(金額無制限)の実施が公表されました。

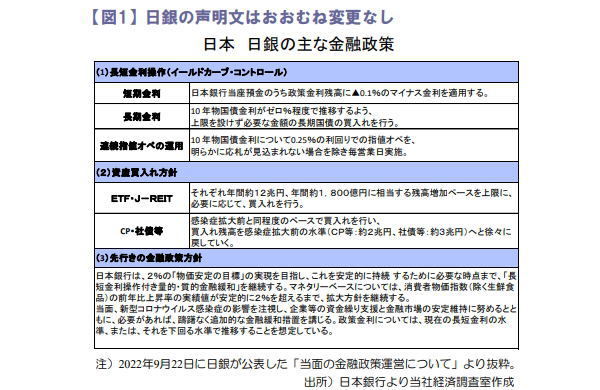

日銀はコロナオペ終了後も中小企業等や幅広いニーズに応える観点で資金繰り支援を続ける方針です。会合後に公表された声明文もおおむね変更されず(図1)、金融緩和を堅持する姿勢が再確認されました。

黒田日銀総裁は記者会見で賃金と物価の安定的かつ持続的な上昇の実現を強調し、今後の金融政策に関しては経済物価情勢に合わせて微調整はあり得るも、政策金利のフォワードガイダンス変更は当面必要ない(2~3年)として利上げを否定しました。

また、急速な円安進行は企業の事業計画策定など先行きの不確実性を高めるため経済にマイナスと警戒感を示しました。

コストプッシュ型インフレが続く

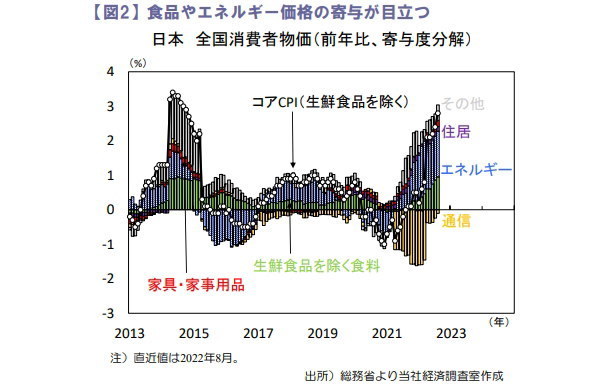

2022年8月全国消費者物価はコアCPI(除く生鮮食品)が前年比+2.8%(2022年7月:+2.4%)、コアコアCPI(除く生鮮食品、エネルギー)が同+1.6%(同+1.2%)と上昇(図2)。

2021年8月に値下げした携帯通信料の効果はく落に加え、食料やエネルギーの価格転嫁が進展しました。財価格に比べて伸びが鈍いサービスも同+0.2%(同▲0.2%)とプラスに転じ、携帯通信料の影響のほか旅行需要回復で宿泊料や航空運賃などが上昇しました。

もっとも、物価上昇の全体的な広がりは限定的で、コストプッシュ型インフレが続いています。当面は資源高や円安に伴う輸入物価高騰で食料やエネルギーなど値上げが続き、インフレ高止まりを予想しています。

こうした状況下、政府は2022年9月に物価高の追加対策(コロナ・物価予備費の約3.5兆円)を決定、低所得世帯への現金給付や燃料価格激変緩和措置の継続など財政政策でのインフレ対応を続ける構えです。

約24年ぶりのドル売り円買い介入

先週の日経平均株価は前週比▲1.5%と下落。米FOMC前は持ち高調整の売りに押され、米FOMC後は政策金利見通しの上方修正等を嫌気した米株同様にリスクオフとなりました。外国為替市場では日銀の政策決定会合後に円売りが強まりドル円レートは約24年ぶりの145円を突破しました(図3)。

急速な為替変動を憂慮した財務省は1998年以来のドル売り円買い為替介入を実施。一時的に円高に振れるも、前回と異なり単独介入であり、日米金利差や貿易赤字などファンダメンタルズ要因が不変な中で当局の継続的な介入が見られるか注目です。

田村 史弥