本記事は、たぱぞう氏の著書『僕が子どもに教えている1億円のつくり方』(KADOKAWA)の中から一部を抜粋・編集していま

サラリーマンの節税法

給与所得者であれば、原則として所得税も住民税も給与から天引きされて支払っていますね。また勤務先で年末調整をすることで生命保険料控除や2年目以降の住宅ローン控除も完結するので、「節税」と言われてもピンとこないかもしれません。

実は、給与所得者でも可能な節税法がいくつかありますのでご紹介しましょう。

1)ふるさと納税(寄付金控除)

ふるさと納税とは、全国各地の自治体から寄付先を選んで寄付することで、寄付金控除を受けることができる制度です。

地方自治体から寄付金のお礼として食料品や日用雑貨といった返礼品をもらえることから近年人気を集めています。

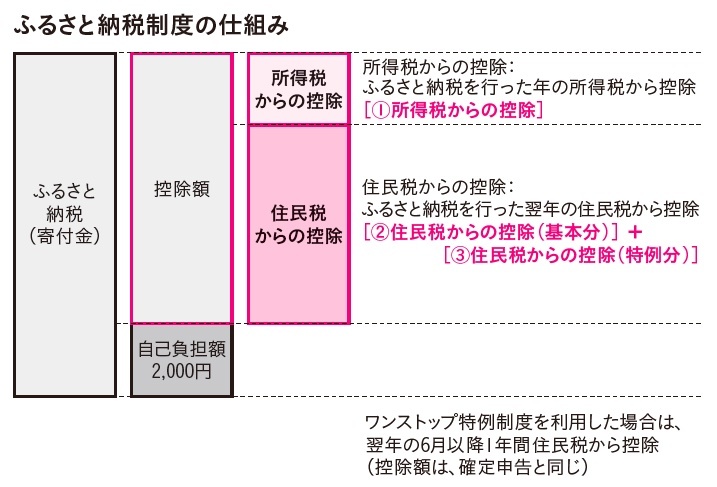

ふるさと納税は、「自己負担額の2,000円を除いた全額」もしくは「(総所得金額等×40%)-2,000円」が控除額となり、所得税を払いすぎていれば、多く払いすぎた税金の還付を受けることができます。

また、ふるさと納税は住民税の税額控除もあります。

所得税のように税金の還付は受けられませんが、寄付した翌年から支払う住民税が減額されます。所得税とダブルで控除を受ければ、節税効果が高くなります。

給与所得者で寄付先が年間5自治体以下の人は、寄付を行った自治体に所定の申請書を提出することで「ふるさと納税ワンストップ特例制度」が適用され、確定申告が不要となります。この制度によって控除額は変わりませんが、所得税分の還付はなく、所得税分も含めた控除額全額が、翌年度の住民税から控除されます。

2)住宅ローン控除

「住宅借入金等特別控除」の通称です。

住宅ローンを組んでマイホームを新築したり購入したりした人が受けられる減税措置です。一戸建てでもマンションでも構いません。土地と建物の両方が対象となり、適用条件は異なりますが新築物件でも中古物件でも受けることができます。

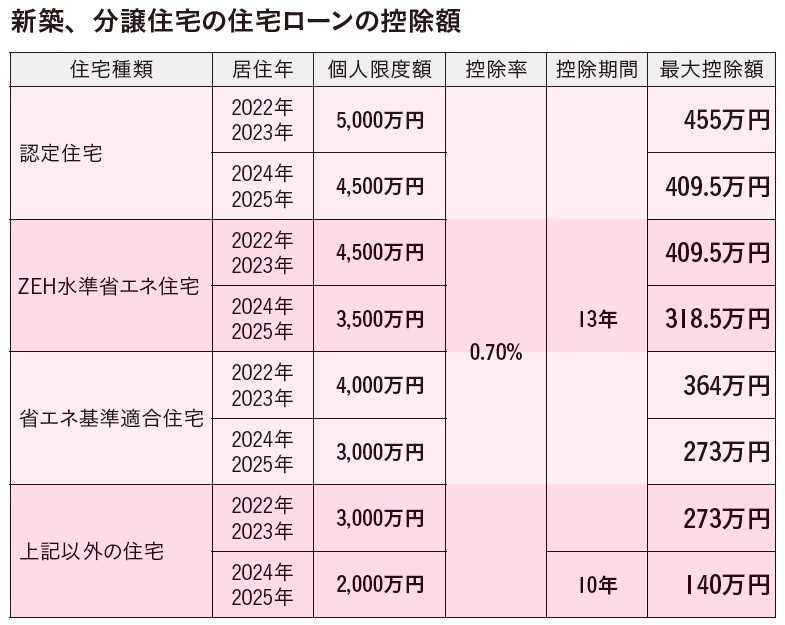

住宅ローンの返済期間が10年以上ある場合、年末時点の残高に対して0.7%の所得税が減税されます。所得税から引き切れないときには、住民税から減税します。住民税から減税できる金額には上限があり、所得税の課税総所得金額等の5%(最高9.75万円)までとなります。

たとえば新築住宅の場合は下の表の通りです。

居住する年がいつになるかや住宅の性能によって、ローン控除の対象額が異なりますので、結果として控除額等は異なってきます。

特に戸建の場合はどのカテゴリーに該当するのかよく確認しましょう。

給与所得者がこの減税を受けるには、最初の年に確定申告が必要ですが、翌年以降は勤務先に必要書類を提出すれば、年末調整で手続きをすることができます。

住宅ローンは「繰り上げ返済」すると、総返済額が少なくなります。

「繰り上げ返済」とは、予定より前倒しでローンを支払うことです。

ローンの期間を短縮する「期間短縮型」と、毎月の返済額を減らす「返済額軽減型」の2通りがあります。

一般的には「期間短縮型」の方が、総返済額の削減効果は大きいです。

仮に3,000万円を借入から返済終了まで金利が変わらない固定金利2%で、35年の住宅ローンを借りた人が、借入から2年後に100万円を「期間短縮型」で繰り上げ返済したとすると、支払う利息を約90万円少なくすることが可能です。長い期間借りていたり、返済額が大きい場合は繰り上げ返済を検討してもよいでしょう。

しかし、家計が無理なく回っているならば、借金は長く多く借りていたほうが有利な時代です。とくに団体信用生命保険をかけている場合は割安なことが多いです。メリット、デメリットを見極めたいですね。ちなみに、私は住宅や不動産融資に関しては、なるべく長く多く借りることにメリットを感じる者です。

3)医療費控除

自分や家族の医療費を10万円超支払った人の場合も、一定額まで控除されます。

これは、確定申告が必須です。

人間ドックや健康診断などは医療費控除の対象にはなりませんが、ケガや病気のための通院費(病院に行くまでの交通費も含む)は対象となります。

控除が認められる範囲は広く、そのほかにも下記が挙げられます。

・歯科の治療費 ・薬局で購入する処方箋のいらない市販の風邪薬 (ビタミン剤などの予防、健康増進のための医薬品は対象外) ・介護老人保健施設の費用 ・妊婦の定期検診や検査、通院費

なお、医療費控除は、病院などに支払った費用の全額が控除対象となるわけではなく、正味の医療費-10万円もしくは、正味の医療費-総所得金額等×5%のどちらか少ない方の額です。

4)生命保険料控除・地震保険料控除

生命保険や地震保険を支払っている場合には、所得から一定額を控除することができます。

ともに年末調整時に記入等を行い、保険会社から送られてくる「証明書」を会社に提出すれば控除対象になります。

5)20歳以上の子どもの国民年金保険料

20歳以上は国民年金に加入義務があります。

親が扶養している子どもの国民年金保険料を支払っている場合は、自分が負担している社会保険料とは別に社会保険料控除を受けることができます。

ほかにも、投資における優遇税制がありますが、ここでは触れません。

社会保険制度と同様に、これらの節税も「自分で知っていて行動を起こす」ことで初めて可能になります。

中には確定申告手続きが必要なものもあり、面倒に思うこともあるかもしれませんが、確定申告手続きをやってみると自分を取り巻く所得税の状況を理解できると思います。一度ぐらい経験しておいていいと思います。

お金持ちは節約→入金のサイクルを回し続ける

「億万長者」はお金と上手に付き合える節約上手が多いです。

私が知るお金持ちは、ここで書いたことのほとんどを知っていて実践しています。

そして、こうして節約したお金を貯蓄し、生活防衛資金以上のお金は投資してお金に働いてもらうことで、さらにお金を増やしてきた結果「億万長者」になったのです。節約して貯蓄したお金を銀行預金を含めた投資用の口座に入金し続ける。この「入金サイクル」を回し続けることが大切なのです。

前例はたくさんありますから、読者の皆さんにとっても決して無理なことではありません。

※画像をクリックするとAmazonに飛びます