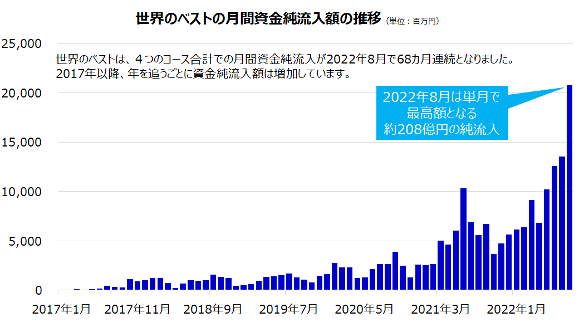

約188兆円超の運用資産を誇る米国独立系運用会社「インベスコ」。同社が運用するアクティブファンド「インベスコ 世界厳選株式オープン」(愛称:世界のベスト)は、この2022年8月で驚異の68ヵ月連続で資金純流入を記録するなど、人気を持続しているファンドに成長している。

インデックスを超えるパフォーマンス、または指数に捉われずにリターンの獲得を目指すアクティブファンドが、不安定な世界情勢と景気停滞・低迷期に一定以上の運用成績を得るのは至難の業。まさに今がその時代と言える。

そうしたなか、5年以上という長期にわたり世界の投資家から「世界のベスト」が支持されるのはなぜか。背景には、投資先を分析・厳選する世界的なリサーチ力、インカムゲインである配当を重視する独自のアプローチ手法とともに、インフレや金利上昇の環境を踏まえた機動的なポートフォリオの構築が、投資家に理解され始めたことにヒントが隠されているようだ。

インベスコの日本法人「インベスコ・アセット・マネジメント」佐藤秀樹社長に「世界のベスト」が資金流入増を続ける背景や、投資を取り巻く環境下の知見、投資家に求められる姿勢など、話を聞いた。

1993年慶應義塾大学商学部卒業後、1993年三井物産入社、94年からウエスト・ドイチェ・ランデス・バンク東京支店、98年同シンガポール支店に異動。99年ゴールドマン・サックス・アセット・マネジメントに入社し、2005年同法人営業部長。2008年フィデリティ投信執行役投信営業本部長を経て、12年9月に現職就任。アジア・パシフィック・マネジメント・コミッティのメンバーとインベスコ・グローバル・シニアリーダーのメンバーも務める。

アクティブファンド「世界のベスト」の人気とその理由

▽インベスコ「世界のベスト」の資金純流入額の推移

――まず、長期にわたって「世界のベスト」が投資家から人気を集めている背景をお聞かせください。

シンプルな世界株のファンドである、というわかりやすさと、長期にわたって運用成績を残しているという安心感が、支持を集めている背景だと考えます。おかげさまで、68ヵ月連続で資金純流入を記録しています。

また、米国をはじめ世界的に政策金利が上昇し、グロース(成長)株相場が終焉を告げる株式マーケットの環境変化もあります。「投資先はグロース株オンリーではない」というメッセージが見える世界株ファンドであるという点も、このファンドを販売してくださっている販売員の方々から投資家に勧めやすいファンドとして認知されている側面も大きいと考えています。

――「世界のベスト」のポートフォリオの特徴も、魅力として認知されているようですね。

「世界のベスト」はバリュー株だけを見ているファンドではなく、投資の王道である「成長」「配当」「割安」をバランスよく組み込むことを追求しています。なかでも配当の視点では、ポートフォリオの70%から100%が配当を重視した銘柄選定となっていることが特徴です。

足元では、高配当銘柄を7、8割組み入れ、残り2割程度は低配当、無配当でも成長性が高い企業を組み入れていることから、IT大手の成長株も組み入れ対象となっているバランスの良さが支持を集めている背景にあるのではないでしょうか。

また、先進国に拠点を置く安全性や、独自のファンダメンタル分析もポートフォリオを組むうえでのポイントとなっています。

銘柄選定にあたっては、利益率、経営者の手腕を含めた企業のクオリティ、配当の実現性における重要な要素となるキャッシュフローの高さ、PER(株価収益率)のヒストリカル、業界内比較などプライス・バリュエーションを中心に分析を実施しています。

これらを通じて安定的なインカムリターンと成長性を取り込むことができる企業を選び出しています。

――独自運用のアプローチも「世界のベスト」の強みとしてあるようです。

英国ロンドンから1時間ほど離れた日本の軽井沢のようなヘンリーというのどかな田園地帯に「世界のベスト」の運用拠点はあります。全世界の約2万社を対象に分析し、スクリーニングにより選び抜かれた企業を実際に訪問して得た情報がここに集められています。

ワールドワイドな調査範囲の広さと、定量と定性のリアルな情報から総合的に判断した銘柄選定が実施されます。同じ拠点の他運用チームはもちろん、他のアセットクラスの運用チームからも情報を得るほか、ニューヨークなどのインベスコの他の拠点の運用チームとも定期的に情報交換をしています。

運用チームは、これまで、コロナショック以降、市場環境の不透明感が高まってきたことから、あらゆる局面で市場をアウトパフォームできるバランスの良いポートフォリオ構築を目指してきました。 個別銘柄選択の結果にはなりますが、現在は金利上昇やインフレに強い銘柄でポートフォリオが形成されています。

例えば、2020年のコロナショックによる株式市場の下落を投資機会と捉えて、2020年5月から6月にかけて、今後経済活動が正常化された際に恩恵を受けると判断した金融銘柄を増やしました。その後2020年10月から2021年1月にかけてコロナワクチンが開発され経済活動再開への期待から株式市場が上昇した際に金融株を一部利益確定したものの、その後の金利上昇局面を見越し、計画的に金融株を増やしてきました。

また、2021年はじめからはインフレを考慮し、市場において価格決定力をもつ、コスト上昇を販売価格に転嫁できる銘柄を増やしています。

例えば、米国の鉄道企業や飲料大手、フランスの素材大手の企業などの組み入れを増やしたことが功を奏し、運用実績に反映されています。

先を見据えたポートフォリオを機動的に見直し、現状ではポートフォリオの40%程度がこうした価格決定力のある企業で占めています。またインフレ時に安いものを購入する購買行動があることから、ディスカウントストアといった小売り企業の組み入れ比率を引き上げています。

毎月決算型へのニーズと、世界の投資市場の変化

――日本の投資家の間では毎月決算型へのニーズも強いですね。

不安定なマーケットでは、ますます消費者が安定的にキャッシュフローを求めるニーズが高まっています。

毎月分配を得ることを重要視する指向は過去の歴史を見てもありましたが、いかなる局面であっても長期的に世界の株式の恩恵を得られ、かつ投資の果実である分配も得ることは、こうした時期だからこそ求められています。「世界のベスト」の純資産総額が2,000億円を超えた背景でもあるのでしょう。

――「世界のベスト」以外にも、2022年7月末には新たに「インベスコ リアル資産成長ファンド(毎月決算型)」の運用をインベスコは開始しています。今起きている投資環境の変化をどのようにとらえていますか?

ファンドの販売に関する趨勢をみるに、変化の流れは速いです。投資家の方々やファンドの販売員の方々、そしてもちろんわれわれ運用会社が今考えなければならないことは、世の中のレジームの転換点に入った、ということです。

日本は1991年にバブルが崩壊し、低金利でデフレの時代に生きてきました。これが、いよいよ2022年から変わってきています。議論はあるでしょうが、さまざまな複合的な要因、例えば地政学的、米国と中国の覇権国争いなどが経済や為替にも波及していく時代となっています。

何十年もデフレだから預金しておくという時代は終わりを告げています。2022年は日本のバブル崩壊以降のゼロ金利政策におけるデフレマインドから転換する時期に入ってこなければいけなくなっています。

ここを理解せずして、従来と変わらぬ投資を続けるだけでは変化についていけない可能性があります。運用会社や販売会社は、投資家にこうしたメッセージを発信していかないと、日本の国民が貧しくなってしまう可能性があると考えています。

日本にあるといわれる2,000兆円超の個人金融資産が、年率5%から10%で運用できれば、人々は幸せを享受できるでしょう。そういうことを真剣に考える時代に今年から踏み込んでいることを、われわれは理解しなければいけないと思います。

――最後に、こうした状況を投資家に理解してもらうために金融業界はどのようなアプローチが必要でしょうか。

ある資料を作成したとき、第4次中東戦争でオイルショックがあった1973年に、東京・青山のスーパーに人々が群がってトイレットペーパーを奪い合っていた時代の写真を掲載しました。

このような強烈なインフレの時代が、日本にも過去にあったわけで、歴史を伝えていくことが必要です。歴史をひも解くことは難しいですが、時代の発する言葉に耳を傾けなければいけない時期に入っています。しかし、日本は30年間のデフレが国民にしみ込んでいます。これをどう変えていくかが課題です。

この数年で日本市場から海外に資金が流れています。また、その結果として、投資の果実を得ている方々も多く、日本の投資家は状況を見極める能力がないわけではありません。ただ、どうやったら今起こっている現実を理解してもらえるのか、運用会社や販売会社が努力すべきところです。

この30年間のデフレが日本市場にもたらしたことは、アニマルスピリッツの喪失だったとも考えています。アニマルスピリッツとは、すなわちリスクを取るということです。リスクを取って生きていく、投資をしていく世の中に変えていかなくてはいけないのです。

金利が低下すると信託報酬、つまり、運用に対する対価としていただいているフィーが相対的に高くなっていきます。結果としてわかりやすいデータを求めざるを得なくなっていました。インデックスファンド全盛はその表れでしょう。

しかし、その運用フィーを超えて投資家の資産形成に貢献する用意が私たちにはあります。「世界のベスト」の成果はこれを示唆している1つの「答え」ともいえるのでしょう。

(撮影:村越将浩)

1993年慶應義塾大学商学部卒業後、1993年三井物産入社、94年からウエスト・ドイチェ・ランデス・バンク東京支店、98年同シンガポール支店に異動。99年ゴールドマン・サックス・アセット・マネジメントに入社し、2005年同法人営業部長。2008年フィデリティ投信執行役投信営業本部長を経て、12年9月に現職就任。アジア・パシフィック・マネジメント・コミッティのメンバーとインベスコ・グローバル・シニアリーダーのメンバーも務める。