この記事は2022年11月17日に「The Finance」で公開された「金融機関におけるコンプライアンス・リスク管理態勢の在り方」を一部編集し、転載したものです。

筆者は2022年10月に『金融商品取引業コンプライアンスハンドブック』という著書を上梓した。本稿では、同書で論じた内容を前提に、金融機関におけるコンプライアンス・リスク管理態勢の在り方について検討したい。

コンプライアンスとは?

金融機関は、他の企業と同様に、日々、コンプライアンスを実践することが求められる。

「コンプライアンス」には「法令遵守」という言葉があてられることが多いが、今日においては、「コンプライアンス」は、法令を遵守することにとどまらず、企業を対象とした様々な規範を遵守することを含む概念として理解するのが一般的となっている。

つまり、企業を対象とする規範としては、法令において具体化された法規範のほかに、行政機関の方針・指針や社会規範等の規範が存在しており、それらの不遵守が企業に対して不利益をもたらすことがあるから、企業のリスク管理の観点からは、コンプライアンスという概念を広く捉えることが必要となるのである。

金融庁も、2018年10月に公表した「コンプライアンス・リスク管理基本方針」において、「リスクの特定は、金融機関の事業に関して適用される法令を洗い出し、その法令に対する違反が生じ得る業務を特定することが出発点となる。

さらに、経営陣には、金融機関の事業が社会・経済全体に悪影響を及ぼすことにならないか、利用者保護等に反しないかといった、より本質的な観点からリスクを深く洞察する姿勢が求められる。」と指摘したうえで、「利用者保護や市場の公正・透明に影響を及ぼし、金融機関の信頼を大きく毀損する可能性のある事象を洗い出すことが必要となる。

また、その際、生じた問題事象への事後対応のみに集中するのではなく、様々な環境変化を感度良く捉え、潜在的な問題を前広に察知することで、将来の問題を未然に防止することも重要である。」として、幅広いリスクの捕捉・把握の重要性について述べている。

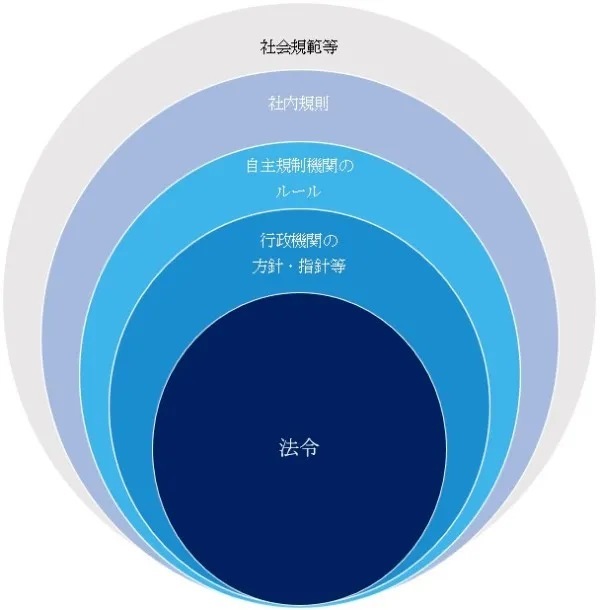

金融機関がその業務を行う上で遵守することが求められる規範の存在形式としては、(1)法令、(2)行政機関の方針・指針等、(3)自主規制機関のルール、(4)個々の金融機関の社内規則及び(5)社会規範等といった様々な水準のものが存在する(図1)。金融機関がコンプライアンスを実践するためには、各規範の存在形式の特質や役割を理解することが必要となる。

コンプライアンス・リスク管理態勢

金融機関は、上記のようなコンプライアンス概念の理解を前提として、コンプライアンスに関して生じうるリスクを実効的に管理するための態勢を整備しなければならない。以下では、コンプライアンス・リスクの本質について述べた上で、コンプライアンス・リスク管理態勢の整備に関する2つの考え方を紹介する。

(1)コンプライアンス・リスクの本質

企業の役職員がその職務を遂行する過程で自らが遵守すべき規範に違反する事態は、(1)その者がそもそも規範を知らず(又は失念し)、意図せずしてそれに違反した場合と(2)その者は規範を知っているがあえてそれに違反する場合の2つに分類される。前者の違反が生じるリスクを低減するためには、研修やOJT等で役職員に対してその内容を伝達することが直接的な方策となる。

これに対して、後者の問題の本質は、人が自らに向けられた規範を認識しているにもかかわらず、その意思によりそれを乗り越えようとするところにあるから、その意思が生じる要因を特定し、その要因を取り除くためにはどのような措置を講じればよいのかを検証することが必要となる。このように、コンプライアンス・リスクは、人の行為に起因して生じるものであるから、コンプライアンス・リスク管理態勢を整備するためには、人間という存在についての深い理解が求められる。

(2)内部統制

金融機関がコンプライアンス・リスクを実効的に管理するためには、内部統制の構築・運用に関する基本的な考え方を理解することが必要となる。

現在は、トレッドウェイ委員会支援組織委員会(Committee of Sponsoring Organizations of the Treadway Commission)(「COSO」)が1992年に公表した「内部統制の統合的フレームワーク」(Internal Control-Integrated Framework)(2013年改訂)(「統合的フレームワーク」)が、内部統制の枠組みに関する国際標準と評されており、我が国においても、企業会計審議会が、COSOの統合的フレームワークの枠組みを前提として、「財務報告に係る内部統制の評価及び監査の基準」及び「財務報告に係る内部統制の評価及び監査に関する実施基準」を定めている。

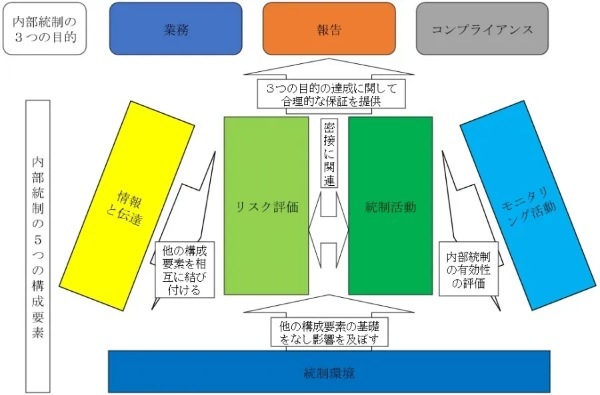

統合的フレームワークでは、「内部統制」を、事業体の取締役会、経営者及びその他の構成員によって実行され、(1)業務、(2)報告及び(3)コンプライアンスに関連する目的の達成に関して合理的な保証を提供するために整備された1つのプロセスと定義しており、また、(ⅰ)統制環境、(ⅱ)リスク評価、(ⅲ)統制活動、(ⅳ)情報と伝達及び(ⅴ)モニタリング活動の5つの構成要素からなるものとして整理している(図2)。

また、同フレームワークでは、各構成要素に関連する基本概念を表す17の原則が提示されている。17の原則については無料で公表されているエグゼクティブ・サマリー(*1)で確認することができる。

*脚注

*1)https://www.coso.org/Shared%20Documents/Framework-Executive-Summary.pdf、https://jicpa.or.jp/news/information/docs/5-99-0-2-20160112.pdf

(3)コンプライアンス・リスク管理基本方針

金融庁「コンプライアンス・リスク管理基本方針」は、コンプライアンス・リスク管理の枠組みに関する着眼点として、(1)事業部門、(2)管理部門及び(3)内部監査部門の役割・責任を以下の表のように整理している。

| 事業部門 | ・事業部門は、収益を生み出す事業活動に起因するリスクの発生源であり、一般的に、リスク管理の第一義的な責任を有すると考えられる。 ・事業部門自身による現場での管理態勢については、事業部門の役職員自身が、コンプライアンス・リスク管理の責任を担うのはまさに自分自身であるという主体的・自律的な意識(リスク・オーナーシップ)の下で、業務を実施していくことが重要となる。 |

|---|---|

| 管理部門 | ・コンプライアンス部門・リスク管理部門等の管理部門は、事業部門の自律的なリスク管理に対して、独立した立場から牽制すると同時に、それを支援する役割を担う。 ・リスクを全社的にみて統合的に管理する役割も担う。そのため、管理部門は、事業部門の業務及びそこに潜在するリスクに関する理解と、リスク管理の専門的知見とを併せ持つことが求められる。 |

| 内部監査部門 | ・内部監査部門は、事業部門や管理部門から独立した立場で、コンプライアンス・リスクに関する管理態勢について検証し、管理態勢の構築やその運用に不備があれば、経営陣に対し指摘して是正を求め、あるいは管理態勢の改善等について経営陣に助言・提言をすることが期待されている。 ・内部監査の質を向上させるためには、ビジネスモデルに基づくリスクアセスメントを実施して監査項目を選定することや、金融機関の経営陣への規律づけの観点から内部監査を実施することが必要となる。 |

金融庁の上記の整理は、3つの防衛線(Three Lines of Defense)の考え方を前提に、金融機関の各部門の役割・責任を分析したものである。3つの防衛線の考え方を説明した文書としては、内部監査人協会(The Institute of Internal Auditors)が2013年1月に公表した“The Three Lines of Defense in Effective Risk Management and Control”が広く知られているが、この考え方は、組織内でのリスク管理に関する役割・責任を明確にすることで、リスクやリスク管理に関する議論を深め、またその実効性を向上させることを企図している。

上記の整理に関して留意すべき点としては、事業部門について、「事業部門自身による現場での管理態勢については、事業部門の役職員自身が、コンプライアンス・リスク管理の責任を担うのはまさに自分自身であるという主体的・自律的な意識(リスク・オーナーシップ)の下で、業務を実施していくことが重要となる。」と整理している点が挙げられる。

これは、事業部門の役職員は対外的な活動を担うものであり、コンプライアンス・リスクの主要な発生源であることを前提として、当該役職員に対して、コンプライアンス・リスク管理に関する主体的・自律的な意識の醸成を求めるものである。

自律的・能動的なコンプライアンス・リスク管理に向けて

金融分野の仕事をしていると「コンプラ疲れ」という言葉をよく耳にするが、金融機関の役職員の心理を読み解くと、ルールの趣旨や目的を理解することなく、ただ闇雲にそれに従うことを強いられているという意識が根底にあるように思われる。

「コンプラ疲れ」から脱するためには、このようなコンプライアンスに関する他律的・受動的な態度を自律的・能動的な態度に転換することが必要となる。このような転換を生じさせるための方策について、筆者は、『金融商品取引業コンプライアンスハンドブック』のはしがきにおいて以下のように記載している。

“では、どうしたら、コンプライアンスに関する自律的・能動的な態度を保持できるようになるのだろうか。身も蓋もない話ではあるが、個々の役職員が、ルールやプリンシプルを真剣に勉強して、それを自らの判断軸として自然に使いこなせるようになるよりほかにない。

例えば、コンプライアンスとは何か、自らの業務上の行為を規律する規範の全体像はどのようなものか、個々の規範の具体的な内容はいかなるもので、またその規範はなぜ存在するのか、といった事柄に関する知識を蓄えることが重要である。そのためには、地道な努力が必要なのであり、継続的な努力の積み重ねの結果として、個々の役職員が、実際の現場において、自らがどのように行動するべきかを主体的に判断できるようになるのである。”

コンプライアンスに王道はない。しかし、個々の役職員が、自発的に学ぼうとする姿勢を持ち続けることができれば、必ずやコンプライアンスに関する自律的・能動的な態度を保持することができる日が来るであろう。金融機関がコンプライアンス・リスク管理態勢を整備するにあたっても、内部統制の充実を図り、コンプライアンスに関する役職員の自律的・能動的な態度への転換を促すような施策を講じることが重要である。

▼著者登壇のセミナー

「適格機関投資家等特例業務の実務」Q&A[21選]

~「特例業務関連書面ひな形集」を受講特典として進呈~

開催日時:2022年12月22日(木) 13:30~17:00

(オンライン受講/アーカイブ配信付き)

講 師 :荒巻・後藤法律事務所

弁護士・ニューヨーク州弁護士

後藤 慎吾 氏

弁護士・ニューヨーク州弁護士

弁護士・ニューヨーク州弁護士。荒巻・後藤法律事務所パートナー。著書「金融商品取引業コンプライアンスハンドブック」をもとに関連情報を提供するウェブサイト「金融商品取引業コンプライアンス通信」(https://fibc.jp/)を運営。主要取扱分野はコンプライアンス、コーポレートガバナンス、ファイナンス、M&A・事業承継、ファンド、ベンチャー。他の著書に「適格機関投資家等特例業務の実務-平成27年改正金商法対応」がある。