年金の改悪が検討されています。年金の保険料納付期間を5年間延長するというのです。賃金の低迷で年金支給額が減る予測と併せ国民の負担は増すばかりです。年金制度の状況に左右されないために、不動産投資を利用して「私的年金」を作るプランを紹介します。

年金の支給額はどうやって決まるのか

はじめに年金の支給額がどのように決まるのかを確認しておきましょう。年金支給額の改定は名目手取り賃金変動率と物価上昇率によって決まります。

厚生労働省は年金改定額のルールとして、「年金額の改定は、名目手取り賃金変動率がマイナスで、名目手取り賃金変動率が物価変動率を下回る場合、年金を受給し始める際の年金額(新規裁定年金)、受給中の年金額(既裁定年金)ともに名目手取り賃金変動率を用いる」との見解を示しています。

出典:厚生労働省プレスリリース「令和4年度の年金額改定についてお知らせします」

改定ルールの計算結果により「名目手取り賃金変動率▼0.4%」の基準が適用された結果、令和4(2022)年度分の年金支給額は前年に比べ、国民年金で月あたり259円(年額3,108円)、厚生年金で903円(年額1万836円)減らされています。

年金の改悪が検討されている

賃上げの必要性が叫ばれる社会情勢のなかにあって、年金支給額を減らされることに国民の不満も高まっています。そこに年金納付期間を現行の59歳から64歳まで延長する案が浮上し、年金改悪ではないかと批判の声が挙がっています。将来受け取れる年金支給額の減少を少しでも抑えるためというのが検討の理由ですが、国民にはかなりの打撃となる恐れがあります。

納付期間が5年延長されるとどうなるのでしょうか。5年間の支払期間延長によって支払額が100万円増加するという試算もあります。現在は繰り上げ支給で60歳から受け取れる年金が、65歳にならないと受け取れない可能性も出てきます。つまり、老後生活の設計を見直さなければならない事態も考えられるのです。

私的年金を作るなら不動産投資が最適

年金改悪に対抗するにはどうすればよいのでしょうか。国の年金政策に左右されないためには、「私的年金」を作るのも1つの方法です。年金に加えて毎月得られる収入を作ることで老後生活の不足分を補うことができます。私的年金として毎月収入を得るには以下のような方法があります。

投資信託の分配金

投資信託のなかには、収益を毎月分配するファンドがあります。毎月分配型の投資信託を毎月積み立て購入することで将来年金代わりに分配金を受け取ることができます。ただし、分配金が支給されるとファンドの財産が減少して投資信託の基準価格も下がるので、資産としてはあまり増えない可能性があります。

株式の配当金

株式会社は企業ごとに決算期が異なります。そこで1月から12月まで決算期の異なる株式を12銘柄(年2回配当の株式を6銘柄でも可)保有することで毎月配当金が入金される仕組みを作ることができます。

株式も配当金の権利落ちで理論値まで株価が下がることがありますが、時間の経過とともに株価が回復し、権利落ち分を埋めることもよくあることです。しかし、投資信託と違い個別株の場合は倒産や上場廃止リスクがあることに注意しなければなりません。

iDeCo(個人型確定拠出年金)

iDeCoも私的年金作りに適しています。 iDeCoは確定拠出年金法に基づいて実施される私的年金制度です。拠出した掛金を自分で運用し、60歳になったら掛金と運用益の合計額を老齢給付金として受け取る仕組みです。

iDeCoで購入できる金融商品は投資信託、定期預金などで、個別株で運用することはできません。安定して積立運用できる半面、高成長株で大きな資産を築くには向いていません。

不動産投資の家賃収入

不動産投資ではアパートやマンションを購入し、入居希望者に貸し出すことによって、毎月家賃収入を得ることができます。不動産投資ローンを組んだ場合は、毎月の家賃収入でローンを返済します。ローン支払い期間中の手取り収入は少ないですが、ローン完済後は抵当権が解除されて一気に大きな純資産に変わります。

ローン完済後は家賃収入から諸経費を差し引いて多くの部分が手取り収入になります。公的年金に家賃収入を加えることで老後の生活費にゆとりを持たせることができます。安定した家賃収入とまとまった不動産資産の両方を追求できるため、不動産投資が私的年金作りには最も適しているといってよいでしょう。

私的年金を作るシミュレーション

不動産で私的年金を作るケースをシミュレーションしてみましょう。

運用期間中のシミュレーション

30歳で5,000万円の物件を、頭金500万円(10%)を入れ4,500万円の融資を受けて購入します。4,500万円を金利2.0%、元利均等払い、融資期間35年で借りた場合、月々の返済額は14万9,068円となります。年間のローン返済総額は178万8,816円です。

一方収入は3LDKのファミリー向け物件を購入し、家賃20万円で貸し出したと仮定します。満室を想定した場合、年間の家賃収入は240万円となります。諸経費は一般的に家賃収入の15~20%が目安といわれていますので、20%で48万円として計算します。

240万円-48万円÷5,000万円=3.84%(実質利回り)

240万円-48万円-178万8,816円=13万1,184円(年間手取り収入)

実質利回り3.84%は高くもなく低くもなく堅実な数字といえます。キャッシュフローも少しですが黒字を確保できます。

老後生活のシミュレーション

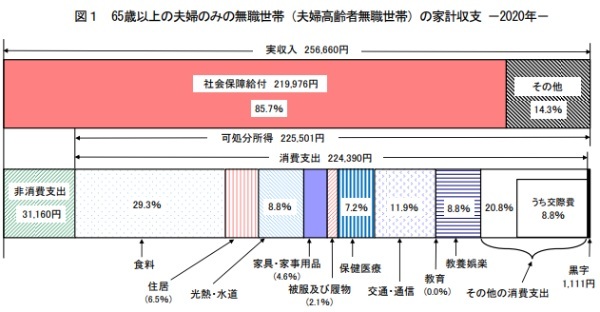

ローン完済後は家賃収入20万円(手取り16万円)を生活費に回すことができます。総務省の「家計調査報告家計収支編2020年」によると、65歳以上の夫婦のみの世帯の平均年金給付額(社会保障給付)は月21万9,976円となっています。

これに対し、月の総支出は25万5,550円で、差し引き3万5,574円不足することになります。何もしなければ月3万5,000円ずつ預貯金を取り崩して生活しなければなりません。しかし、家賃収入があることによって、下表のようにキャッシュフローが大幅に黒字となるのです。

| 収入 | 支出 | ||

|---|---|---|---|

| 収入の項目 | 収入金額 | 支出の項目 | 支出金額 |

| 年金収入 | 219,976円 | 消費支出 | 224,390円 |

| 家賃収入 | 160,000円 | 非消費支出 | 31,160円 |

| 合計 | 379,976円 | 合計 | 255,550円 |

年金+家賃収入でゆとりある老後生活を目指そう

少子高齢化が進む日本では、支える側の若年層が減り、年金を受給する高齢者が増加することで、年金財政は将来的にますます逼迫することが予想されます。

日本経済の低迷が続く限り年金収入の増加は期待できません。これに加えて納付期間の延長が実現すれば支給開始が伸びる恐れもあります。国民にとっては不安な要素ばかりが増える印象です。老後の生活を守るには国に頼らず自分で対策をとる必要があります。

紹介した私的年金を作る方法のうち、不動産投資はまとまった資産になるうえに相続税対策にもなります。現金・預貯金・上場株式で相続すると時価で評価されてしまいますが、不動産で相続すれば相続税評価額は大幅に下がります。相続税の節税にもなるので、不動産で資産を持つことは有利な選択といえます。

先行き不透明な時代においては、リーマンショックやコロナショックのような金融危機がいつ訪れるかわかりません。そのような時代は金融投資よりも現物資産の不動産に投資するほうがリスクの低い運用が可能です。

とくに収入が安定しているサラリーマンは金融機関からの評価も高いので、不動産投資を始めるにはチャンスです。ローン完済後の家賃収入を私的年金にしてゆとりある老後生活を目指しましょう。

(提供:Incomepress )

【オススメ記事 Incomepress】

・不動産投資にローンはどう活用する?支払いを楽にする借り方とは

・お金の貯め方・殖やし方6ステップとは?ごまかさずに考えたいお金の話

・日本人が苦手な借金。良い借金、悪い借金の違いとは?

・あなたは大丈夫?なぜかお金が貯まらない人の習慣と対策

・改めて認識しよう!都市としての東京圏のポテンシャル