不動産クラウドファンディングを利回りだけで選ぶのは損失リスクがあります。「優先劣後方式を採用しているか」「優先劣後比率はどれくらいか」をチェックすることで、投資家の元本割れリスクを軽減することが可能です。優先劣後方式の仕組みやこの方式を採用する不動産クラウドファンディングを紹介します。

目次

不動産クラウドファンディング選びで重要な「優先劣後方式」とは?

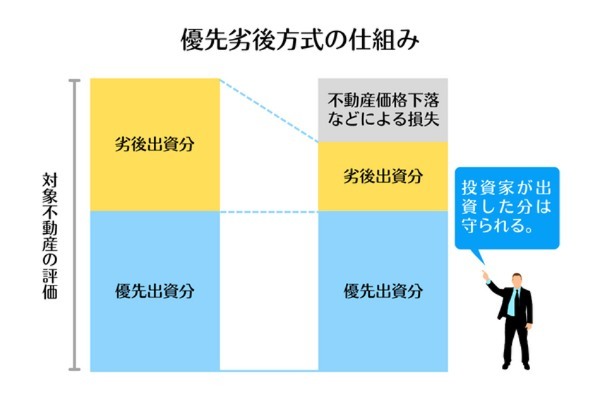

「優先劣後方式」の仕組み自体は以下のようにシンプルです。

優先劣後方式は投資家の元本を守る仕組み

優先劣後方式を一口で表すと、不動産クラウドファンディングで空室や売却損などによって損失が出た場合でも、一定の比率まで投資家の元本を守る仕組みです。

不動産クラウドファンディングで優先劣後方式を採用した場合、事業者と投資家が一定の比率で出資し合います。たとえば出資割合が、投資家側(優先出資)70%、事業者側(劣後出資)30%なら、ファンドを運用していて発生した損失が全体の30%までの範囲内なら投資家の元本が守られます。

つまり、優先劣後方式を採用すると、損失が出たときに劣後出資をした事業者側が、損失を先に負担しなければならないということです。逆に利益が出たときは、優先出資をした投資家側が先にもらうことになります。

| 優先出資者(投資家) | 劣後出資者(事業者) | |

| 利益が出たとき | 先にもらう | 後でもらう |

| 損失が出たとき | 後で負担する | 先に負担する |

劣後出資比率が高いほど投資家の安全性が高まる

ただし、優先劣後方式によって投資家側の元本が完全に守られるわけではありません。あくまでも、事業者側の劣後出資比率の範囲内で投資家側の元本が守られます。つまり、劣後出資比率が20%なら、これを超えた損失が出れば、その分は元本が減るということです。

そのため、事業者側の劣後出資比率が高いほど、投資家の元本の安全性が高まります。すなわち、劣後出資比率が20%よりも30%のほうが、投資家側の元本が守られる可能性が高いということです。

事業者側の劣後出資比率30%と20%の比較

不動産クラウドファンディングで優先劣後方式を採用する場合、事業者側の劣後出資比率は10〜30%程度に設定されるケースが多いです。ここでは劣後出資比率10%と30%の場合、投資家の元本がどれくらい守られるかをシミュレーションします。

[条件1]

- 物件取得価格1億円

- 優先劣後比率: 優先出資比率(投資家側)70%・劣後出資比率(事業者側)30%

上記の条件1では、事業者側の劣後出資比率は30%ですので、出資額は3,000万円になります(1億円×30%)。この場合、3,000万円までの損失であれば、投資家の出資金には損失が及びません。

ただし、損失が4,000万円の場合は、劣後出資額の3,000万円を1,000万円オーバーするため、この分を投資家が出資割合に応じて負担する形になります。

[条件2]

- 物件取得価格1億円

- 優先劣後比率:優先出資比率(投資家側)90%・劣後出資比率(事業者側)10%

こちらは、さきほどの条件1と物件取得価格1億円は同じですが、事業者側の劣後出資比率は10%ですので、出資額は1,000万円になります(1億円×10%)。もし3,000万円の損失が発生すれば、劣後出資額を2,000万円オーバーするため、この分を投資家が出資割合に応じて負担しなければなりません。

このように事業者側の劣後出資比率が高いほど、投資家の出資金は元本割れリスクを回避しやすくなります。ここで解説した内容をまとめると、次の表のようになります。

物件取得価額1億円の場合

| 優先出資比率70% 劣後出資比率30% | 優先出資比率90% 劣後出資比率10% | |

| 3,000万円の損失 が発生した場合 | 投資家側の損失 なし | 投資家側の損失 2,000万円 |

| 4,000万円の損失 が発生した場合 | 投資家側の損失 1,000万円 | 投資家側の損失 3,000万円 |

優先劣後方式を採用している不動産クラウドファンディング例

では具体的に、優先劣後方式を採用している不動産クラウドファンディングをご紹介しましょう。ここでは、公式サイト上で「劣後出資比率の目安を20〜30%」と解説している事業者をご紹介します。

*本記事は、不動産クラウドファンディングを推奨するものではありません。投資判断は、個人の責任でお願いします。

*下記の優先劣後比率の目安や情報は2022年12月1日段階の内容です。

Myファンドクラウドファンディング

優先劣後比率の目安:優先出資比率70%:劣後出資比率30%

*一部、劣後出資比率50%のファンドあり

公式サイト:https://my-fund1.com/

創業30年以上の社歴を持つ中堅の不動産会社Myアセット(1988年設立)が運営。本社所在地は千葉県松戸市。日本橋にも東京営業部を展開。不動産クラウドファンディングでは、同社の得意エリアである千葉県松戸市の区分マンションや船橋市のアパートなどが投資対象。

REISMファンズ

優先劣後比率の目安:優先出資比率70%:劣後出資比率30%

公式サイト:https://re-ism-funds.jp/

リノベーション賃貸を得意にするリズム株式会社が運営(2005年設立)。同社はカフェ&ダイニングや古着、インテリア家具などライフスタイル事業も行う。不動産クラウドファンディングの対象物件の立地は、東京23区のなかでも若い世代に人気の西荻窪、笹塚、不動前など。中古マンションのスケルトン再生で個性的な空間に演出。

B-Den(ビデン)

優先劣後比率の目安:優先出資比率80%:劣後出資比率20%

公式サイト:https://b-lot-cf.com/

東証プライム市場に上場の株式会社ビーロット(2008年設立)が運営。同社の事業は中古のマンションやビルなどをバリューアップして売却する不動産投資開発が主体。不動産クラウドファンディングでは、東京、神奈川、大阪など好立地の区分/一棟マンションを2〜4%前後の利回りで運用。

えんfunding(えん ファンディング)

優先劣後比率の目安:優先出資比率80%:劣後出資比率20%

公式サイト:https://en-funding.en-hd.jp/

福岡エリアに特化した不動産クラウドファンディングです。運営企業は、福岡エリアで自社ブランドマンションの開発・販売などを手がける株式会社えんホールディングスです。2022年12月16日時点で20案件のファンド立ち上げ実績。福岡エリアの不動産の活性化に貢献するプラットフォームへの成長が期待されます。

優先劣後比率は、個々のファンド情報でチェックすることが大事

ここまでの内容で、優先劣後方式を採用している不動産クラウドファンディングを選ぶことの大切さについてご理解いただけたでしょう。

ただし、注意点もあります。たとえば、ある不動産クラウドファンディングは公式サイト上では「劣後出資比率30%」で投資家を損失リスクから守っていると打ち出していますが、実際のファンドを確認すると「劣後出資比率10%以下」が大半でした。

このように、不動産クラウドファンディングで打ち出している劣後出資比率と、実際の劣後出資比率に大きなズレがあるケースもあるため、投資するファンドの情報をしっかりチェクしましょう。

また、その不動産クラウドファンディングで優先劣後方式を採用していても、事業者の管理がずさんだったり、その事業者自体が破綻したりしてしまえば損失リスクがあります。

こういったことを踏まえると、最終的には、不動産クラウドファンディングを運営している事業者の信頼性(社歴があるか、本業が堅調か、上場しているか、口コミで評判が悪くないかなど)をチェックしたうえで投資をすることが大事です。ひと手間のチェックを惜しまないようにしましょう。

(提供:YANUSY)

【あなたにオススメ YANUSY】

・「財産債務調書」を提出している人は財産が○億円以上!

・ポスト港区!? 次に富裕層が住み始めるセレブ区はここだ!

・【特集#04】こんな領収証ならバレない?私的支出を経費にしたときのペナルティ

・固定資産税の過払いが頻発…還付を受けるための3つのポイント

・資産運用としての不動産投資の位置づけ