この記事は2022年12月14日に「第一生命経済研究所」で公開された「業況悪化は▲1 と小幅」を一部編集し、転載したものです。

底堅さが目立つ

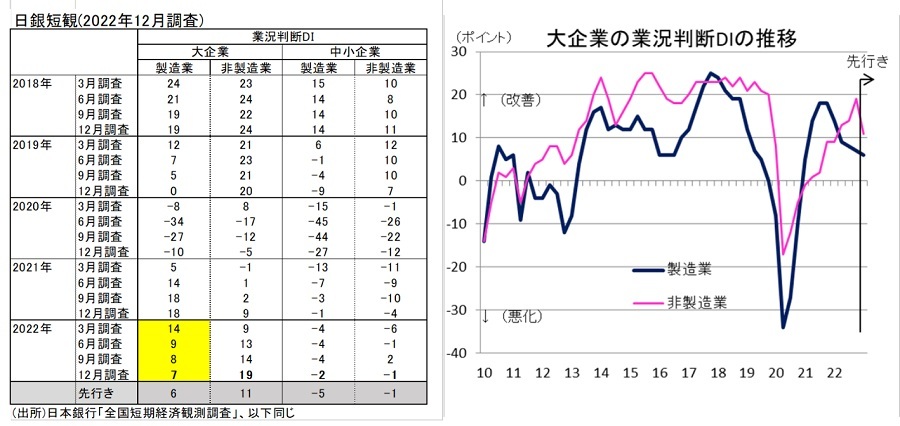

2022年12月の日銀短観は、大企業・製造業の業況判断DIが前回比▲1ポイント(前回8→今回7)と小幅の悪化だった。これで4四半期連続でもマイナスである。正直に言って、もう少し悪化幅は大きいかと予想していたので、▲1ポイントの悪化は底堅いという印象である。

素材業種の業況判断DIは前回比▲5ポイント、加工業種は同+2ポイントの改善とコントラストも生じていた。加工業種では、金属製品の同+8ポイント、造船・重機の同+7ポイント、業務用機械の同+3ポイント、自動車の同+1ポイントが主な変化である。生産用機械は同▲3ポイント、電気機械は同▲1ポイントの悪化であった。

その理由は、(1)円安効果、(2)輸出拡大、(3)価格転嫁の3つが挙げられる。それぞれの要因は後述するが、結果として企業収益は底堅い改善を示した。

悪化した素材業種は、円安効果が仕入コスト増として響いた。石炭・石油製品は前回比▲40ポイント、紙・パルプは同▲8ポイント、化学は同▲8ポイントとなった。

原油を使用する割合が高い業種に悪化が集中する。川上の業種では、依然としてコストプッシュの勢いに価格転嫁が追いつかないところもあるようだ。

今回の短観で最も際立った変化は、大企業・非製造業の業況判断DI判断の先行きである。最近は前回比+5ポイントと大幅な改善になった後、先行きが▲8ポイント(最近19→先行き11)と悪化を見込んでいる。こうした変化はコロナ禍の当初2020年3月で起こって以来のかなり珍しい見方である。足元の改善は、宿泊・飲食サービスの前回比+28ポイント、対個人サービスの同+18ポイントが大きい。

しかし、先行きはともに改善幅が以前に戻る。つまり、2022年12月時点の業況改善はごく一時的だとみているのだ。これは、2023年1~3月にかけて、第8波の感染拡大を強く警戒していることの反映だ。

2022年10月11日~12月27日までの全国旅行支援の効果も、剥落すると見ているのだろう(2022年12月13日に観光庁が延長を発表)。政府は、ウィズ・コロナの方針を堅持する意向を示しているが、過去に打撃を被った宿泊・飲食サービスや対個人サービスは慎重姿勢を抱き続けている。

非製造業では、卸売の業況判断が前回比+6ポイント、小売が同+5ポイント、建設が同+5ポイントと裾野が広い改善になっている。

なお、中小企業・非製造業でも、業況判断DIは前回比+4ポイントになっている。大企業・非製造業と同じく先行きは▲7ポイントの悪化見通しである(最近6→先行き▲1)。

企業収益は好調

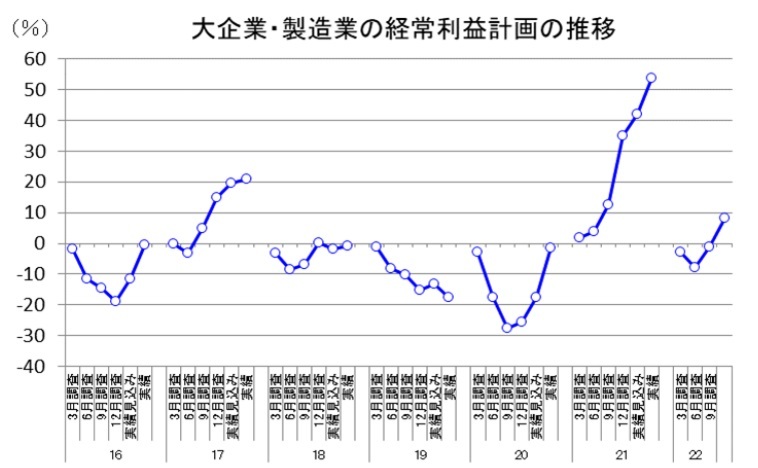

短観の業況判断DIは、企業収益を敏感に反映すると言われる。事業計画の2022年度の経常利益計画では、前年比8.2%と大きく上方修正された(2022年9月調査の見通しは前年比▲1.1%)。

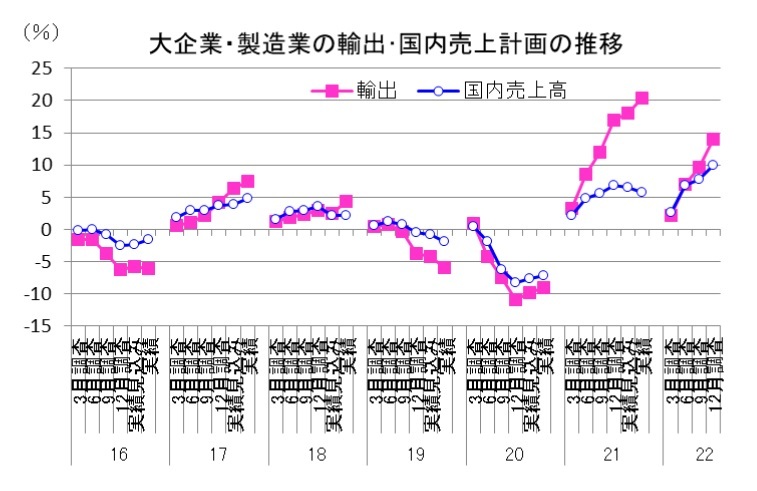

特に、加工業種の経常利益計画が前年比13.0%と大幅に改善した。その背景には、輸出増加と円安がある。大企業の輸出計画は、2022年度の前年比が14.0%と大きく伸びた。

ここには、2022年度の想定為替レートが130.75円/ドルと9月(125.71円)から円安方向に修正された効果(変化率4.0%)が大きい。輸出数量の伸びも底堅かった。

2022年12月調査では、上場企業が11月の中間決算を終えて、想定為替レートを大きく変化させることがある。その効果も多分にあったと考えられる。

また、米国利上げの悪影響があるのではないかという意見もあろう。確かに、米国経済が金融引き締めで悪化する公算は高い。

しかし、今のところ、日本の輸出・生産指数ともに大きな悪化はみられていない。収益の好調さは、円安効果も大きいと思うが、輸出・生産が堅調であり、まだ海外の金融引き締めの効果は表面化していないこともある。

価格転嫁の具合い

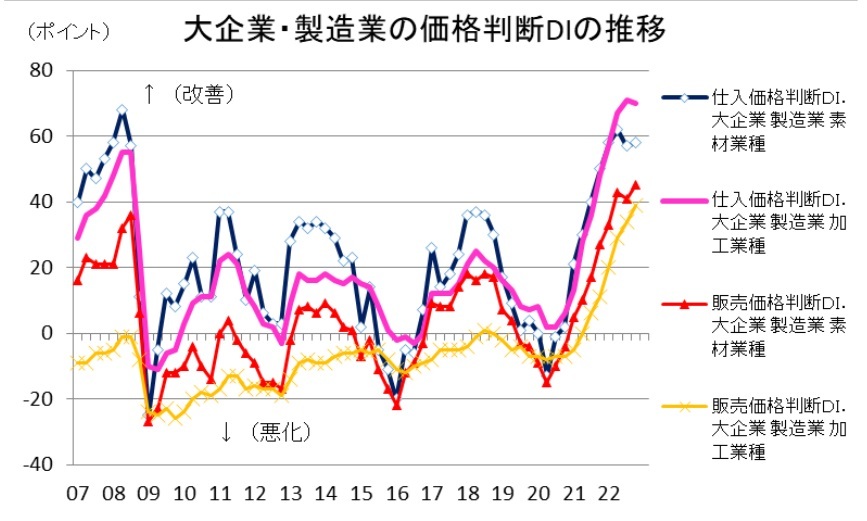

収益好調の背景には、価格転嫁の進捗もある。一時は、仕入価格の上昇を販売価格に転嫁できないという悲鳴が聞こえた。今回の大企業・製造業の販売価格判断DIをみると、前回比+5ポイントの「上昇」超の拡大であった。

その一方で、仕入価格判断DIは前回比+1ポイントと小幅化した。仕入コスト上昇がペースダウンしたことで、販売価格の引き上げによって採算性も向上した。売上高経常利益率の前回比は+0.64%ポイントと、こちらも本当に大幅な改善となっている。これが、加工業種を中心に、経常利益計画を改善させる要因になった。

もっとも、需給面はそれほど良くない。海外での製商品判断DIは前回比▲5ポイントの悪化である。製商品在庫は前回比+6ポイントで増加した。こうした変化は、確かに米利上げによるマイナス効果はすでに発現し始めていることを示している。採算性の改善によって、そうしたマイナス効果は打ち消されているのが実情である。

設備投資も好調

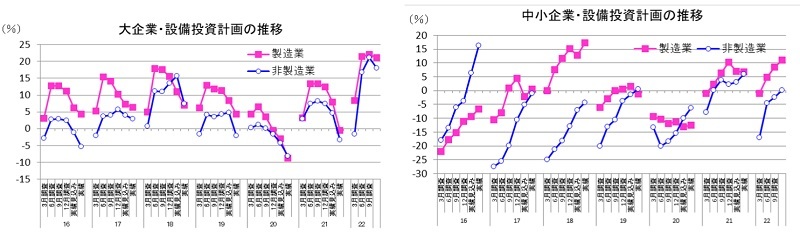

従来から、企業の設備投資が好調だということが強調されてきた。2022年12月調査でも、それが裏付けられた。大企業では、2022年度の製造業の前年比が21.1%(前回比修正率▲0.7%)、非製造業が同18.0%(同▲2.6%)と高い数字を維持した。

2022年12月調査では、中間決算を終えて季節的に数字が下方修正される調査回であるが、その下方修正幅は小幅だった。

中小企業では、製造業の前年比が11.0%(前回比修正率+2.3%)、非製造業が同0.1%(同2.5%)と引き続き上積みを継続している。注目したいのは、生産・営業用設備判断DIのところだ。中小企業・非製造業では、▲4の「不足」超(前回比▲1ポイント)になっている。先行きも「不足」幅は拡大する見通しだ。

ウィズ・コロナで需要が徐々に回復する中で、中小企業では設備ストックが不足気味になっている。

これを反映するように、雇用判断DIも、中小企業・非製造業では▲41の「不足」超(前回比▲3ポイント)も広がっている。経済再開が軌道に乗ることで、設備を更新したり、拡充したりする必要性が中小企業には強まっているだろう。

また、大企業においては、円安・インフレによって、海外設備投資のコストが上がり、相対的に国内設備投資にシフトしていく流れもあると考えられる。2023年の景気情勢を考える上で、設備投資・雇用拡大の需要が堅調であることは、内需中心の景気拡大が継続する期待感を強める。

黒田総裁は金融緩和路線を継続

今回の短観発表をみて、黒田総裁は、円安を容認することが企業にはプラスだと内心は感じていることだろう。今後は、それが賃上げに回ってくれることを我慢強く待つという考え方だ。

警戒された円安進行も、ドル円レートで一頃の1ドル151円から足元は135円台へと落ち着いた。だから、黒田総裁への円安容認批判もここにきて和らいでいる。短観でも、企業の想定為替レートが現状に近づき、それほど過度な円安ではないことがわかってきた。黒田総裁には、歓迎すべき動きである。

おそらく、今後の注目は、米経済のダウンサイドリスクが日本企業に及ぶかどうかである。今回の短観の結果は、円安や価格転嫁が企業収益を嵩上げして、海外経済悪化に対する耐性が向上したようにみえる。そうした点で、黒田総裁にとっては、それほど大きな不安がない中で、次の総裁にバトンタッチができる環境だと言える。

本資料は情報提供を目的として作成されたものであり、投資勧誘等を目的としたものではありません。作成時点で、第一生命経済研究所が信ずるに足ると判断した情報に基づき作成していますが、その正確性、完全性に対する責任は負いません。見通しは予告なく変更されることがあります。また、記載された内容は、第一生命保険ないしはその関連会社の投資方針等と常に整合的であるとは限りません。