資産運用を始めるにあたって、投資信託や株式への投資を検討する方は多いでしょう。いずれも代表的な金融商品ですが、特徴を比べると様々な違いがあります。

本記事では投資初心者に向けて、投資信託と株式投資の違いをわかりやすくまとめました。どちらを選ぶべきか迷っている方は、参考にしながら今後の投資プランを考えていきましょう。

投資信託と株式投資の違いは投資対象

投資信託と株式投資の大きな違いは、どのような資産に投資ができるかです。投資信託では株式をはじめ、ファンドによっては債券や不動産などにも間接的に投資できますが、株式投資では個別株式にしか投資できません。

以下の表は、投資信託と株式投資の主な違いをまとめたものです。

| 主な違い | 投資信託 | 株式 |

|---|---|---|

| 手数料やコスト | 販売会社に支払う取引手数料と信託財産で間接的に負担する費用 | 販売会社に支払う |

| 新NISAでの取り扱い | 成長投資枠:あり つみたて投資枠:あり |

成長投資枠:あり つみたて投資枠:なし |

| iDeCoの取り扱い | あり | なし |

| 保有中の利益 | 普通分配金(※) | 配当金や株主優待 |

| 約定時間 | ファンドや販売会社によって異なる | 平日日中はリアルタイムで取引 |

| 為替ヘッジ | あり(※銘柄による) | なし |

| 主な価格変動要因 | 運用成績や分配金 | 企業の業績や評価 |

| 必要資金や取引単位 | 通常:1口1万円程度から 投信積立:毎月100円~1,000円から |

国内株式:100株から 米国株式:1株から (※金融機関によっては、国内株式でも1~10株から購入できる) |

上記の通り、投資信託と株式投資は様々な点が異なるため、ご自身の目的や資産状況を踏まえて金融商品を選ぶことが重要です。

投資信託の特徴

投資信託は投資家から集めた資金を使って、運用のプロが実際の投資を行う金融商品です。投資信託には様々な種類があり、購入する銘柄によって実際の投資先が異なります。

<投資信託における主な種類と投資先>

| 投資信託の主な種類 | 実際の投資先 |

|---|---|

| 株式型 | 日本や先進国、新興国などの株式 |

| 債券型 | 日本や先進国、新興国などの債券 |

| 不動産型 | オフィスビルなどの不動産を運用するREIT |

| コモディティ型 | 金や原油、穀物など |

また、株価指数などとの連動を目指す「インデックス型」と、指数を上回るパフォーマンスを目指す「アクティブ型」に分けられている点も、投資信託ならではの特徴です。ファンドによって運用方針が大きく異なるので、その点に注意しながら投資先を選びましょう。

投資信託の利益の種類

投資信託の利益は、売却によって生じる「譲渡益」と、投資信託財産から支払われる「分配金」の2つに分けられます。

このうち分配金については、ファンドの決算内容によって金額が決められます。基本的には毎月や年1回、年2回、年4回のように分配頻度が設定されています。

決算ごとに運用状況を踏まえて分配金の有無や金額が変わることもあります。また、分配金には、利益から分配される普通分配金と、元本部分から分配される特別分配金があるので、投資信託の分配金は一概に利益とは言えないことがあることも覚えておきましょう。

株式投資の特徴

株式投資とは、企業が発行する株式を購入する手法です。株式を購入した投資家はその企業のオーナーとなり、後述する配当金や株主優待、株主総会での議決権(※)が与えられます。

(※)保有している株式数に応じて、企業の意思決定に関われる権利のこと。

証券取引所に上場されている株式は、株価を基準として取引されます。「1株○○円」のように株価が決められており、基本的に国内では100株単位(1単元)で取引を行います。

株価は需給のバランスによって決まるため、以下のように様々な変動要因があります。

▽株価の主な変動要因

・将来性や成長性

・事業や財務状態の安定性

・国内外の景気

・政策内容や政治情勢

・為替状況 など

経済状況にもよりますが、なかでも企業の業績・評価は大きな変動要因と言われています。

株式投資の利益の種類

株式投資の利益には、「譲渡益」「配当金」「株主優待」の3つがあります。

▽株式投資の利益

・譲渡益:株式の売却によって生じる値上がり益のこと

・配当金:事業活動の成果として、企業から分配される利益のこと

・株主優待:企業から贈られる現金以外の特典のこと

上記のうち配当金は、決算状況によって金額が決まります。業績がよい場合は配当金が増え、業績が悪い場合は配当金が減る可能性があるので、定期的に決算を確認しましょう。

優待券や自社製品などを受けとれる株主優待も、企業によって内容が異なります。また、基本的には「100株以上」「1年間継続保有」のように条件が設定されているため、優待狙いの人は各銘柄の情報を確認しておきましょう。

なお、配当金や株主優待は企業の資産から支払われるため、長い目で見ると得にならないケースもあります。配当金が増え続ける代わりに、株価が大きく下落した例もあるので、株式投資では各企業の業績・評価まで確認することが大切です。

投資信託と株式投資の重要な違い8選

ここからは8つの項目に分けて、投資信託と株式投資の違いを詳しく解説します。

1. 手数料やコストの違い

株式投資では、約定代金(※株価×株数で計算される)に応じた取引手数料がかかります。証券会社によって手数料の仕組みは異なり、代表的なものとしては「1回あたり○%」といった従量制と、約定代金に応じて「1日あたり○円」のように計算される定額制があります。

一方で、実際の運用を代行してもらう投資信託では、以下のような手数料またはコストがかかります。

▽投資信託の手数料やコスト

・購入時手数料:販売元の金融機関に対して支払う手数料

・信託報酬:投資信託を管理または運用してもらうための経費

・監査報酬:ファンドの監査を受ける必要がある場合に発生するコスト

・売買委託手数料等:ファンドが投資する金融商品を売買するための手数料等

・信託財産留保額:投資信託を解約する際、手数料とは別に徴収される費用

上記のうち「信託報酬」「監査報酬」「売買委託手数料等」「信託財産留保額」については、保有する投資信託の信託財産から間接的に支払われます。なお、上記の手数料やコストは必ず発生するものではなく、ファンドによって仕組みが異なります。

2. 新NISAの取り扱い

2024年から始まった新NISAには、非課税投資枠が年間240万円の「成長投資枠」と、年間120万円の「つみたて投資枠」が設けられています。このうち、成長投資枠では上場されている個別株式を取引できますが、つみたて投資枠は株式投資の対象外です。

投資信託については、いずれの投資枠でも取引が認められています。ただし、投資枠の種類や金融機関によって取引できるファンドが異なるため、事前に情報収集をしておきましょう。

3. iDeCoの取り扱い

個人型確定拠出年金のiDeCo(イデコ)には、投資信託や保険商品、預貯金などの運用商品があります。金融機関によっては多様な商品を取り扱っていますが、個別株式については制度の対象外です。

iDeCoを通じて株式に投資をしたい人は、株式型の投資信託を考えてみましょう。配当金や株主優待は受けとれませんが、株式型のファンドでは間接的に様々な株式に投資ができます。

4.配当金と分配金

名称は似ていますが、配当金(株式投資)と分配金(投資信託)には次のような違いがあります。

投資信託の分配金は信託財産が財源なので、支払われると純資産額が減り、その影響で基準価額が下がりますが、その分だけ税引後の分配金が受けとれます。

一方で、株式投資の配当金は、投資家への利益の還元といった意味合いがあり、配当金の有無や増減は株価に対して影響を与えるものの、実際の株価はリアルタイムで配当金以外の要素も含めて売買されるため、配当金をだした分だけ株価が下がるとは限りません。

5. 約定時間の違い

投資信託では投資家の公平性を保つために、取引価格がわからない状態で約定されます。これは「ブラインド方式」と呼ばれており、たとえば「翌営業日約定」の投資信託を売却する場合は、注文をだした翌日が約定日となります。

一方で、平日の日中に株式投資をする場合は、注文をだした直後に約定されます。つまり、リアルタイムの株価が反映されるため、「売却額がどれくらいになるか?」を確認しながら取引できます。

なお、外国株式についてはサマータイムが導入されている影響で、時期によって取引時間が異なる場合があります。例として、以下では米国株式の取引時間(ニューヨーク証券取引所)をご紹介しましょう。

<米国株式の取引時間の例>

| 現地の取引時間 | 日本時間 | |

|---|---|---|

| サマータイムの時期 | 9時30分~16時00分 | 22時30分~翌5時00分 |

| サマータイム以外の時期 | 9時30分~16時00分 | 23時30分~翌6時00分 |

外国株式を取引する人は、現地の取引時間や約定時間をしっかりと確認しておきましょう。

6. 為替ヘッジの有無

外貨建ての金融商品では、現地での資産価値に変動がなくても、為替レートによって価値が変動する場合があります。このような円高・円安による影響を抑えるために、投資信託には為替ヘッジを施したものが存在します。

<為替ヘッジのメリット・デメリット>

| 為替ヘッジあり | 為替ヘッジなし | |

|---|---|---|

| メリット | ・為替レートの変動に左右されない ・投資対象の値動き のみを追求できる |

・円安になると資産価値が増える ・ヘッジのコストがかからない |

| デメリット | ・円安の恩恵を受けられない ・ヘッジコストがかかる |

・円高になると資産価値が減る ・情報収集の手間が増える |

一方で、米国株式や中国株式などの株式には、為替ヘッジが施されていません。円高・円安による影響を避けたい場合は、「為替ヘッジあり」の投資信託を考えてみましょう。

7. 価格変動の要因が異なる

投資信託と株式投資では、価格変動の要因も異なります。変動要因は有価証券によって異なり下記に限定されるものではありません。

<株式、投資信託それぞれの主な価格変動要因比較>

| 株式の価格変動要因 | 投資信託の価格変動要因 |

|---|---|

| ・企業の業績や評価 ・将来性や成長性 ・事業や財務状態の安定性 ・国内外の景気 ・政策内容や政治情勢 ・為替状況 など |

・投資先の資産状況(株式や債券など) ・分配金の支払い ・国内外の景気 ・為替状況 など |

投資信託には様々な投資先があり、債券やコモディティのように株式以外に投資するファンドも多く見られます。また、株式型の投資信託についても、基本的には複数の企業に対して投資を行うため、組み入れの度合いにもよるものの、通常1企業単体の個別株式による影響(業績や評価など)はそれほど大きくありません。

8.投資の必要資金

一般的な投資信託は、一口あたり1万円程度から取引できます。また、決まった頻度で投資信託を購入する「投信積立」では、毎月100円~1,000円から投資を始められる場合もあります。

株式投資の最低投資金額については、購入する個別銘柄によって変わります。国内株式では100株から、米国株式では1株からの購入が可能であり、「株価×購入株数」で必要資金を計算できます。

なお、口座開設をする金融機関によっては、国内株式を1株や10株から購入できる「単元未満株(ミニ株)」のサービスが提供されています。

投資信託や株式投資と銀行預金の違い

投資信託などの金融商品とは違い、銀行預金には1,000万円までの元本保証が備わっています。また、銀行預金は預金保険の対象にも含まれるため(※一部のサービスを除く)、仮に金融機関が経営破たんをしても全ての資金を失うことはありません。

そのほか、利用時や利用中に手数料がかからない点も銀行預金の特徴です。ただし、投資信託や株式投資に比べると、期待できるリターンは小さい傾向があります。

特に普通預金の金利は年0.1%を下回ることもあるため、まとまった金額を預け入れないと大きなリターンは期待できません。

投資信託と株式投資、どちらを選んだらよいのか

では、投資信託と株式投資はどちらを選べばよいのでしょうか。ここからは4つの目的や投資スタイルに分けて、金融商品の選び方について解説します。

株主優待が欲しいのなら「株式投資」

企業から様々な特典を受けとれる株主優待は、株式投資にしかない利益です。現金は受け取れませんが、株主優待にはお得な品物も多いため、選び方次第では日々の生活費を節約できます。

参考として、以下では株主優待の例をいくつかご紹介しましょう。

<優待内容の例>

| 特典 | 内容 |

|---|---|

| 株主優待カード | グループ内の各種サービス・製品を割引価格で購入できる |

| 自社グループ商品 | グループ内の商品を受けとれる |

| 商品券 | ショッピングで使えるギフトカード |

株主優待にはほかにも様々な特典があるので、各社の情報を確認してみましょう。また、株主優待を受けとるには以下のような条件があります。

<株主優待を受けとるための条件の例>

・対象銘柄を100株以上保有

・対象銘柄を1年以上継続保有

・株主優待の権利確定日まで保有 など

株主優待の条件は企業によって異なるため、投資の前に確認する必要があります。

企業分析が得意、あるいは好きなら「株式」への投資

投資信託は運用をプロに任せる金融商品ですが、株式では投資家自身が銘柄を選びます。そのため、企業分析が得意または好きな人は、株式投資から考えてみましょう。

国内株の情報収集や分析では、上場企業のデータを集約した「会社四季報」がよく利用されています。また、販売元の金融機関も投資情報を充実させており、専門家によるレポートやセミナー、分析用アプリなどを提供する証券会社も見られます。

様々な情報ツールを活用しながら、効率的に企業分析を進めましょう。

ひとつの銘柄で分散投資したいのなら「投資信託」

分散投資とは、投資先の地域や資産、タイミングなどを分散させて、損失のリスクを抑える手法です。たとえば、国内株と米国株式のように資金を分散させると、国内景気が落ち込んだ場合の損失額を抑えられます。

株式で分散投資をする場合は、複数の個別株式を自身で購入しなければなりません。その点、投資信託は様々な地域・資産に投資をするため、1つの銘柄への投資で手軽に分散投資ができます。

どういった資産に投資するものなのかを目論見書で調べつつ、実際のポートフォリオの状況を月報や運用報告書などで購入前に確認しましょう。

複数の資産に1度で投資したいのなら「投資信託」

投資信託のなかには、株式や債券、不動産、コモディティなど複数の資産クラスに1度に投資できるファンドもあります。たとえば「バランス型」と呼ばれる投資信託では、以下のような資産が投資対象に含まれます。

▽バランス型投資信託の投資先例

・国内株式

・外国株式

・国内債券

・外国債券

・国内リート

・先進国リート

・コモティディ(石油、ガソリン、金、トウモロコシ、大豆など)

ただし、株式型や債券型のように、投資信託には一部の資産に特化したファンドもあります。複数の資産に投資をしたい人は、各ファンドの運用方針まで調べておきましょう。

投資先を選ぶ上で大切な視点

ここからは株式、投資信託への投資に共通するポイントとして、投資先を選ぶ上で大切な視点をご紹介します。

視点1:自身が理解できる投資先を選ぶ

投資を成功させるには、金融商品の仕組みを理解した上で、目的に沿ったプランを立てる必要があります。明確なプランがないと、運用する資産額や取引のタイミングを誤るリスクがあるためです。仕組みが複雑で、リターンの予測が難しい金融商品は基本的に避けましょう。

たとえば、株式投資は知識がない業界に属する企業、投資信託は値動きの要因を把握できていないファンドなどに、いきなり投資しないようにしましょう。それぞれ業界知識や値動きの要因を確認した上で、許容できるリスクの範囲内で投資判断を下す必要があります。

視点2:各金融商品のリターンとリスクを理解する

リターンとリスクを把握することも、金融商品選びでは欠かせないポイントです。「どんな利益を得られるか」や「リスクがどれくらい大きいか」を理解できれば、商品を選ぶ段階で細かい運用プランを立てられます。

特にリスクについては、種類まできちんと確認しましょう。株式投資と投資信託どちらも銘柄によっては、為替変動リスクや現地の政情リスクなどが潜んでいます。

リスクの内訳まで理解しておくと、購入した後の情報収集や分析もスムーズになります。

視点3:分散投資の効果

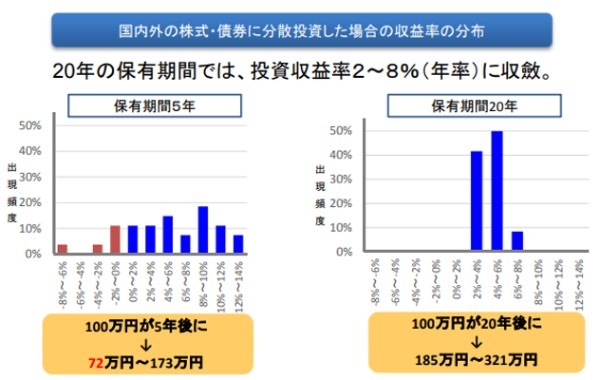

安定した資産運用を目指す上で、分散投資は欠かせない手法です。金融庁の資料「つみたてNISAについて(2017年6月公表)」によると、国内外の株式・債券を20年にわたって保有した場合、投資収益率は2~8%に収束します。

上記のデータを見ると、分散投資の効果は保有期間に応じて高くなることがわかります。そのため、リスクを抑えたい人は地域・資産・時間の分散だけではなく、長期保有を意識してプランを考えましょう。

視点4:将来の株価や基準価額を予測する

明確な運用プランを立てるには、将来の株価や基準価格の予測も必要です。魅力を感じた商品になんとなく投資をする方法では、取引の最適なタイミングを見極められません。

景気の動向によっては、期待とは逆方向の値動きが続くこともあります。そのため、特に売却については損切り(※)のルールまで決めておく必要があるでしょう。

(※)損失が確定する状態で約定をすること。

株価や基準価額を予測した上で取引のルールを決めておけば、利益確定のタイミングを逃すことや、想定以上の損失がでるリスクを防げます。また、その時の感情に左右されやすい人は、あらかじめ取引価格を設定できる注文方法(逆指値注文など)を考えてみましょう。

それぞれの特徴を踏まえて、リターンとリスクが見合った商品を

投資信託と株式への投資は特徴が異なるため、ご自身の知識や状況によって適した投資対象も変わってきます。特に安定した資産運用を目指している人は、リターンとリスクが見合った投資先を選ぶことが大切です。

実際の銘柄・ファンドにも目を通した上で、それぞれの特徴をしっかりと理解するところから始めましょう。

※本記事は投資に関わる基礎知識を解説することを目的としており、投資を推奨するものではありません。

(提供:Wealth Road)