不動産クラウドファンディングの投資家保護の仕組みでは「優先劣後方式」が広く知られていますが、マスターリース契約を利用した投資家保護の仕組みもあります。マスターリース契約による不動産クラウドファンディングの概要や、マスターリース契約のメリット・デメリットを解説します。

目次

マスターリース契約とサブリース契約はどう違う?

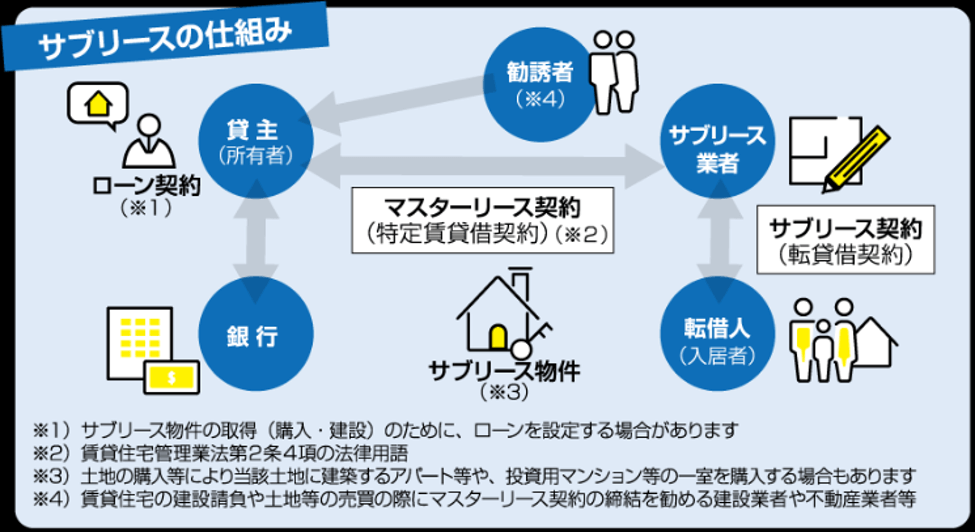

「マスターリース契約」という言葉は、サブリース契約に比べて聞く機会が少ないかもしれません。国土交通省の資料でも、マスターリース契約はサブリースの仕組みの一部として示されています。しかし、本来両者は別の意味を持つ契約です。

マスターリースとは「一括借り上げ」という意味で、マスターリース契約はオーナー(貸主)がサブリース事業者(不動産会社)と結ぶ特定賃貸借契約です。オーナーは、サブリース事業者から支払われる家賃収入で利益を得ることができます。

それに対してサブリースは「転貸」という意味で、サブリース契約はサブリース事業者が入居者(転借人)と結ぶ転貸借契約です。サブリース事業者は、オーナーから一括借り上げした物件を入居者に転貸します。オーナーが直接入居者と契約を結ぶことはなく、中間にサブリース事業者が入ります。サブリース事業者が入居者と契約を結ぶため、オーナーが入居者を選ぶことはできません。

賃貸住宅管理業法とマスターリース契約の関係

賃貸住宅管理業法とマスターリース契約の関係性も把握しておく必要があります。「賃貸住宅の管理業務等の適正化に関する法律(賃貸住宅管理業法)」は、2020年6月に制定されました。この法律の目的は、サブリース事業のトラブルからアパートやマンション等のオーナーを保護することです。

法律が制定されるきっかけになったのが、2018年にシェアハウスを運営していたサブリース事業者が経営破綻し、多くの賃貸住宅オーナーが経営に行き詰った「かぼちゃの馬車事件」です。

それまでもサブリース事業は家賃保証という契約でありながら、空室が増えると家賃が減額されるケースがあり、オーナーがサブリース事業者を訴えるなど社会問題化していました。かぼちゃの馬車事件をきっかけにサブリース事業者への規制強化の機運が高まり、賃貸住宅管理業法の制定に至ったという背景があります。賃貸住宅管理業法によって、マスターリース契約に規制がかけられオーナーが保護されるようになりました。

これまで不動産賃貸管理業を行うための登録は不要でしたが、新たな法律では200戸以上を管理する事業者は登録が義務付けられ、無登録営業をした場合は処罰されます。重要事項説明や書面の交付を行い、有資格者や実務経験者の配置を義務付けるなど、規制が大幅に強化されています。

マスターリース契約の種類

マスターリース契約には、大きく分けて「空室保証型」と「実績連動型」があります。一般的には空室保証型による契約が多いですが、両者の内容を確認しておきましょう。

空室保証型(固定型マスターリース)

オーナーにとって、最も心配なのが空室の発生です。家賃保証型のマスターリース契約では、物件が満室か空室があるかに関わらず、一定の家賃収入が保証されます。「固定型マスターリース」とも呼ばれる仕組みで、オーナーは収入の計画を立てやすいでのすが、入居者から入る賃料よりも事業者からオーナーに支払われる賃料は少なく設定されます。

実績連動型(パススルー型マスターリース)

物件の稼働実績に応じて賃料が入る仕組みで、空室があった場合の保証サービスはありません。入居者がサブリース事業者に支払う賃料と、事業者がオーナーに支払う賃料が同額になることから、「パススルー型マスターリース」とも呼ばれます。賃料減収のリスクがありますが、高稼働の状態が続けば賃料収入も多くなるというメリットがあります。

マスターリース契約のメリット

マスターリース契約の最大のメリットは家賃収入が安定することです。不動産クラウドファンディングに採用した場合、ファンドの運用期間とマスターリースの契約期間が同じに設定されるのが一般的です。マスターリース契約を結ぶことで、ファンドは確実に賃料収入を得られるので、投資家にきちんと分配金を支払うことができます。

マスターリース契約では物件の管理業務はサブリース事業者が行うので、運用コストが少ないというメリットもあります。不動産クラウドファンディング事業者にとっては、人件費をはじめ諸経費を抑えられるので利益率の向上につながります。

マスターリース契約のデメリット

マスターリース契約にもデメリットはあるので、注意点を把握した上で投資するようにしましょう。マスターリース契約では、入居者が支払う賃料からサブリース事業者の手数料が差し引かれるので、直接契約よりも利回りが低くなります。

また、礼金・更新料などは入居者がサブリース事業者に対して支払うため、オーナーの手元には入らず、副収入が見込めないのもデメリットです。家賃もずっと同じではなく、空室が続けば賃料の見直しが行われる場合があります。

不動産クラウドファンディングはローリスク・ミドルリターン

投資をする上で理想的な形は「ローリスク・ミドルリターン」でしょう。世の中にある多くの投資はほとんどが「ハイリスク・ハイリターン」「ミドルリスク・ミドルリターン」「ローリスク・ローリターン」のいずれかに当てはまります。つまり、高いリターンを得ようと思えばリスクも高くなるのが普通なのです。例外的に、不動産クラウドファンディングは低いリスクで4~7%程度の利回りを得られる、ローリスク・ミドルリターンの投資といえます。

| ローリスク・ローリターン | 国内債券、公社債投資信託 |

| ローリスク・ミドルリターン | 不動産クラウドファンディング |

| ミドルリスク・ミドルリターン | 株式投資、株式投資信託、不動産投資、REIT(不動産投資信託)、金投資、外国債券 |

| ハイリスク・ハイリターン | 仮想通貨、FX(外国為替証拠金取引)、バイナリーオプション、商品先物、株式信用取引、株式デイトレード、CFD(差金決済取引) |

マスターリース契約による不動産クラウドファンディングならリスクが低い

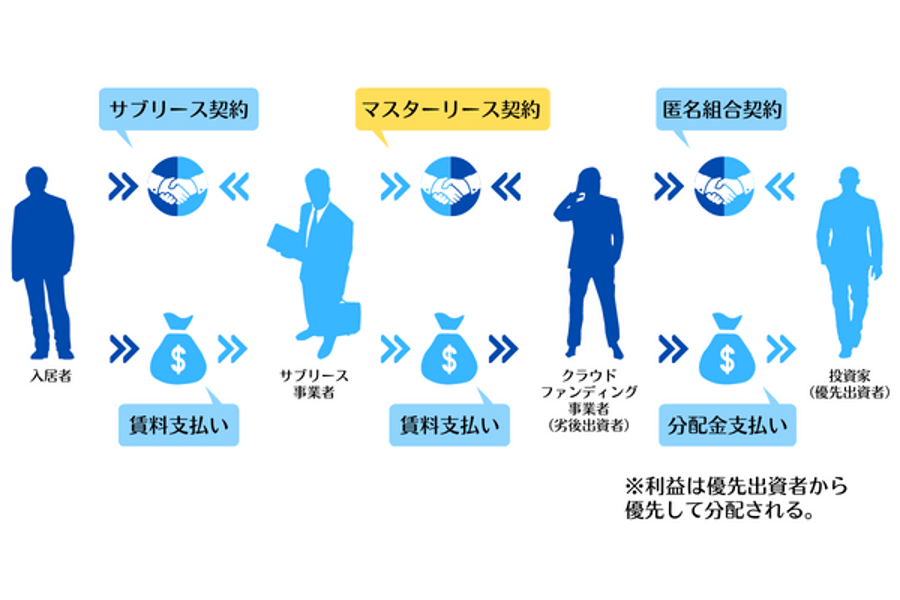

不動産クラウドファンディングがローリスク・ミドルリターンであることには理由があります。不動産クラウドファンディングの投資家保護の仕組みでは、「優先劣後方式」が採用されています。優先劣後方式では、出資総額のうち優先出資を投資家、劣後出資を事業者に分けます。例えば優先出資80%、劣後出資20%というファンドの場合、運用成績が悪く10%の評価損が出た場合でも、損失額が劣後出資の範囲内であるため、事業者が優先して損失を負担しますので、投資家の損失は発生しません。

これに加え、今回解説したマスターリース契約を導入することで、不動産クラウドファンディング事業者は一定の家賃収入が保証されるため、さらにリスクが軽減します。上図のように、クラウドファンディング事業者が得た収益から優先出資者である投資家に優先して分配金が支払われますので、多くのファンドで予定利回りの支払いを行っています。これが、不動産クラウドファンディングがローリスク・ミドルリターンといわれる理由です。

投資家は、不動産クラウドファンディングのファンド購入を検討する際にマスターリース契約を結んでいるファンドを選ぶことで、確実に分配金を受け取ることができます。100%予定利回りが保証されるわけではありませんが、一定の分配金を得られる可能性は高いでしょう。

優先劣後方式に加えてマスターリース契約を導入することによって、より低リスクの投資が可能になる不動産クラウドファンディングは、不確実性の時代において信頼性が高い投資先といえるでしょう。

(提供:YANUSY)

【あなたにオススメ YANUSY】

・「財産債務調書」を提出している人は財産が○億円以上!

・ポスト港区!? 次に富裕層が住み始めるセレブ区はここだ!

・【特集#04】こんな領収証ならバレない?私的支出を経費にしたときのペナルティ

・固定資産税の過払いが頻発…還付を受けるための3つのポイント

・資産運用としての不動産投資の位置づけ