この記事は2024年1月30日に「The Finance」で公開された「2023年金融政策の総括と日本銀行正常化プロセスの見取り図」を一部編集し、転載したものです。

2023年に物価上昇率が高まり始め、ようやく日銀の金融政策が正常化に向かう素地が整ってきた。今回は、2024年以降、日銀がマイナス金利政策とYCC、そして量的・質的金融緩和をどのように解除していくのか、そして予想される課題について、整理を行う。

現在の金融政策の総括

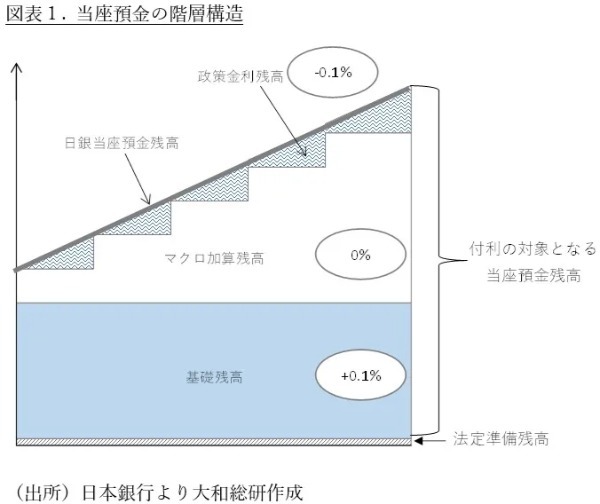

2013年、黒田東彦氏が第31代日本銀行総裁に就任し、デフレ脱却に向け、「量・質ともに次元の違う金融緩和」(日本銀行「『量的・質的金融緩和』の導入について」(2013年4月4日))を打ち出した。同年4月から実施された「量的・質的金融緩和(QQE)」は、長期国債を買入れることで、国債の満期が訪れるまで長期の資金供給を行い、マネタリー・ベースを増加させる政策である。日銀には、「金融調節上の必要から行う国債買入れ」を通じて日本銀行が保有する長期国債の残高について、銀行券発行残高を上限とするという、いわゆる「銀行券ルール(*1)」があったが、量的・質的金融緩和実施にあたって一時停止された。2016年1月の金融政策決定会合において、マイナス金利政策の導入が決定された。マイナス金利政策とは、付利の対象となる日銀当座預金を、3 段階の階層構造に分割し、それぞれの階層にプラス金利、ゼロ金利、マイナス金利を適用することにより、短期金融市場のやり取りに影響を与え、短期金利をマイナスに誘導することである(図表1)。階層構造の狙いは2点あった。1点目は、0.1%のプラス金利が付利される「基礎残高」を設けることにより、市場金利がマイナスに沈む環境の下でも金融機関の収益を支援すること、2点目は、「政策残高」と「マクロ加算残高」の間の裁定取引を誘発することにより、一定の市場取引規模を確保することだ。マイナス金利政策の導入後、誘導対象としていた短期金利だけでなく、長期・超長期金利の想定外の低下を招き、結果としてイールドカーブの形状もフラット化した。イールドカーブの過度な低下やフラット化が長期化し、金融機関収益を下押ししたことで、金融仲介機能の低下に対する懸念が高まった。緩和的な金融政策の持続性を高めるために、2016年9月にイールドカーブ・コントロール(長短金利操作、YCC)政策が導入された。以降、日銀は、「長短金利操作付き量的・質的金融緩和」を継続している。日銀は、積極的な国債の買入れによる需給への働きかけにより、長期金利を低位安定させることに成功したが、反面、長期国債の市場発行残高に占める日銀の保有割合が50%を超え、市場機能が低下するなど、副作用も目立ってきた。こうした副作用が正常化の議論を推し進めた面もある。

足元で物価上昇率が高まり始め、ようやく日銀の金融政策が正常化に向かう素地が整ってきたといえよう。以下では、マイナス金利政策とYCC、そして量的・質的金融緩和をどのように解除していくか、そして予想される課題について、整理を行う。

※脚注

*1)2001年3月の金融政策決定会合で、金融調節の操作目標を無担保コール翌日物金利から日本銀行当座預金残高に変更した際に定めた自主ルール。日本銀行が保有する長期国債の残高は、銀行券発行残高を上限とするとした。

マイナス金利の解除

マイナス金利解除の検討をする前に、もう少し短期金利、その中でも代表的な無担保コール翌日物金利のコントロールの仕組みについて振り返ろう。各金融機関が日銀に預ける当座預金残高のうち法定準備残高を除く部分(超過準備)は、プラス金利適用部分、ゼロ金利適用部分の順に振り分けが行われ、残った部分にマイナス金利が適用される。理解を容易にするため、インターバンク市場が2つの金融機関から構成される単純化された設例で考えてみたい。金融機関Aは当座預金総額が3億円で、プラス金利適用枠が1億円、ゼロ金利適用枠が1.5億円、マイナス金利適用枠は0.5億円とする。もう一つは、当座預金総額が2億円で、プラス金利適用枠・ゼロ金利適用枠がともに1億円、マイナス金利適用枠は0の金融機関Bとする。

ここで金融機関Aと金融機関Bの間の取引を考えてみよう。上記の状態で、金融機関Bの当座預金から金融機関Aの当座預金に1億円の振替があったとすると、金融機関Aのマイナス金利適用残高が1.5億円に増加する一方、金融機関Bのゼロ金利適用枠が1億円余っている状態に変化する。このままだと金融機関Aは1.5億円に−0.1%の金利が適用され、日銀に対して利息を支払う必要がある。だが、たとえマイナスであっても−0.1%より少しでも高い金利で金融機関Bに貸し出すことができれば、利払いコストは低くなる。また、金融機関Bは、金融機関Aからマイナス金利での借入を受けることで、1億円のゼロ金利適用枠の範囲であれば利息収入を増加させることができる。結果として、金融機関Aと金融機関Bの間で取引が成立する。このようにして金融機関同士の裁定行動が短期金融市場において行われ、結果的に無担保コール翌日物金利が0%から−0.1%に収斂する。

この仕組みは、当座預金残高が当座預金需要を大幅に超える水準であっても、短期金融市場の取引を誘発する。マイナス金利政策を解除する時点では当座預金残高が当座預金需要を超えている可能性が高い。たとえ金利がプラスであろうと、当座預金需要がなく、資金の取り手がいなければ、短期金融市場での取引は生まれない。多少の利鞘より、カウンターパーティリスクを避けることを選択し、市場での貸出ではなく、日銀当座預金への預け入れを選好する金融機関も少なくないだろう。短期金融市場の取引を活発化させる観点からは、階層構造を残すことが一つの選択肢となる。

マイナス金利政策を採用し、階層構造を有していた中央銀行のうち、スイス国立銀行は、マイナス金利解除後も階層構造を保持した。その主たる目的として、短期金融市場を活発化し、リスクフリー・レートであるスイス翌日物平均金利(Swiss Average Rate Over Night、SARON)の信頼性を確保することを挙げている。日本でも、LIBORに代わるリスクフリー・レートとして、無担保コール翌日物金利(Tokyo Over Night Average rate、 TONA)が採用されている。TONAは実際の取引にもとづいて算出されるため、十分な取引量を確保することが、指標の信頼性を担保することになる。

一方ECBは、マイナス金利解除に伴い、階層構造を停止した。ECBが階層構造を導入した目的は、マイナス金利政策による金融機関への負担を軽減することであったため、マイナス金利政策が解除された時点で、役割を終えたということなのだろう。また、ユーロ圏のリスクフリー・レートであるユーロ短期金利(Euro Short-Term Rate, ESTR) は、前営業日の無担保翌日物調達コストを元に算出されるのだが、その取引の多くは、銀行とユーロ圏の中央銀行に当座預金を開設していない金融機関との間での取引である。つまり、当座預金の階層構造で短期金融市場における取引を活発化させる必要はないのである。

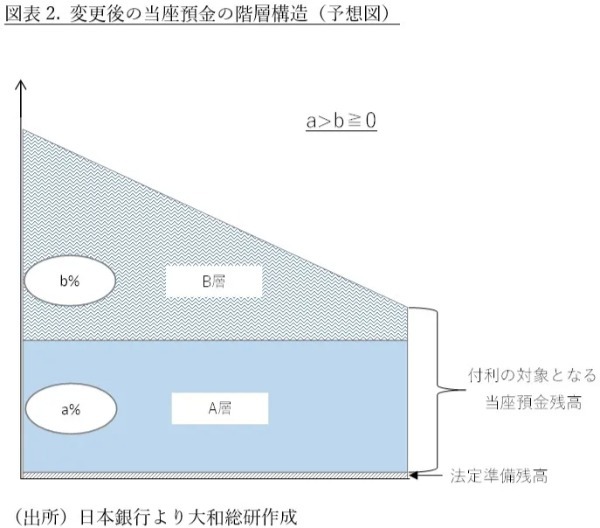

階層構造を残す場合には、政策導入時、金融機関への負担を軽減するために設けられたプラス金利適用残高をなくし、A層(a%付利)+B層(b%付利)の2層の構造とするのではないかと予想している(図表2)。a>b≧0であり、補完貸付金利≧a>市場金利の誘導目標>bとなると予想される。a、bの間隔は狭い方が市場金利を精緻に誘導できると考えられるが、狭すぎると十分な裁定取引を誘発しにくいといった問題があろう。

現在、日銀当座預金取引先となっていない保険会社などに対し、リバースレポなどの常設ファシリティを設置することで、短期金利をより効果的に誘導する可能性も考えられる。生損保・投資信託はコール市場で主な資金の出し手であり、コール資金市場残高(無担保)のうち約半分、額にして約8兆円を占めている(2023年11月時点)。リバースレポで生損保・投資信託の資金を吸収する場合、当座預金を階層構造にせずとも、短期金融市場取引を活発化できる可能性がある。付利金利は、補完貸付金利≧当座預金残高への付利金利≧市場金利の誘導目標≧リバースレポ金利というように、市場金利の上限と下限を画する構造になる。ただし、付利を行う先が増えることにより、財務負担が重くなることは避けられない。また、日銀に当座預金口座を開設できる金融機関の範囲をどこまで認めるか、といった別途の問題もある。

YCCの解除

YCCは2022年末から2023年にかけ、累次の修正が行われてきた。2022年6月頃から、イールドカーブが10年物ゾーンで折れ曲がり、残存期間が同じ債券であるにも関わらず、価格に大きな開きが生まれるなど、市場の歪みが表れていた。また、債券市場の機能度も低下していた。日銀が行っている債券市場サーベイの機能度判断DI「現状」は、2022年2月調査以降、低下の一途をたどり、2023年2月調査で、過去最低となる-64%pt(*2)を記録した。

これらの問題に対し、日銀は、2022年12月の金融政策決定会合で、長期金利の変動幅を、従来の「±0.25%程度」から「±0.5%程度」に拡大、2023年7月には、長期金利の上限を事実上1.0%に引き上げ、YCCの運用を柔軟化した。さらに、2023年10月には長期金利の上限を「1.0%を目途」として明確な上限をなくした。 上述のように、YCCはすでに段階的に停止に向かっており、スムーズに解除することができるだろう。今後、思惑等によって長期金利が急上昇する場合には、連続指値オペや長期共通担保オペを行い対応することになるだろう。

金融機関の収益は、イールドカーブの形状に影響される。日銀によってコントロールされる短期金利に対して、長期金利がどのくらいのスピードで、どの程度上昇するかが注目されるだろう。

※脚注

*2)「高い」から「低い」を差し引いた値。

量的・質的金融緩和の解除

出口戦略の中で、最も難所となると予想されるのが、量的質的金融緩和の解除とバランスシートの縮小だ。量的緩和とは、一般に、市場から国債などを買入れ、マネタリー・ベースを増大させる政策を指す。一方、質的緩和とは、コマーシャル・ペーパーや社債など、よりリスクがある証券を購入したり、リスクが高い先に貸出の対象を広げたりする政策である。質的緩和(信用緩和)は、かつては金融危機等の発生時に、市場機能を保全するために、時限的に行われた措置であったが、日銀では2013年4月以降、インフレ目標達成のための手段の一つとして、質的緩和を用いている。以下、資産残高が大きい国債とETFの減らし方について整理したい。

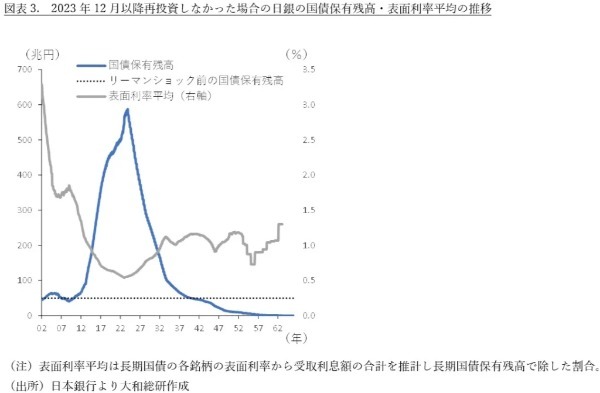

現在日銀が保有する長期国債は約600兆円である(2023年11月末時点)。国債の減らし方については、米国連邦準備制度(Fed)が参考になるだろう。Fedはバランスシートを縮小する際、事前に減額の方針を示し、その方針にしたがって、予見可能かつ秩序立った減額を行った。具体的には、償還となった国債・エージェンシー債・MBSのうち、一部分だけ再投資し、徐々に残高を減らしていく。日銀も同様の手法を取ると予想される。償還額と再投資額の割合によって、バランスシート縮小のスピードや、財務への影響は異なる。一般的に、再投資をほとんど行わなければ、バランスシートの縮小スピードは当然速くなるが、受取利息の減少も著しい。一方、再投資額が多ければ、バランスシートの縮小スピードは遅くなるが、金利が上昇局面であれば、徐々にクーポンレートが高い銘柄に置き換わっていくため、財務的な問題は緩和される可能性がある。また、再投資の際、より短期の国債に移していけば、デュレーションを短期化することも可能である。

仮に、2023年12月以降、新規買入れを行わず、償還分を一切再投資しなかった場合について一定の前提を置くと、日銀の国債保有残高は2040年ごろにリーマンショック前の水準に戻ると試算される(図表3)。実際には、金融危機が発生する可能性があることや、金融機関の当座預金保有需要が構造的に強くなっていると考えられることから、リーマンショック前の水準に戻すことは難しいと思われる。また、減額の過程で、インターバンク市場における岩盤的な総資金需要の規模に接近すると、コールレートが急上昇する局面があるかもしれない。2019年9月、米国では、バランスシートの縮小を進める中、予想外の資金需要の高まりにより、レポレートが跳ね上がった事例があった。市場の様子を注視しつつ、予見可能で秩序立った減額が必要だ。

つづいて質的緩和の出口について整理する。質的緩和の中でも日銀に特有なのが通常の金融政策としての株式ETF・J-REITの買入れである。日銀が保有するETF残高は簿価で約37兆円、J-REIT残高は簿価で約6,600億円である(2023年11月末時点)。Fedや欧州中央銀行(ECB)でも質的緩和は行われていたが、金融危機対応を除き(*3)、購入対象は満期のある債券に限られていた。株式ETFやJ-REITは債券と異なり、売却等の措置を行わない限り、残高が減ることはない。さらに、世界的にもこれほど巨額な資産の市場売却を中央銀行が行った例はなく、極力市場への影響が少ないバランスシートからの外し方を検討することが必要である。どのような手法を選択するにせよ、保有額の大きさを勘案すれば、処分は長期にわたると予想される。長期化すればするほど、損失が出る可能性も高くなるため、まずは損失への備えを行わねばならない。2022年度の日銀が保有するETFの運用益は、約1兆円である。この全部、もしくは一部を引当金として積み立てておくことも考えられるのではないか。

※脚注

*3)Fedは、2020年に新型コロナウィルスが蔓延し、金融市場が動揺した際にSecondary Market Corporate Credit Facilityの下で社債ETFの買入を行っていた。金融市場が復調したのち、速やかに売却され、2021年12月末には残高は0になった。

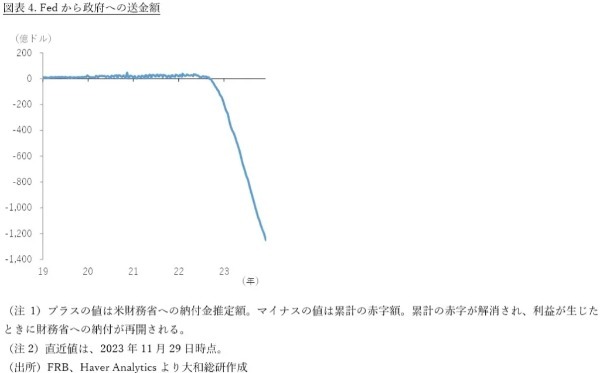

予想される課題 ―日銀の収益悪化

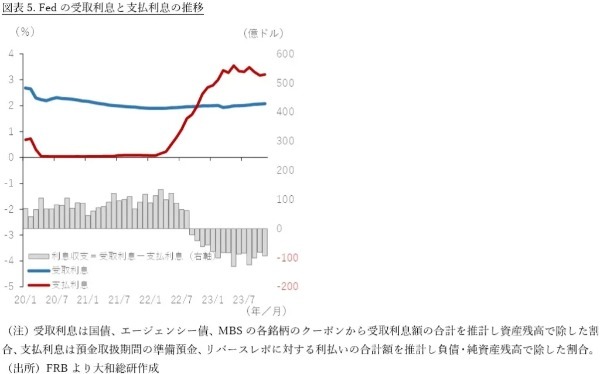

最後に、金融政策正常化過程で予想される課題として、日銀の収益悪化について述べたい。まずは先んじて出口戦略に踏み切ったFedの財務状況を確認する。図表4はFedの収益に相当する、Fedから政府への送金(納付)額である。2022年9月にマイナスに転じ、赤字が積み上がっている。図表5は、Fedの受取利息と支払利息の推移である。受取利息は一定であるのに対し、支払利息が上昇していることが見て取れる。

日銀も、程度は違えど、同様の問題が起こると予想される。日銀の主たる資産である国債の受取利息は、急激には変化しない。一方、当座預金への支払利息は、金利を引き上げるごとに上がっていく。概算ではあるが、 現在日銀が保有する長期国債の表面利率は平均すると0.56%である。仮に、当座預金残高が長期国債と大体同額だとすると、当座預金への付利金利が平均して0.56%を超えると、利払い額が利息収入を超え、収益を圧迫し始める。財務負担を軽くするためには、予めバッファーを持っておくことが必要である。

実際に利払い費用が利息収入を上回るような場合には、2022年度末時点で約6兆円の債券取引損失引当金を取崩して活用することになるだろう。そのほか、上述のようにETFの分配金を引当金として積み立てておくのも一案だろう。

出口戦略をどういった手順で行うかは中央銀行ごとに異なる。FedやECBは先に金利を引き上げ、その後バランスシートの縮小に着手した。一方、2006年の日銀の出口(*4)戦略の際には、先にバランスシートを縮小し、金利を引き上げた。今回、日銀にとって、短期金利を上げる、特にマイナス金利を解除するというのは正常化の象徴となるため、そのタイミングについては慎重に見極めることになるだろう。また、バランスシートはあまりに巨大であるため、縮小には長い時間を要するだろう。短期金利の引き上げが一段落した後も、バランスシートの縮小を続けなくてはならないかもしれない。仮に日銀の収益が悪化し、一時的に赤字または債務超過となっても、金融政策の運営力に支障は生じないと思われる(*5)。しかし、損失が最終的には国民負担につながりうることを考えれば、損失を防ぐに越したことはないだろう。

金融政策の正常化は、インフレを抑え込むだけでなく、将来、景気後退局面で緩和できる余地を作っておくという観点からも非常に重要である。一方で、正常化の過程で、市場とのコミュニケーションがうまくいかず、金融市場に動揺を与えることや、過度の損失を生むことは避けねばならない。日銀が損失を出すことは、巡り巡って国民の負担につながる。正常化に当たっては、市場とのコミュニケーションを丁寧に行い、予想される損失に対しては、事前に備えることが肝要だ。

※脚注

*4)「量的緩和政策」(2001〜2006年)の下では操作目標は当座預金残高だった。

*5)日本銀行(2023)「中央銀行の財務と金融政策運営」(2023年12月12日)

政策調査部 研究員(担当:社会構造分析、金融資本市場分析)