本記事は、川島 睦保氏の著書『シニアが無理なく儲ける株投資の本』(日本実業出版社)の中から一部を抜粋・編集しています。

定年退職後の資産運用は必須科目

定年後も働き続けることができれば、老後の資金不足を補うメドが立つ。

先の方程式で再確認すると、「月当たり不足額(0万円)=生活費(28万円)-公的年金(22万円)-仕事の稼ぎ(6万円)」となる。

しかし、これはあくまで平均的な老後生活費をまかなうためのものだ。

ゆとりある老後生活を送りたい場合、その生活費は28万円から36万円へ8万円も跳ねあがる。

「月当たり不足額(約8万円)=生活費(約36万円)-公的年金(22万円)-仕事の稼ぎ(6万円)」となる。

そこで、ゆとりある老後を送るために必要になるのが、資産運用だ。

そのための対策が、定年の10年程度前から老後資金の原資を蓄え、それを運用して退職後は月8万円稼げるようにするというものだ。

それによって方程式は、「月当たり不足額(0円)=生活費(36万円)-公的年金(22万円)-仕事の稼ぎ(6万円)-資産運用(8万円)」に変わる。

ただし資産運用、とくに短期間に株式の配当金だけで月8万円を稼げるようになるのはかなりハードルが高い。最初のうちは資産運用の不足分を、仕事の稼ぎで補うようにすれば良いだろう。

そして将来、夢のような話かもしれないが、資産運用だけで月8万円ではなく月14万円を稼ぐことができるようになれば、その後は働かなくて済む。老後のすべての時間を自分の好きな趣味や旅行、読書に費やすことができるのだ。

保守的すぎる日本のシニア世代

資産運用する場合、現預金を含むすべての資産から何割を運用(投資)に振り向けるのが安全といえるのだろうか。

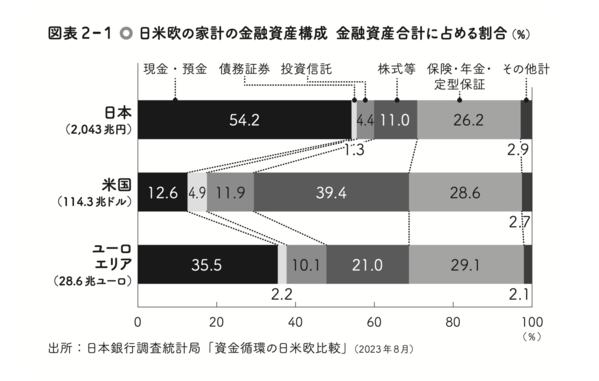

日本銀行が定期的に公表している「資金循環の日米欧比較」(2023年8月25日)のなかに参考になるデータが掲載されている(図表2‐1)。

それは日米欧の各国の家計が資産をどのように配分しているかを示したものだ。日本は米国やユーロ地域に比べると、安全な現金・預金の比率が極めて高い。運用という点では、きわめて保守的だ。一方、米国は現金・預金の比率が日欧に比べ極端に低い。株式や投資信託へ積極的な投資を行なっている。国民気質や社会制度の違いなどを反映したものだが、米国の事例は一つの参考指標になる。

日本の今後の資産運用の環境を見ると、ロシア・ウクライナ戦争、中東情勢の緊張継続など地政学的な要因や円安の長期化などでインフレがますます高進する可能性が高い。その一方で、少子高齢化に伴う低成長から相対的な低金利状態がしばらく続くと予想される。とくに消費財関連の物価上昇のスピードに、預貯金の金利の引き上げが追いつかない事態が十分考えられる。

このような状況では、預貯金のみで資産を増やすことは不可能だ。むしろ急激なインフレで現金や預金の実質的な価値が大幅に目減りすることを心配する必要がある。

「人生100年時代」で、退職後の生活費用がますます増えていく。日本でも米国並みにリスクを取って資産の拡大に挑戦していくことが求められる。

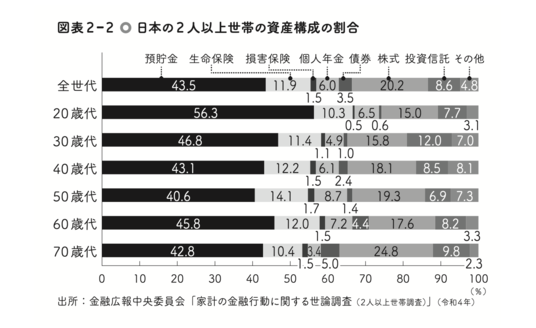

日本の2人以上世帯の資産構成を年齢別(図表2‐2)に見ると、預貯金は30、40、50歳代と年齢を重ねるごとに比率が減少し、個人年金、債券、株式などのリスク資産の比率が徐々に高まっている。これは所得の増加や子供の自立によって教育負担が軽減する一方で、退職後への準備で資産運用に取りかかる人が増えるからだ。

しかし60歳代になると、再び現預金の比率が高まる。株式などリスク資産の比率は頭打ちとなる。退職後は、突然の病気やケガなどに備えた現預金の必要性が高まり、収入も先細りで投資リスクへの許容度が再び低下するためだ。

しかし、この程度の〝腰が引けた〟資産運用では、「人生100年時代」を本格的に生き延びることはできない。寿命の延長で生活費自体が大きく増えるうえ、インフレによって預貯金は目減りし、さらに公的年金も頭打ち(あるいは引き下げ)になることが予想されるからだ。

60、70、80歳代になっても50歳代と同じような、あるいはそれ以上の積極的な資産運用に取り組む必要がある。米国は金融資産に占める株式と投資信託の比率が50%を超えているが、日本は15%にすぎない。日本の家計は米国並みとはいわないが、現状の2倍程度までリスク資産の比率を拡大する余地はある。 60、70歳代以上の高齢になっても、50歳代以上に現預金の割合を減らし、リスク資産の比率を高めないと快適なシニアライフには手が届かないかもしれない。