この記事は2024年6月28日に「きんざいOnline:週刊金融財政事情」で公開された「財金の連携プレーで超円安は収束へ」を一部編集し、転載したものです。

外国為替市場では4月29日、ドル円が一時1ドル=160円台を付けるなど、4カ月前に本誌3月12日号で執筆した予想レンジ1ドル=137~152円を上抜けした。だが今後、超円安は収束に向かうとみている。

なぜならば、安易な国債発行を抑制する金利水準へ着実に利上げをしていく「財政政策と金融政策の連携プレー」が、国の借金が急拡大して元に戻らない「失われた25年間」の日本経済の衰退を止めるとの期待感があるからだ。利上げや財政規律が復活すれば、年金基金や保険会社等の長期資金が日本市場へ回帰し、円安を抑制することも想定できる。

財政政策では、6月21日に閣議決定された『経済財政運営と改革の基本方針2024』(骨太の方針2024)で「2025年度のプライマリーバランス(基礎的財政収支)黒字化と債務残高の対GDP比率の安定的な引き下げを目指す」とする文言を復活させた。

金融政策では、日本銀行が3月、異次元緩和の枠組みをおおむね撤廃したが、6月の金融政策決定会合で国債大量買入れ策の減額方針を決めた。6月会合後の会見で象徴的だったのが、日銀が決めた国債買い入れ減額計画を前提に国債管理政策がとられるとした植田和男総裁の発言だ。

これまで市場は、利上げに伴う国債利払い費の膨張が日銀の監督官庁でもある財務省の国債管理政策を脅かし、利上げを制約する要因になるとみていた。しかし、植田総裁のこの発言は、財務省の事前了解がなければ到底できない大胆なもので、財金の連携プレーを印象付けた。

しかも、政策金利が中立金利に到達するとされる25~26年度(24年4月公表の展望レポート見通しの後半期間)にかけて利上げは続きそうだ。それは、次回7月の金融政策決定会合で決める国債買い入れ減額計画がまずは「向こう1~2年」とされた時期と重なる。政策金利が中立金利に達した時点で国債買い入れ額も極力ゼロに近づけ、名実共に正常化を完了させたい日銀の思惑が透ける。

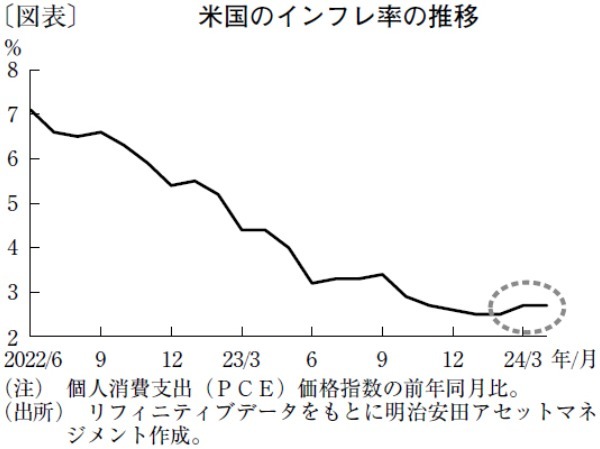

超円安が収束するとみる要因は、米国の金融政策見通しにもある。米連邦準備制度理事会(FRB)が6月の米連邦公開市場委員会(FOMC)で、年内は直近4月の物価水準で横ばいに推移すると想定する保守的な物価シナリオへ軌道修正したため、利上げ観測が再燃しにくくなったからだ。むしろ、22年6月に7%台を付けたインフレ率は足元で3%を切っており(図表)、目標2%を下回るリスクへの警戒から早期利下げ観測が高まりやすくなった。

年末にかけてのドル円相場を展望すると、1ドル=140~160円前後とみる。これを上抜けするかく乱要因があるとすれば、日本市場への長期資金回帰を抑制する米国の長期金利上昇だろう。その可能性として米議会予算局(CBO)が「米国の財政赤字は今後10年間、過去50年間の平均値を大きく上回る」と警告を発している点が懸念材料といえよう。

明治安田アセットマネジメント チーフストラテジスト/杉山 修司

週刊金融財政事情 2024年7月2日号