この記事は2024年8月9日に「きんざいOnline:週刊金融財政事情」で公開された「政治が株安・金利上昇局面を容認し続けられるのかが焦点に」を一部編集し、転載したものです。

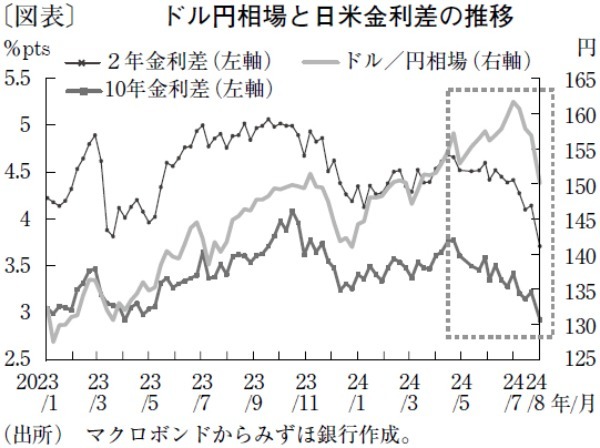

7月30日、31日に開催された日本銀行の金融政策決定会合における15bpの利上げ以降、ドル円相場の上昇傾向もついにピークアウトしたように見受けられる。ちまたでは日米金利差に照らした解説が目立つ。そのとおりだが、より正確には、今年4月以降縮小していた日米金利差を無視するように円安ドル高が進んできた経緯があるため、日銀の利上げを契機に両者の相関が戻ってきたという表現になるはずだ(図表)。

4月以降、金利差を無視するように円安が進行した期間については「投機的な色合いが色濃かった」と言える。その背景に「日銀は利上げできない」という思惑があるはずで、今回の利上げでその前提が崩れ、ポジションも崩されているに違いない。現在、ハト派からタカ派へ「日銀は変わった」という前提で市場は動いている。

だが、「日銀は変わった」という論点が定着するほど、「やはり変わっていなかった」と思われた時の反動も激しい。現時点で、金融市場では「四半期に1度利上げする日銀」を前提に価格形成が進められているが、この確度は盤石とはいえない。

既報のとおり、今回の利上げの背景には、陰に陽に政治的な要請があった疑いがある。政府・与党にとって、来たる解散総選挙で「円安による生活苦」が争点化される展開は避けたいという意図は理解できる。しかし、日銀が利上げした後の円相場急伸はともかく、株価急落の契機となっている利上げをバックアップする所作は資産運用立国の旗振りを行う政府・与党として維持できるのか。

今後、株価急落に加え、住宅ローン金利上昇など国民生活に近そうなテーマでネガティブな材料をクローズアップする報道が増えるだろう。そうした状況を前提とした場合、政府の利上げ容認という情報発信は難しくなるのではないか。

本稿執筆時点(8月5日)では、日経平均株価が7月高値から1カ月足らずで25%以上の調整を強いられた。一方、ドル円相場は140円台前半で踏みとどまっている。140円台は十分円安との声は多いはずだ。

結局、株高は是正され、円安は相応に残るという状況が政治的なソロバン勘定に合うのかが試されることになる。割に合わなければ、今回のように、政治が利上げを容認する状況はもう生まれない可能性が高い。

政治の理解がなくなれば、「やはり変わっていなかった」という思惑の下、日銀に対する目線は一気に冷める。日本の貿易収支赤字は解消しておらず、話題のデジタル赤字も拡大中だ。円売りの需給構造が変わらないなか、「思ったよりも円金利は上がらない」という失望が強い円売りを再び招く可能性はある。

ドル円相場の140円割れには日銀の連続利上げが必要であり、そのためには株安をいとわない政治的な胆力とバックアップがどうしても必要になる。筆者は、政治にその覚悟があるのか確信を持てていない。

みずほ銀行 チーフマーケット・エコノミスト/唐鎌 大輔

週刊金融財政事情 2024年8月13日号