この記事は2024年9月13日に「きんざいOnline:週刊金融財政事情」で公開された「長期金利の先行きを左右する日銀のバランスシート政策」を一部編集し、転載したものです。

筆者は、長期金利が向こう1~2年、1.0%を上離れない低位安定推移を続けるとみている。日本銀行による政策金利の追加引き上げは想定されるものの、長期国債の大量保有が長期金利を押し下げる「ストック効果」が効き続けるからだ。

2年以上先の長期金利を見通す上でも、ストック効果の帰趨が重要と考える。日銀の保有する長期国債は8月末時点で約593兆円と国債発行残高の過半を占めており、2年以上先になっても、ストック効果の影響力は相応に残っているとみられる。

現在の膨大な保有国債残高は、約765兆円ある日銀のバランスシート(BS)全体の約8割に相当する。そのため、ストック効果の帰趨は、日銀のBS政策次第だと換言してもよいだろう。国債市場においてストック効果の帰趨(≒BS政策)を巡る議論は中立金利に関する議論と比べて盛り上がっていないように見える。そこで、先行している海外の例を起点に考え方を整理してみたい。

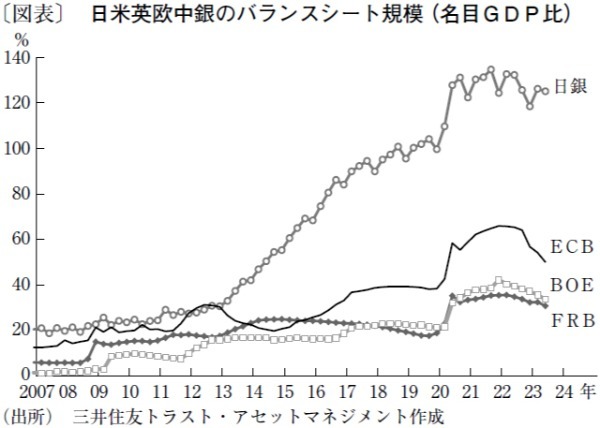

図表は、日米英欧の中銀BS規模を名目GDP比で示したものだ。米英欧ではすでに、コロナ危機対応で急増したBSを縮小する局面(QT)に移行している。

このうち米国では、2025年4月のQT停止が予想されている。こうした状況下で、ニューヨーク連邦準備銀行は8月に人気ブログ「Liberty Street Economics」などで、望ましいBS規模の考え方を相次いで詳述した。欧州中央銀行(ECB)も、8月にディスカッションペーパー(The central bank’s balance sheet in the long run: a macro perspective)で考え方を整理している。

米英欧のBSに関する考えをまとめると、次の3点が共通理解になっていると思われる。①金融機関に供給する流動性は準備預金よりも“ある程度”高い水準が望ましい、②BS規模をコロナ危機前の水準まで戻す必要はない、③“ある程度”の具体的な水準は未判然──である。

翻って日本では、BS正常化への道は難路だ。すでにコロナ危機より前の18年にGDP比100%超までBSが拡大していたため、米英欧のように「②BS規模をコロナ前の水準まで戻す必要はない」というわけにはいかない。この点、主にBSの負債サイドに着目したアプローチ(①、③)よりもまずは資産サイドの正常化、すなわち、「保有国債の縮小」が優先度の高い課題といえる。

しかし、保有国債の縮小には、日銀に代わる数百兆円分相当の国債の新たな買い手が必要になる。もはや日本は、日銀にとどまらず、国全体での議論が不可欠な難題に遭遇している。筆者は、政治リーダーの手腕がかつてないほど長期金利の動向を左右するとみる。

三井住友トラスト・アセットマネジメント シニアストラテジスト/稲留 克俊

週刊金融財政事情 2024年9月17日号