アジアの主要保険会社による不動産投資

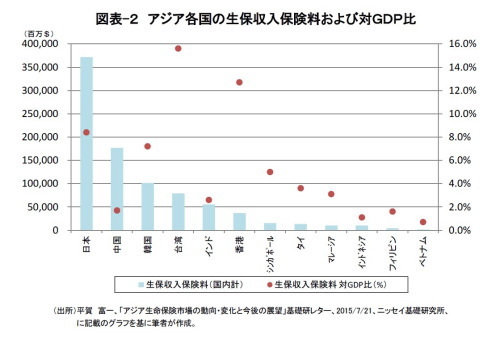

アジア各国の保険市場は、全ての市場が日本市場に比べて小規模である(図表-2)。生保収入保険料の対GDP比の低さからも分かるように、未成熟な市場が多く、また、台湾や香港などの成熟度が高い市場も、経済規模が小さいことから保険市場規模は限定的となっている。

そのため、不動産投資市場で一定の影響力を持つ大規模な保険会社は、日本以外では、比較的市場規模の大きい中国、韓国、台湾の保険会社にほぼ限定される。

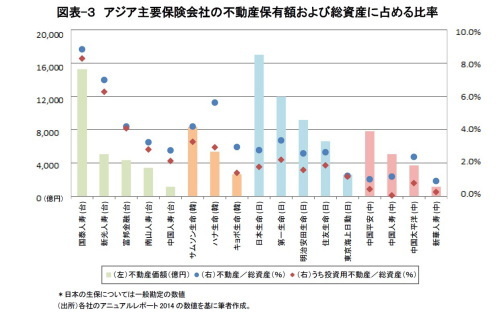

これらの保険市場規模上位4か国の主要な保険会社について、営業用を含む不動産全体および投資用不動産の総資産に占める比率を確認したところ、以下のように各国で異なる特徴がみられた(図表-3)。

まず、台湾の保険会社の不動産比率の高さが際立っており、特に最大手の国泰人寿保険(キャセイライフ)の不動産保有額は、日本生命保険に匹敵する規模となっている。台湾市場の不動産ストックが日本市場よりはるかに小さいことを踏まえると、台湾の保険会社の不動産市場における存在感は圧倒的といえる。

実際、台湾の他の不動産投資主体をみると、上場REITは小規模な5銘柄に止まっており、日本でみられる大規模な資産ポートフォリオを持つ大手不動産会社も存在しないなど、保険会社が最大の投資家として重要な役割を担っている。

アジアの中で特に低金利環境が続く台湾では、運用利回りの確保が容易ではなく、保険会社は一定のインカムゲインが見込める不動産投資に、海外も含めて積極的である。また、過去に右肩上がりの価格推移を示してきた不動産に対し、投資対象として高い信頼を寄せているとの見方もできる。

その他、台湾ほど顕著ではないものの、韓国でも保険会社の資産配分における不動産比率が高い。特に投資用不動産の比率は、日本の保険会社の2倍近い水準となっている。

韓国では、国民年金も不動産投資に積極的なように(*3)、機関投資家が不動産を主たる運用対象と捉えており、台湾同様、海外不動産投資にも積極的である。また、財閥グループが膨大な不動産を保有するなか、サムソン生命保険のように、財閥グループの中核企業として、保険会社が韓国を代表する不動産投資家となっている。

一方、中国では、保険会社による不動産投資は2010年から開始したばかりで(*4)、当然、資産配分における投資用不動産比率は低い。しかし、中国の大手保険会社は資産規模が巨大なため、既に営業用不動産も含めた保有不動産の規模は相当に大きい。また、不動産比率が2%を超えている中国太平洋保険のように、既に不動産投資に積極的な保険会社もみられる。