2015年10-12月期は前期比年率▲1.1%へ上方修正

3/8に内閣府が公表した2015年10-12月期の実質GDP(2次速報値)は前期比▲0.3%(年率▲1.1%)となり、1次速報の前期比▲0.4%(年率▲1.4%)から上方修正された。

民間消費(前期比▲0.8%→同▲0.9%)、公的固定資本形成(前期比▲2.7%→同▲3.4%)は下方修正されたが、10-12月期の法人企業統計の結果が反映されたことにより、設備投資が1次速報の前期比1.4%から同1.5%へ、民間在庫品増加が1次速報の前期比・寄与度▲0.1%から同▲0.0%へ上方修正されたことが成長率を押し上げた。

成長率は若干上方修正されたが、民間在庫品増加の上方修正は先行きの成長率を見る上ではむしろマイナス材料である。民間在庫品増加(実質・季節調整値)は1次速報の+1.0兆円から+1.6兆円へと積み上がり幅が拡大し、在庫調整の遅れを示すものとなった。2016年1-3月期以降、在庫調整が進展した場合には成長率が大きく押し下げられる可能性がある。

◆企業部門の改善に陰り

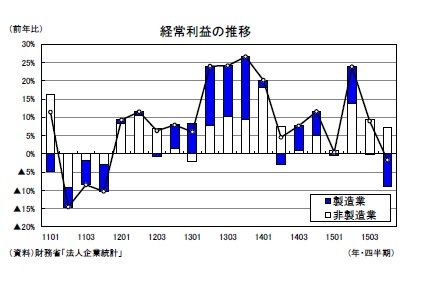

3/1に財務省から公表された法人企業統計では、2015年10-12月期の全産業(金融業、保険業を除く)の経常利益が前年比▲1.7%となり、2011年10-12月期以来4年ぶりの減少となった。非製造業(7-9月期:前年比15.2%→10-12月期:同12.7%)は増益を確保したが、製造業(7-9月期:前年比▲0.7%→10-12月期:同▲21.2%)の減益幅が大きく拡大した。

製造業は輸出数量の減少が続く中、円安の一巡により輸出価格も減少に転じたことから売上高が前年比▲1.4%(7-9月期:同▲0.0%)と減少幅が拡大したことに加え、売上高経常利益率が2014年10-12月期の7.6%から6.1%へと2四半期連続で悪化した。

製造業の売上高経常利益率(前年差)を要因分解すると、人件費、変動費、金融費用、減価償却費がいずれも利益率の悪化要因となった。変動費は、原油価格下落などから前年比▲0.6%と5四半期連続で減少したが、売上高の減少幅がそれを上回ったため、利益率の押し下げ要因となった。

一方、非製造業は個人消費を中心とした内需の低迷を反映し、売上高が11四半期ぶりの減少(7-9月期:前年比0.1%→10-12月期:同▲3.2%)となったものの、売上高経常利益率が2014年10-12月期の4.3%から5.1%へと改善したことが増益につながった。

人件費は4四半期連続で利益率の悪化要因となったが、原油価格下落と円安の一巡に伴い変動費の減少幅が7-9月期の前年比▲1.0%から同▲4.6%へと大きく拡大し、変動費要因が利益率を1ポイント以上押し上げた。

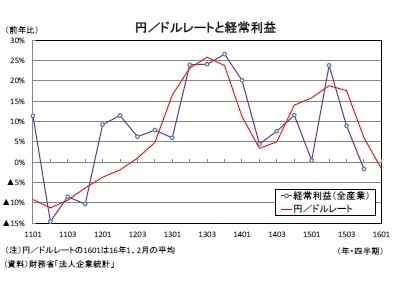

企業収益が4年ぶりの減益となったひとつの理由はこれまで収益を大きく押し上げてきた円安効果が縮小したことである。

円/ドルレートは2014年10-12月期から2015年7-9月期まで前年比で10%を超える円安となっていたが、2015年10-12月期は5四半期ぶりに一桁の円安にとどまった。2016年に入ってから円高が一段と進行しているため、2016年1-3月期の円/ドルレートはアベノミクス始動後、初めて前年よりも円高となることが見込まれる。

海外経済の減速や円高の進行を受けて、企業収益を取り巻く環境は製造業を中心に一段と厳しさを増している。安倍政権発足後の好調な企業収益を支えてきた円安基調が止まったことで、アベノミクスは正念場を迎えている。