公的年金だけでは老後生活をまかなえない!?

老後資金はいくら必要か、年金はもらえるのか、保険は見直すべきかなど、定年後の生活に関わるお金の心配は尽きないもの。中でも「老後資金」は気になるところ。今からどう備えるべきか専門家に話をうかがった。

漠然とした不安を具体的な課題にする

定年後の生活に必要なお金として、ちまたでは1億円や3,000万円などいろいろな金額を耳にするが、実際のところ、いったいいくら必要なのだろうか。

「老後資金は人によって違うので、自分で計算してみる必要があります。定年が視野に入ってくる40代頃になると皆さん漠然とした不安を抱えるようですが、漠然とした不安を具体的な課題にしていくことが大切です」と話すのは、生活経済ジャーナリストの和泉昭子氏。

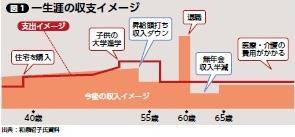

そもそもなぜ老後資金が必要なのだろうか。まずは、生活に関わるお金の収支が、40代以降でどのように変化するのか見てみよう(図1)。

「会社員の場合、収入は50代前半をピークに下がっていきます。子供のいる人にとっては、子供の大学進学などで教育費がかかる時期に収入が下がってしまうので、ここが最初の課題です。

次に、今の40代は公的年金の受給開始が65歳からなので、それまで働くことが前提になると思います。仮に、60歳で退職して、その後再雇用されたとしても、収入はそれまでの半分くらいに減ります。65歳までは、貯蓄を取り崩して生活することになります。

65歳以降は公的年金が支給されますが、公的年金だけで日々の生活費や医療・介護、趣味などの費用をすべてまかなうことはできません。その不足分を補うために、老後資金が必要なのです」(和泉氏)

定年後の生活を想定して老後資金を割り出す

では、実際に老後資金がいくら必要なのだろうか。

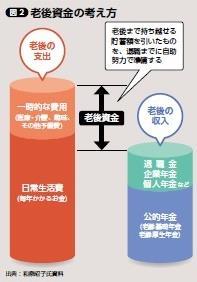

老後資金は、「老後の支出」から「老後の収入」を差し引いて求めることができる(図2)。「老後の支出」には、日常の生活費と一時的な費用(医療や介護、旅行などの趣味やリフォーム費用、その他予備費)が含まれる。一方、「老後の収入」は、老齢基礎年金や老齢厚生年金などの公的年金を軸に、退職金や個人年金、企業年金などがあれば、それらもプラスされる。

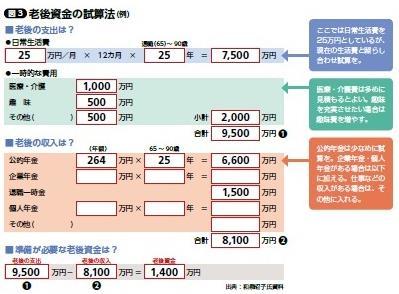

和泉氏は、「老後資金の試算法」(図3)をもとに老後資金を算出するのが第一歩だと言う。

「まずは支出の計算をします。総務省の『家計調査』よると、60~69歳の世帯の毎月の平均支出額は約25万円。この数字を使って、65歳で退職してから90歳まで25年間の生活費を計算すると7,500万円となります。

これに一時的な費用として、病気や介護の備えに一人当たり500万円とすると2人で1,000万円、旅行などの趣味に500万円、リフォームなどその他費用に500万円として加えると、支出予想の合計は9,500万円です。

次に定年後の収入。会社員と専業主婦の夫婦の公的年金のモデル受給額は、ひと月およそ22万円、年額にして約264万円です。これを、65歳から90歳までの25年間受給すると6,600万円。さらに退職一時金が1,500万円と仮定すると、収入の合計は8,100万円となります」(和泉氏)

老後の支出である9,500万円から、老後の収入である8,100万円を引いた金額、1,400万円が老後資金として必要な額というわけだ。

「1,400万円なら楽に貯められそうだなと思えば、月々の生活費をもっと増やしたり、海外旅行に行くための費用も計上したりも考えられます。このように自分で計算して、定年後の生活水準を想定してみることが大切です」(和泉氏)

また、収入の柱となる公的年金は、将来的には価値の低下や支給開始の後ろ倒しもあり得る。一方で、介護保険料や介護サービスを利用した際の負担割合は上がることが予想される。こうした状況を踏まえ、「老後資金の計算では収入は控えめに、支出は多めに想定するのが、あとで誤差を少なくするためのポイント」と和泉氏はアドバイスする。

ゆとりある老後には5,000万円の備えが必要

老後はゆとりある暮らしで長生きしたいと考えるなら、より多くの蓄えが必要になる。資産運用アドバイザーの尾藤峰男氏は、「一度しかない人生を豊かに、お金の心配なく過ごせるようにするには、老後資金は多いに越したことはありません。最低でも5,000万円、頑張って1億円を目標にしてみてはどうでしょうか」と話す。

たとえば、こんな試算ができる。生命保険文化センターの意識調査によると、夫婦2人の老後生活には最低でも1カ月22万円、ゆとりある生活を送るには35万円が必要だという。夫婦が95歳まで生きるとして、65歳から20年間の生活費を毎月35万円、その後の10年間を22万円と見込む。さらに医療・介護に1,000万円、趣味に1,000万円、その他費用に1,000万円を計上すると、支出の合計は1億4,040万円となる。

一方で収入は、65歳から年金を夫婦2人で毎年264万円、退職金を1,500万円受け取るとすると、合計で9,420万円。支出との差額である4,620万円が必要な老後資金となる。

40代は教育費や住宅ローンなど出費がかさむ時期であり、「老後のことなど考えられない」という人も多いだろう。しかし、「子供がようやく独立した50代半ばになってから気づいても、遅いのです」と尾藤氏。

「50代の2人以上世帯の金融資産保有額の中央値は1,100万円ですが、これでは少なすぎます。教育や住まいにいくらでもお金をかければいいというものではなく、自分たちの老後も見据え、抑えるところは抑え、そのぶん老後の資産形成にまわしていくことが大切。5,000万円や1億円は途方もない目標に思えるかもしれませんが、40代から始めればそれほど難しいことではありません」(尾藤氏)

和泉昭子(いずみ・あきこ)生活経済ジャーナリスト/ファイナンシャルプランナー

東京都生まれ。横浜国立大学教育学部卒業後、出版社・放送局を経てフリーのキャスターへ転身。1995年、CFP取得後、現職。現在は、各種メディアや講演などを通じマネーキャリアコミュニケーションに関する情報を発信。[株]プラチナ・コンシェルジュ取締役会長。

尾藤峰男(びとう・みねお)資産運用アドバイザー

1954年、埼玉県生まれ。78年、早稲田大学法学部卒業後、日興証券[株](現・SMBC日興証券[株])にて投資アドバイスなどの業務に携わる。2000年、びとうファイナンシャルサービス[株]設立。ライフプランニング、個人の金融資産や退職金の資産運用アドバイスを行なう。(取材・構成:前田はるみ)(『

The 21 online

』2017年1月号より)

【関連記事】

・

資産形成のための「お金の使いどころ」とは?

・

「将来、お金に困る人vs.困らない人」10の違い

・

今、あなたがすべき「資産運用」とは?

・

「相続トラブル」回避のため、今すぐすべきこととは?

・

今すぐ始めるべき「実家の整理」失敗しない5つの鉄則