ほとんどの人の「お金の常識」は実は間違っている!?

貯金・投資・保険・年金……現代人の生活にお金の不安はつきものだ。しかし、世の中には一見正しいように見えても、実は間違っている「お金の常識」がたくさんある……そう語るのはこれまで累計40万人に金融知識を授けてきた経済コンサルタントの大江英樹氏。そんな問題意識から今回、新著『お金の常識を知らないまま社会人になってしまった人へ』を発刊した大江氏に、「社会人なら知っておきたい本当のお金の常識」についてうかがった。

お金のことを自分で考えられない人が増えている

「お金のこと、そろそろ真剣に考えないと……」

「お金が大切なのはわかっているけど、何から手をつけていいかわからない!」

私は長年にわたって金融機関で仕事をしてきて、このような悩みの相談を数多く受けてきました。また、それと同時にたくさんのお金持ちの人たち、それも親からの遺産ではなく、自分の力で莫大な財産を築いた人たちの思考や行動を数多く見てきました。

その結果、わかったことがあります。それは「お金の増やし方、使い方を自分の頭で考えられる」ことが、将来大きな差になっていくということです。

自分の力で莫大な財産を築いたお金持ちの人たちは、全員「自分の人生を自分の頭で考え、自分で実行してきた人たちばかり」でした。誰1人として、お金儲けのノウハウ本などを読んでいる人はいませんでした。一方、お金に困っている、悩んでいるといった人の多くは、流行の投資方法であったり、知り合いに聞いたノウハウを試してみたりといった、お金について「自分の頭で考えていない」人たちがほとんどでした。

考えてみればあたり前ですが、お金に関する最適解というのは一律ではなく、時代や経済の環境、そしてその人の置かれている状況によってすべて異なります。したがって、ノウハウを学ぶよりも考え方を学ぶ方がはるかに重要です。

特に、そのたくさんのお金持ちの人たちの思考や行動を見ていると、共通点がいくつも見えてきました。とはいっても、すべて「あたり前のこと」ばかりです。私もそんな人たちを間近で見ながら、自身の行動を考えるうえで参考にさせてもらい、資産形成に役立ったことも多くありました。

今回、私は単なるお金儲けの方法や、節約指南術といったノウハウは紹介しません。そういうことを書いた記事は世の中にたくさんありますので、手っ取り早くノウハウを知りたければ、そういう記事を読むのがよいでしょう。でもはっきり言って、そういう記事は、大抵何の役にも立ちません。

今回の目標はお金の増やし方、使い方を自分の頭で考えられるようになることです。そのために、お金というものに対する向き合い方をどう考えればいいかについて、その原理原則を、お金を「増やす」「備える」「使う」といったごくシンプルな視点から語っていこうと思います。

「お金が貯まる方法」はたった一つだけ!

よく、雑誌の記事などで、「なかなかお金の貯まらない人にありがちな行動」だとか、「こうすればお金が貯まる法則」みたいな記事を見かけることがあります。中には財布の色がどうとか、お金の向きを揃えよう、とか私から見るとどう考えてもオカルトにしか思えないような珍説もあります。もしかしたら、それなりに心理的な効果はあるのかもしれませんが、実質的にはほとんど意味のないことばかりです。

お金を貯める方法はただ1つしかありません。サラリーマンがお金を貯める唯一の方法、それは「給与天引き」です。もし勤め先にそういう制度がない場合、自分の給料が振り込まれる銀行口座から振り込み日には自動的に引き落とされる積立預金をするのがよいでしょう。

実は、人間の脳の仕組みというのは本質的に貯金ができにくいようになっているのです。そもそも、貯金というのは今あるお金を使うことを我慢して将来のために残しておく行動です。ところが人間は、先の楽しみのために、今の楽しみを我慢しておくということが、本来はとても苦手です。

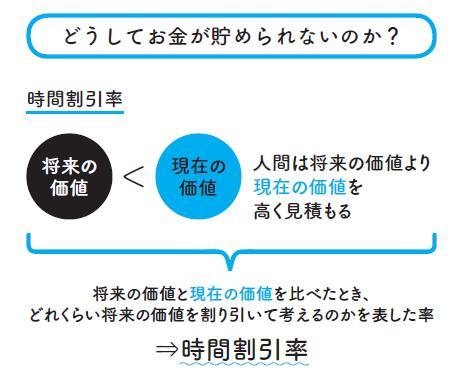

経済学に「時間割引率」という概念があります。時間割引率の高い人、という言い方をしますが、これは遠い将来の価値よりも現在の価値の方を高く見積もりがちな心理です。つまり「せっかち度」を表しており、この時間割引率の高い人ほど、貯蓄ができにくいという傾向があるのです。たとえば小学校の夏休み、先に嫌な宿題を済ませてしまうか、最初に遊び呆けて最後の一週間で慌ててやるか。時間割引率の高い人というのは後者です。

人間は多かれ少なかれ、この時間割引率の影響を受けます。いくら将来が大切だとか、老後の備えは必要だと力説されても、理屈ではわかるものの実際にその通りに行動することはなかなかできません。これは程度の差こそあれ、多くの人に共通する傾向です。

だとすれば、お金を貯めるには、何らかの形で強制的にお金を分けて見えなくしておくしか方法はないのです。「お金を見えなくしておく」ということはとても重要です。面白いことに天引きされたお金は心の中では別の勘定に仕訳されてしまい、かつそれは忘れてしまいます。(これをメンタル・アカウンティング=心の会計)と言います。結果として最初からないものという認識で別の会計勘定で積み立てられていき、気が付いたら思いがけない金額が貯まっていたということになるのが「給与天引き」、または「自動引き落とし」の面白いところなのです。

また、たとえば手取り20万円の給料で生活している人が、2万円を給与天引きで貯金し、残りの18万円で生活をするとします。最初は少し窮屈に感じるかもしれませんが、そのうちに慣れてきます。逆の場合も同じです。人間というのは意外と順応性が高いので、次第にそのレベルに合わせた生活に落ち着いていくものです。「余ったら貯蓄しよう」というのは実際にはかなり難しいことなのです。また、昇給があった場合はその分を上乗せして給与天引きに回せば、さらに増えていくことでしょう。

くわえて、投資じゃなくて貯蓄でいいのか?という疑問があります。私は貯蓄でも構わないと思います。というよりも一定金額までは価格の変動を伴う投資ではなく、貯蓄で続けていくべきです。ある程度お金が貯まってきたら、そこから先は毎月の給与天引きの中でいくらかの金額を投資に回せばいいのです。

実を言うと、投資の場合もまとまったお金を一度に投資するよりも毎月一定額をコツコツと積み立てながら、そのお金で投資をした方がいい場合が多いのです。特に投資を始めてまだ間がない人や、日々の仕事が忙しくて価格の変化を常にチェックすることができない人の場合は、天引きされた一定額のお金で毎月継続的に投資をしていく方法がベストです。株式でも投資信託でも、毎月一定金額で購入できるような仕組みが最近はたくさんあります。ある程度余裕ができ、まとまった資金が出来てきたら、給与天引きのうちの一部はこうした積立投資に回すのがいいと思います。

ただ、これから貯蓄を始めようという人はそこまで考える必要はありません。とにかく「給与天引きでお金を貯めるという習慣を身につける」ところから始めるべきです。特に若い人であれば時間がたっぷりあります。資産形成というのは時間が多いほどアドバンテージがありますから、できるだけ早くから給与天引きや銀行自動引き落としによる貯蓄を始めるべきだということを強く言っておきたいと思います。

「はじめての投資」の考え方

さて、ここからはもし投資をするとすればどんな種類のものがよいのか、どうやって始めるのがよいのか、ということについてお話ししていきましょう。おそらく株式投資が最もイメージしやすいだろうと思います。少し投資のことを勉強した人なら「いや初心者には投資信託が向いている」と言うかもしれません。もしかしたら債券を思い浮かべる人もいるかもしれませんが、さすがに少ないだろうと思います。

株式投資というのは個別の企業の株を買い、配当金や値上がり益を狙うものです。投資信託は不特定多数の人がお金を出して1つの塊(=ファンド)を作り、そのお金を運用の専門家が株式や債券に投資をして利益を目指すものです。他にはFXや金への投資という人も多いでしょうが、これは長期的な資産形成に向いているとは言い難いと思いますので、ここでは取り上げることはしません。

私はこれから投資を始めようと考えている人は、まず株式投資から始めるのがよいと思っています。何よりも投資で一番大切なことは自分の頭で考え、判断することですから、投資信託のように人に運用を任せるよりも、投資に対してずっと真剣に向き合うことができるからです。第一、経済や金融の勉強にもなります。

ただ、初めての人が株式投資をするにはいくつかのハードルがあります。まず株式投資をするためにはいくつかの基礎的な知識が必要ですし、ある程度勉強もしなければなりません。日々仕事で忙しい人にはとてもそんな時間の余裕はないでしょう。それに十分な知識を持たずにいきなり株式投資を始めた場合、日々の価格変動に惑わされて、間違った判断をしがちになってしまうというのも人間の心理としては起こりうることです。

そういうわけで、実際には投資信託から始めてもよいと思います。前述のように個人的には株式投資の方が「投資の王道」に近いと感じていますが、忙しくて時間のないサラリーマンや、まだあまり十分な金融資産も持っておらず、収入もそれほど多くない若い人が投資を始めるには、むしろ投資信託を使うのが合理的だろうと思うからです。

なぜ、忙しくて時間のない人や、収入の少ない人に投資信託がお勧めなのか?その理由を述べる前に、もう少し「投資信託」について、説明したいと思います。

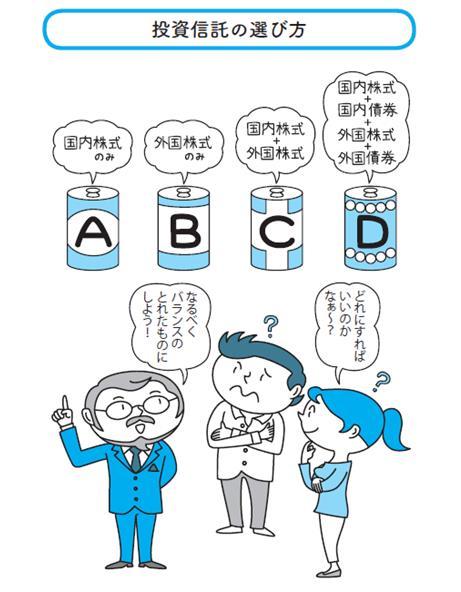

「投資信託」とは一口に言えば、株式や債券といった有価証券を1つのパッケージにした缶詰のようなものです。ただし、中身に何が入っているのかがわからない缶詰ではなく、どういう株や債券が入っているかが公開された透明な缶詰なのです。

普通の株式投資が、投資する会社を自分で選ぶのに対して、投資信託ではそれを選ぶのを運用者に任せます。言わば自分のお金の運用、投資を人に任せるというタイプのものです。ゆえに、株式投資とは違って、日々判断に迫られるということはないので、忙しいサラリーマンには向いていると言えます。

もちろん利益が出ればそれはすべて投資家のものですが、逆に損が出てもそれは投資家が負うべきものです。いくら人に任せたからと言って、運用者に責任があるわけではなく、結果は任せた自分が責任を負うということなのです。

では投資信託のよいところはどういうところなのでしょうか。それは何といっても少額で広く分散投資ができるという点に尽きます。極端なことを言えば1つの投資信託を1万円購入することで世界中の株式に投資することができるのです。ゆえに、収入の少ない人にもおすすめの投資方法だと言えます。投資信託という仕組みができ、しかもそれが小口化していったことで投資というものがぐっと身近になったことは間違いないでしょう。

「投資の始め方・選び方」

実際に投資信託を始めるには、まず金融機関に口座を開設する必要があります。では、どこの金融機関がいいのか?銀行か、証券会社か、郵便局か、あるいはネット証券がいいのか……この段階から考えることはたくさんあります。ただ、本記事は投資信託の指南書ではありませんので、それについて詳しくは触れませんが、実際に始めるにあたって、最も適切だと思われる方法についてのみお話しします。

それは積み立てで投資信託を購入していくことです。具体的には金融機関で口座を開設し、どの投資信託を購入するかを決めたら、毎月決まった一定の金額を自動的に銀行引き落としで払い込んで継続的に積み立てで購入していくという方法です。お金を貯める方法は給与天引きや銀行の自動引き落としが一番よいということは、前にもお話しした通りです。

昔と違って今は少額の積み立てで投資信託を購入する人が増えてきています。金額も毎月1万円ぐらいで積み立てができますし、中には毎月500円から積み立てができる金融機関や投資信託もあります。まさにワンコイン投資ですから、これなら誰でも気軽に始めることができます。なんと先ごろは月々100円から買えるという証券会社も登場しました。一定金額で購入する方法は、投資理論から言えば常にベストというわけではありませんが、少なくとも心理的な罠には陥りにくいという利点がありますから、これから投資を始める人にとってはよい方法と言えるでしょう。

ではその中でも一体どの投資信託に投資をするのでしょうか。日本国内で販売されている投資信託の数は何と6000本を超えます。それらを1つひとつ吟味して選ぶというのは並大抵のことではありません。そこで私は非常にシンプルで且つ合理的な方法を提案したいと思います。それはグローバルに分散された「市場連動型」の投資信託を一本購入するか、日本、日本以外の先進国、そして新興国という具合に3種類の投資信託を買うか、どちらかです。

もちろんどの投資信託を選ぶのかは投資する人が決めることなので、私がこれを買いなさいと言うつもりでお話ししているのではありません。投資というのは先の見えないものにお金を託すことです。先のことは誰もわかりませんから、これからどの国や地域が成長し、どこが衰退するかを何十年も先まで当てるというのはまず不可能です。

だとすれば世界全体、地球全体に投資をすればいいのです。投資信託なら少ない金額でもそれができます。むしろ投資信託でできることだからこそ、世界全体への分散投資はやっておくべきことなのではないかと思います。なぜなら、地球上に人類が存在する限り、そして世界全体では人口が増加し、曲がりなりにも資本主義経済が中心である限りは、長い期間にはゆったりと世界経済は成長を続けます。成長するエリア、衰退するエリア、それらをすべて包含して投資できることが投資信託最大のメリットだと言えるでしょう。(後編に続く)

大江英樹(おおえ・ひでき)経済コラムニスト

1952年、大阪府生まれ。大手証券会社で個人資産運用業務、企業年金制度のコンサルティングに従事。定年後の2012年にオフィス・リベルタス設立。現在、年間140を超える講演、月12本の連載を抱え、多忙な日々を過ごす。著書に『定年男子 定年女子』(日経BP社・共著)など多数。(『

The 21 online

』2017年09月30日公開)

【関連記事 The 21 onlineより】

・

不安を煽る「老後破産」のウソ

・

100年生きる時代に必要な「人生の基本公式」

・

「将来、お金に困る人vs.困らない人」10の違い

・

定年後の暮らしに必要なお金は?

・

頑張ってもお金が増えないのは「ある思い込み」が原因!?