要旨

- 2016年9月のYCCとオーバーシュート型コミットメント導入後の20年国債金利の動向について考える。

- YCC導入後は、10年国債金利がゼロ%周辺を推移する状況にあることから、20年国債金利の動向を考える上で重要となるのは、20年国債金利と10年国債金利のスプレッドということになる。

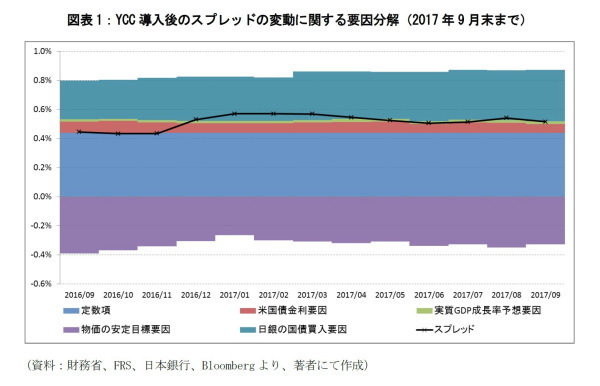

- 当該スプレッドは、2016年9月末から2017年9月末までで0.071%拡大したが、主に日本銀行による国債の買入動向(0.087%)と期待インフレ率上昇に伴う物価の安定目標の導入による押し下げ効果の弱まり(0.065%)が寄与している。

- 当該スプレッドと期待インフレ率の連動性の高まりは、YCC導入後に生じた変化である。

- 日本銀行が金融緩和政策の出口へ舵を切る際は、まずは物価の安定目標の達成がポイントになることが予想され、この場合、当該スプレッドにこの影響が最初に現れることになる。

日本銀行が2016年9月にイールドカーブ・コントロール(YCC)を導入して1年が経過した。YCC導入後は10年国債金利がゼロ%近辺を推移しており、国債投資により収益を得るためには残存10年超の国債(超長期国債)を軸に考える必要がある。

日本銀行は引き続き金融緩和政策を継続する意向を示しており、YCCにより10年国債金利は今後もしばらくゼロ%近辺を推移することが予想される。この場合、20年国債金利の動向を考える上で重要となるのが「20年国債金利と10年国債金利のスプレッド(以下、「スプレッド」と呼ぶ)」ということになる。そこで、YCC導入後のスプレッドの特徴について紹介したい。

「 金融政策の超長期国債金利への影響について考える-金融政策による超長期国債金利の押し下げ効果の測定 」の中で、YCC導入後のスプレッドが以下の重回帰モデルで説明できることを示した(*1)。

スプレッド(%) = 0.439***

+0.199***×(米20年国債金利-米10年国債金利)(%)

+0.033×実質GDP成長率予想(*2)(%)

-0.200**×(2 - 期待インフレ率(*3))(%)

+0.033***×〔日銀の国債保有率(1年~7年)-日銀の国債保有率(7年超)〕(%)

+0.005*×〔日銀の国債保有率(3年~15年)-日銀の国債保有率(1年~3年&15年超)〕(%)

+誤差項

注)補正R2は0.854、***は1%有意、**は5%有意、*は10%有意であることを示す

第1項は定数項である。第2項は、グローバルの債券市場との連動性を示しており、スプレッドは、米20年国債金利と米10年国債金利の差分が1%拡大するとスプレッドが0.199%拡大することを意味している。

第3項は、日本のマクロ経済予想との関係を示しており、実質GDP成長率予想が1%上昇するとスプレッドが0.033%拡大することを意味している。ただし、係数は有意ではない。

第4項は、物価の安定目標の導入による時間軸効果を示すものである。2%と期待インフレ率の差が広がると、物価の安定目標の達成可能性が低くなり、イールドカーブに対して押し下げ効果が働くことが予想される。2%と期待インフレ率の差が1%広がるとスプレッドが0.200%縮小することを意味している。

第5項と第6項は、日本銀行による国債買入がスプレッドに与える影響を見ることを目的としている。日本銀行の全体に占める国債保有比率について、残存7年超の国債保有割合よりも残存1年以上7年未満の国債保有割合が1%上昇するとスプレッドが0.033%拡大し、残存1年以上3年未満と残存15年超の国債保有割合よりも残存3年以上15年未満の国債保有割合が1%上昇すると0.005%拡大することを意味している。

上式による結果に基づいて、YCC導入後のスプレッドの動きについて要因分解した結果が図表1である。YCC導入後の2016年9月末から2017年9月末までで、スプレッドは0.071%拡大した。米20年国債金利と米10年国債金利が0.090%縮小したことでスプレッドの縮小方向に0.018%寄与しており、実質GDP成長率予想が0.132%上昇したことでスプレッドの拡大方向に0.004%寄与している。金融政策の観点では、期待インフレ率が0.325%上昇して時間軸効果による押し下げ効果が弱まったことで、スプレッドの拡大方向に0.065%寄与し、また日本銀行の国債買入が相対的に残存1年以上7年未満に偏ったことでスプレッドの拡大方向に0.087%寄与している。

スプレッドの動向を考える上で、米国債市場と日本銀行による国債買入の状況をモニタリングすることはYCC導入以前も重要であった。しかし、期待インフレ率のスプレッドに対する影響力の強まりはYCC導入後に生じた変化である。

実は、YCC導入まで物価の安定目標に関する時間軸効果の情報は10年国債金利に織り込まれていた。しかし、YCC導入後に10年国債金利がゼロ%近辺を狭いレンジで推移するようになり、物価の安定目標の達成可能性に関する情報を織り込まなくなったことで、当該金融政策の時間軸効果に関する情報が、超長期金利と10年国債金利のスプレッドに織り込まれるようになった(*4)。

日本銀行による金融緩和政策が出口へ移行するのか否かは、物価の安定目標である2%達成の可否が重要となるものと思われる。YCCが有効に作用して10年国債金利がゼロ%周辺を推移する状況が今後も継続する場合、物価の安定目標の達成が現実味を帯びてきたときに生じる期待インフレ率上昇に伴う影響は、10年国債金利ではなくスプレッドに現れることが予想される。超長期金利の動向を見る際には、期待インフレ率とスプレッドの関係にも注意を払っておきたい。

----------------------------------

(*1)ダミー変数を整理した後の結果を示している。

(*2)IMF WEOおける今後5年間予想の平均値

(*3)インフレスワップ市場における日本のブレークイーブンインフレ率:5年後5年間の平均値(Bloomberg)

(*4)詳しくは、「

金融政策の超長期国債金利への影響について考える-金融政策による超長期国債金利の押し下げ効果の測定

」を参照されたい。

----------------------------------

福本勇樹(ふくもと ゆうき)

ニッセイ基礎研究所 経済研究部

准主任研究員

【関連記事 ニッセイ基礎研究所より】

・

金融政策の超長期国債金利への影響について考える-金融政策による超長期国債金利の押し下げ効果の測定

・

金融政策の10年国債金利への影響を振り返る-金融政策による金利の押し下げ効果の測定

・

主成分分析の観点から見た日本国債金利と米国債金利の連動性-アベノミクス下のイールドカーブの変化を振り返る

・

今後の10年国債金利を考える

・

異次元の金融緩和で出回った資金はどこに行ったのか