約26年ぶりの高値を更新した2017年の日経平均株価。2018年はどのような展開になるのだろうか。大和証券チーフテクニカルアナリストの木野内栄治氏に聞いた。(聞き手:ZUU online編集部 菅野陽平)※インタビューは12月18日に行われました。

2018年度末にかけて日経平均3万円超えへ

——2018年の金融マーケットに関してはどのように考えていらっしゃいますか。

2018年だけではなく、2018年度末ぐらいまでのスパンで考えてみようと思います。2018年度末にかけて、日経平均が3万円を超える可能性もあり得ると考えています。

世界的にはヨーロッパもテーパリングを2018年1月から強める予定です。さらに、2018年度末ぐらいには、今のところ「ECBは利上げをするだろう」と見られていますが、アメリカの税制改正によって、世界の景気は一段と良くなると思うので、2018年中にもECBが利上げをしてもおかしくない状況になると思います。

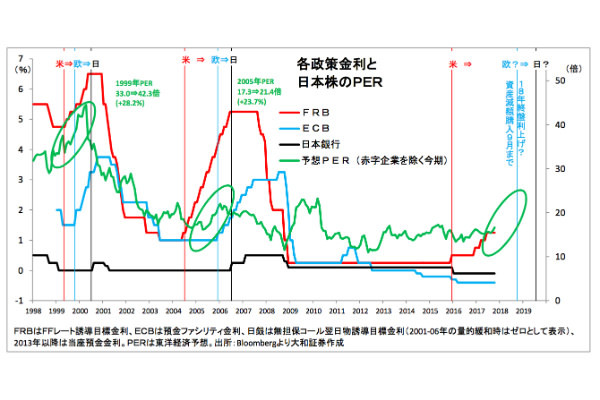

一方で、日銀による金融の引き締めはちょっと考えにくい状況です。このような状況は、実は過去を振り返ると何回かありまして、例えばアメリカも利上げを始めており、ECBも利上げを始める一方、日銀はまだ緩和を続けているというのが1999年でした。2005年も同じような状況でした。こういった2つのケースを見てみると、業績に対する株価の度合いであるPERが随分と上昇するという事が観察されています。具体的には25パーセント前後、PERが上がっています。仮に業績が横ばいでも、株価はそのぐらい上がる可能性が高いというのが2018年になります。

加えて、もちろん業績も良いと思います。最終的には、2桁前後の増益が期待できそうです。単純にこれらを足し合わせますと25パーセント+10パーセントで、日経平均は35パーセントほど上昇する可能性があります。現在の日経平均2万3,000円から35パーセント上昇しますと、大体3万1,000円ですから、2018年末から2018年度末にかけて、日経平均が3万円を超える可能性もあり得ると考えています。

別の言い方をしますと、アメリカもヨーロッパも金融の引き締めができるぐらい世界景気が良いということです。だけれども、日本では金融緩和を続けるので、金利は低水準に留まります。こうした状況下では、PERと呼ばれる業績に対する株価の割合は高くなる性質があるのです。

——日経平均3万円超えですか。

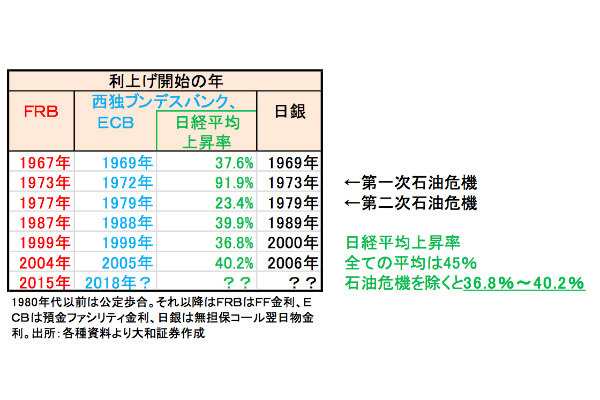

具体的に過去の事例を紹介しましょう。まず、下の表をご覧下さい。赤はアメリカが利上げをした年。水色はECBないしドイツのブンデスバンクが利上げをした年。黒は日銀が利上げをした年です。1回アメリカとヨーロッパがひっくり返っている年がありますけども、利上げの順番としては基本的にいつも「米→欧→日」なんですね。そして、世界金融危機後の今日もその順番通りに動いています。

ヨーロッパが利上げをした年の日経平均の上昇率が緑色で書いてあります。オイルショックで参考にならない2例を除けば、36.8〜40.2パーセントの上昇です。こうして見ると、アメリカやヨーロッパが利上げできるぐらい景気が良くて、日銀はまだ緩和している年において「35パーセント上昇」は、むしろ控えめかもしれません。

次に下のチャートをご覧下さい。1999年と2005年のPER上昇が書かれています。ひとつ目の山に、緑色でマルが付いている部分があります。これが1999年なのですが、日経平均の予想PERは33.0倍から42.3倍と28.2パーセント上昇しました。次の山は2005年ですが、こちらは17.3倍から21.4倍と23.7パーセント上昇しました。一番右の緑マルが今回です。1割ぐらいは業績がサポートしてくれて、PERで2割5分ぐらいサポートするとすれば、3割5分ぐらいの上昇は十分あり得るでしょうという事だと思います。

——この状況が変わる時期はいつ頃とお考えでしょうか?

消費税率の引き上げが2019年10月にはやってきますので、その辺りが一旦の目処だろうと思います。過去の検証をしますと、株価は、消費税率の引き上げの半年ぐらい前にピークアウトをすることが多いです。言い換えれば、消費税率引き上げにゴーサインを出す閣議決定が行われるタイミングです。

典型的なのが1997年の消費税率の引き上げなのですけども、1996年6月25日に消費税率の引き上げを了解する閣議を決定、その翌日に日経平均は天井をつけているんですね。1980年代にも消費税の導入がありましたけれども、ここでも「来年からやるよ」と閣議決定をしたら、そこから3ヶ月ぐらいは株が横ばいになってしまいました。バブル期にもかかわらずです。

おそらく2019年の春には消費税率の引き上げを了解する閣議決定をする事になると思うので、それ以降は少しスローダウンになるだろうと考えています。逆にそれまでの間は、消費税率引き上げを実行できるだけの経済状況を作っていく必要がありますから、経済政策も期待ができるという事だと思います。繰り返しますが、上記の理由から2019年の春、2018年度末に日経平均が3万円ぐらいになるという事が期待できるんじゃないかと思います。

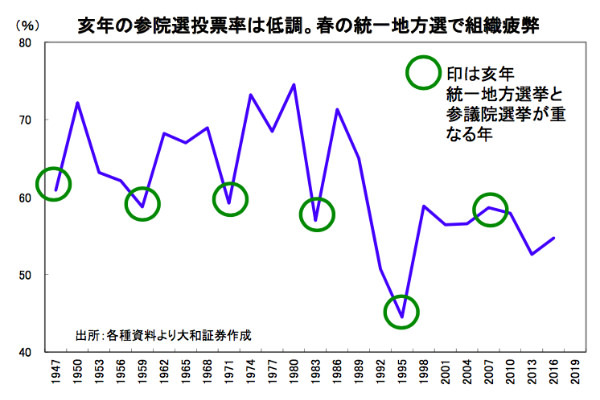

もう一つ申し上げると、消費税率の引き上げに加えて2019年というのは、4年に一度の統一地方選挙、3年に一度の参議院選挙が同じ年にやってくるっていう「亥年選挙」と言われる年です。この亥年選挙では、地方の組織がもう春の統一地方選挙で疲弊してしまい、夏の参議院選挙に向けては、お願い疲れでしょうか、上記のグラフのように、投票率がずいぶん下がるなんていう事がよくあるのです。こう考えると、2019年は、参議院選挙に若干の不安が残ります。

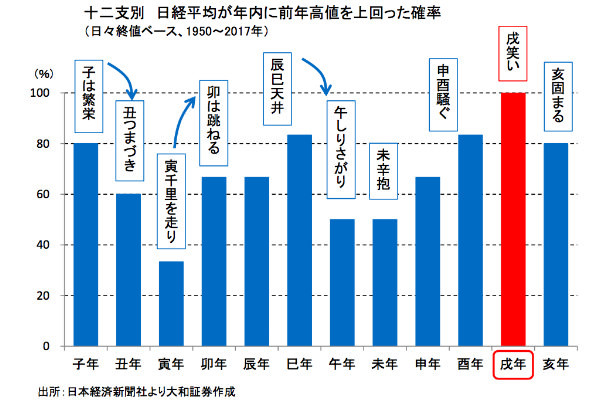

この様に2019年には2つの大きな選挙があるため、それらに向けて経済政策が全開になりやすいでしょう。上記のグラフをご覧下さい。亥年の前の戌(いぬ)年は、つまり2018年のことですが、過去を見ますと、日経平均は必ず前年の高値を抜けています。他には、そのような年がないので、大変珍しい年回りです。相場格言には「戌笑い」と言います。2018年も格言通り、投資家が笑えるような年回りになると思っています。

——それでは「2018年強気の資産」は株式でしょうか?

そうですね。株が中心になると思います。ただ、PERが上昇するっていうのは、株価の上昇相場の最終場面でもある可能性も考えないといけません。ですので、どこかで利益確定もしなきゃいけない年だという事だとも思います。

もちろんアメリカの株式市場もいいと思います。法人減税も決まりましたし、アメリカの利上げが進むことも考えれば、ドル高も期待できるので、アメリカの株式を選択肢に入れても良いと思います。

リスクは中国経済 ビットコインにも注意

——2018年のリスクはどのようにお考えでしょうか?

中国経済です。中国は共産党大会が終わりましたので、オールドエコノミーをサポートする必要はもう無いのですね。むしろ不良債権処理を進めたいはずですので、分野によってはクラッシュ的なことが発生する場面もあるかもしれないです。またアメリカが金利を上げると中国も上げなきゃいけないとか、アメリカがお金をアメリカに持って帰りやすい政策を実行しますので、中国からお金が逃げ出しやすいですね。 そうすると金利を上げておかなきゃいけないのですけれども、中国のボンドマーケットはプッタブル債券と言って、プットオプションが付いているボンドが多いんです。金利が上がって債券価格が下がったら、債券の保有者が「元の値段で買い戻せ」と発行体に言うことが可能です。発行体は買い戻すと手元のお金が無くなっちゃいますから、改めて債券を発行するわけですが、金利が上昇していたら当然、高い金利で発行し直さなきゃいけないのです。

変動金利で借りているようなものでして、中国の債券発行企業は金利上昇に脆弱なんですね。2018年は米国を中心に緩やかに金利を上げていく可能性が高いですから、中国は少し脆弱だという事は覚えておかなきゃいけないと思います。

——地政学リスクについてはどのようにお考えでしょうか?

北朝鮮については問題です。これが大きな事になれば当然、日本も無傷ではいられないと思います。特に2018年3月にロシアの大統領選挙が終わります。大統領選挙が終わるまでは、プーチンさんとしても国民ウケがしない行動は、なかなかできないです。だから思い切った行動はできないでしょうし、海外諸国としてもプーチンさんの協力を得ようと思ったら、選挙までは事を荒立てないっていう事になるのじゃないかと思います。

選挙が終わるまでは冬ですから、北朝鮮への経済制裁が一番効きやすい時期だと思います。一方で、春を越えたら作物も取れるようになるでしょうから、経済政策が効きにくくなってしまいますし、プーチンさんも選挙が終わったという事で、新たな展開があるかもしれないですね。春以降は注意しておかないといけません。

——ビットコインについてどのようにお考えでしょうか?

ビットコインに関しては、ちょっと年明けが心配だと見ています。私はマーケットアナリストなので、「仕手株」と呼ばれる需給だけで動く株式の分析をすることもあるのですが、13週移動平均線をよく使います。そこから大体100パーセントぐらい乖離すると仕手株はピークアウトする事が多いです。まさに今、ビットコインは13週移動平均線から100パーセントほど乖離しているんですね。

さらに、税制改革で2018年から、アメリカの所得税が押しなべて下がります。言い換えれば、2017年中に利益確定すると税金上不利なので、2018年になってから利益確定しようと思っている人が多いはずです。アメリカ人がどれだけビットコインをトレードしているかという問題はありますが、2018年になるとビットコインに限らず、高騰していた資産は、一旦売りに押されるという可能性はあります。

2018年も押し目は来るはず

——木野内さんはテクニカル分析の専門家でいらっしゃいますが、個人投資家が日経平均を買いにいくときに、どのようなテクニカル指標を見れば良いでしょうか?

オシレーター系であれば何でも良いと思いますが、中でも騰落レシオが一番使いやすいのではないか思います。騰落レシオが80パーセントぐらいまで落ちれば買い、120パーセントぐらいまでいったら利益確定する。単純な事なんですけども、このような作業を丁寧に繰り返す事が、資産を守る事に繋がると思います。

——2018年も買い場はあるでしょうか?

多分あると思いますよ。特に年初にあると思います。先ほど申し上げたように、アメリカは税金が安くなるので「年またいでから利食った方がいいだろう」という人は出てくるはずなのです。過去の減税が実施された年初って、結構アメリカ株は下がった事が多いのです。

またレパトリ減税の影響も有り得ます。現在、海外の利益をアメリカに持って帰ってくると税金35パーセントかかるのですが、2018年からは15.5パーセントで済む予定です。という事で、よっぽどの事情がない限り、年内レパトリする人はもう居ないのですね。従って、年内のアメリカの企業によるドル買いはあまり期待ができません。

過去のレパトリ優遇策を実施した場面を見ても年末年始は通貨安になるケースが多いです。そういう過去の事例を鑑みると、今回も1月の中旬ぐらいまではドル安が続いてもおかしくないと感じています。

設備投資の優遇も今回決まる予定です。2017年9月末以降の設備投資は加速度償却の適用になるのですけれども、本当にその制度が始まるのかよく分からなかったので、企業経営者が、設備投資を多少先送りにしている可能性が高いです。耐久財受注などの経済指標に一旦悪い数字が出てしまうことも考えられます。

ここから2018年1月の半ばぐらいまでの間に、1回マーケットは下がるだろうと見ています。ただ、その押し目は買い場とも考えています。

——2018年の日本株について、強気のセクターと、弱気のセクターはありますか?

強気と考えているのは電機と銀行。もう少し細かいところで言うと、産業用ロボットなんかはまだ強気で考えていいと思いますし、電機の中に入りますが半導体、半導体製造装置なんかも強気で考えていいと思います。

銀行のところは、アメリカが銀行規制の緩和をしていくという事になっているので、業界としてポジティブ材料です。また、2018年の日本の春闘は結構強いだろうと思います。政府も3パーセントの賃上げを要請していますし、連合も4パーセントと言っています。企業側も業績自体は良いですし、減税にもなるので、満額回答かは分かりませんが、ある程度応えてあげる決着になると思います。

春闘が強いと、国内のマクロ経済が強くなる可能性が高まります。金利が強ばり、銀行株が上がるという現状は、春闘が強かった2015年にも見受けられましたので、同じような展開になる可能性があります。一方、弱気で考えたいなと思っているのは、薬品とか食品、通信と自動車などですね。いわゆるディフェンシブ銘柄が中心です。

——アベノミクス、黒田日銀にはどのような印象をお持ちでしょうか?

大変僭越ながら「とても良くやっている」と思っています。今まで一般的に「成長戦略が足りない」と言われる事が多かったと思うのですが、これ、やりようが無かったんですよ。成長戦略というのは、基本的には企業がやるものですからね。ただ、企業がやるにあたって、景気が良くないと、研究開発とか設備投資を進めることができませんでした。それを後押ししようと政府は減税策や財政政策を進めています。これは企業に設備投資をさせるという意味では良かったと思います。

また今日は人手不足と言われています。普通は人手不足になったら「そろそろ利上げをしていこう」という話になるのですが、今回は「人手不足になっても利上げをしない」といった趣旨の発言を日銀幹部が繰り返しています。その事によって、人手不足に対応するための設備投資や研究開発が出始めています。これは高圧経済政策という呼び方をするのですけれども、最終的には日本の成長力を高める事になります。結局、成長戦略をやっているっていう事なのですね。あまりそういう評価されていないかもしれないですが、個人的には、かなり良い経路に持ってきたと見ています。今後も長く緩和が続くと思います。

——最後に、読者の方へメッセージをお願い致します。

ZUU onlineの読者の多くは資産形成層の方と伺っています。良い資産形成の方法はズバリ「頑張って働く事」です。頑張って働くか、働かないかで資産形成の結果は全然違います。たとえば、資産運用で年間100万円毎年儲かるって結構大変ですよね。

でも頑張って働けば、年収は100万円ぐらい変わることもあります。多くの人にとって、人生の中で最も確実にお金をゲットする方法は「よく働く」という事しか無いです。そして、よく働くためには、自分の中で社会的意義を考える必要があると思います。たとえば「おいしいものを食べたいから一生懸命働くのだ」というモチベーションは、おいしいものを食べたら終わっちゃうわけじゃないですか。

その一方、社会的な意義や価値観を持って働くっていうのは、なかなか達成しないと思います。だけれども、やりがいはあると思います。一生懸命働けて、結果的には、会社のためにも、自分のためにもなる。その事が本当に社会を良くするのだと思います。アダム・スミスが言う「神の見えざる手」ではないですが、経済全体やマーケットにおいても、一人一人が一生懸命働くことが世界を良くしていくのだと思います。

自身の労働収入を確保、向上させつつ、お金にも働いてもらう仕組みを少しずつ作ると良いと思います。2018年からは、一生懸命働いて得たお金を少しずつドルコスト平均法で運用していく「つみたてNISA」が始まります。運用益が非課税なので、資産形成の大きな助けになるはずです。増えた賃金をつみたてNISAに回す検討されたら良いと思います。

木野内 栄治(きのうち・えいじ)

1988年に大和証券に入社。以来一貫して市場分析業務に従事。各種アナリストランキングにおいて、2003年から15年連続となる直近まで、市場分析部門などで第1位を獲得。平成24年度東洋経済新報社高橋亀吉記念賞優秀賞受賞。日経ヴェリタス紙、ロイター日本語サイトでコラム執筆。景気循環学会の理事も務める。