ある程度不動産経営が軌道に乗り、さらに自分の年齢が上がってくると頭に浮かぶのは相続税の問題です。せっかく資産を増やしても、「配偶者や子ども・孫などの納税負担につながるようなことはなるべく避けたい」と誰でも考えるところでしょう。しかし、特に会社員にとって相続税の知識は、所得税や住民税以上に縁遠く感じられるかもしれません。

そこで、今回は相続税の基本から不動産投資との関連にいたるまでを解説します。一般論的な知識だけではなく、不動産を活用した相続税の節税スキームについても見ていきましょう。

相続税の税率構造と基礎控除額

まずは基本的な知識として、相続税の基礎控除額や税率について解説します。 相続税には基礎控除額が認められています。基礎控除額は、3,000万円+600万円×法定相続人数で計算されます。法定相続人とは、民法で定められた相続人のことです。法定相続人が3人いれば、基礎控除額は4,800万円(3,000万円+600万円×3人)となります。相続財産の価格が4,800万円以下であれば、相続税はかかりません。

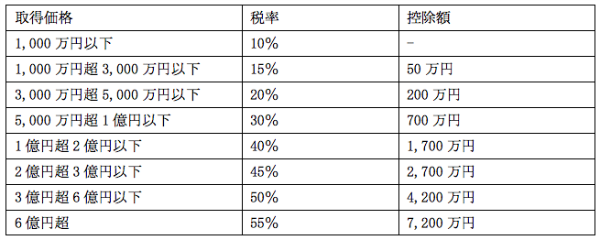

また、相続税は所得税と同じように累進課税です。以下の表の通り、相続財産の取得価格に応じて最大55%まで税率がアップします。

たとえば、基礎控除額を超えた部分で1,500万円の財産を相続したとすると、相続税額は175万円(1,500万円×15%-50万円)となるわけです。

以上を踏まえたうえで、相続税の計算手順は以下の通りとなります。

1.相続財産の総額を計算する

2.相続財産の総額から、基礎控除額を引く

3.この金額を法定相続分に分割し、それぞれの相続税率を掛ける

4.相続人全員の相続税額を合計する

5.相続税額を、それぞれの相続財産割合で分割する

仮に9,000万円の相続財産を、妻1人と子ども2人で法定相続分に沿って相続するケースを考えてみましょう。基礎控除額は4,800万円ですから、課税対象は4,200万円(9,000万円-4,800万円)です。配偶者と子どもが相続人となるとき、法定相続分は配偶者が2分の1、子ども1人当たり4分の1(2人合わせて2分の1)を相続します。そのため、妻の法定相続分は2,100万円、子どもの法定相続分は1,050万円です。

そして、先に挙げた税率構造の表に合わせて計算すると、妻の相続税額は265万円(2,100万円×15%-50万円)、子どもの相続税額は107万5,000円(1,050万円×15%-50万円)になります。

ただし、配偶者には法定相続分ないし1億6,000万円まで相続税の税額軽減措置が存在するため、妻は265万円を支払う義務を負いません。結論としては、2人の子どもだけが107万5,000円ずつ相続税を支払うことになります。

相続時精算課税制度と投資用不動産で相続税を節税

不動産投資における相続税の節税方法として、「相続時精算課税制度」という特例を活用する方法があります。これは、1人当たり累計で2,500万円まで贈与税なしに生前贈与できるという仕組みです。相続税回避のために生前贈与を濫用されると税収に影響するため、生前贈与分にも課税するための贈与税があるわけですが、相続時精算課税制度を活用すれば贈与税・相続税を部分的に回避できるようになります。ただし、相続時精算課税制度を活用し生前贈与した財産は被相続人が亡くなった時の相続で相続財産に加えて計算することになります。

たとえば、5,000万円の価値を持ち毎年500万円の家賃収入を生む不動産を、子ども2人に相続する事例を考えてみます。被相続人(親)が20年後に亡くなるとすると、相続財産は1億5,000万円(不動産価格5,000万円+年間収益500万円×20年)となります。(相続税の説明のため資産価値、家賃収入は一定と仮定して説明します)

しかし、この不動産を相続時精算課税制度で子どもたちに贈与すると、まず贈与額は2,500万円ずつなので贈与税がかかりません。その後の家賃収入も子どもたちの収入となりますので、20年後に被相続人(親)が亡くなったときの相続税課税価格は5,000万円だけです。不動産を持ち続けた場合と比べると、大きな差がつくことがわかります。

つまり、収益性のある不動産を生前贈与することで、家賃収入を相続税の対象から除外することができます。結果として、死亡時の相続財産価格を抑える効果が期待できるのです。

今さら聞けない路線価と固定資産税評価額

不動産の相続税額に大きく影響するのが土地の価格です。しかし、ひとえに土地の価格といっても、そこには4種類の価格が存在しています。それが、「公示価格」「路線価(相続税評価額)」「固定資産税評価額」「実勢価格」です。公示価格は、国土交通省の土地鑑定委員会が決める不動産取引の参考価格です。毎年1月1日時点の更地価格を公表することで、一般の土地取引の指標を与えることを意図しています。

路線価は、「相続税評価額」の名の通り相続税や贈与税の課税基準となる土地の価格です。公示価格の80%を目安に決定されています。毎年7月1日に国税庁から発表されます。固定資産税評価額は、固定資産税や登録免許税などの税金の基準となる評価額で、公示価格の70%を目安に決定されています。実勢価格は、不動産取引が実際に成立したときの価格のことです。

このうち相続税に関係の深いのが、路線価と固定資産税評価額です。路線価は土地価格の評価の際に使われ、固定資産税評価額は建物の評価の際に使われます。前述の通り、それぞれの公示価格より低い数字です。つまり、現金で土地や建物を購入すると相続税評価額が下がり、節税につながります。

投資用不動産の借家権割合

路線価や固定資産税評価額によって相続税評価額が下がるのに加えて、建物に対する「借家権」と土地に対する「借地権」を勘案することで、さらに評価額を引き下げられます。まず、借家権とは、建物を賃貸にだすと、物件に対する借り主の権利が認められて貸し主の権利が制限されるというものです。権利の制限が相続税評価額の際、割引となって形に表れるわけです。借家権は3割と考えるため、この分が割引額となります。

これに対して借地権は、土地に対する借り主の権利であり、やはり貸し主の権利が制限されることになります。借地権割合は30~90%程度となっており、地価に比例して高まる傾向にあります。まとめますと、借家権・借地権によって建物および土地の評価額が以下の通り割引になります。

・割引後の建物の評価額=建物の相続税評価額×0.7

・割引後の土地の評価額=土地の相続税評価額×(1-借地権割合×借家権割合)

このように、建物および土地に対する借り主の権利を勘案すると、さらに相続税評価額を低く見積もることができるようになるのです。

小規模宅地等の評価減特例で相続税評価額が減少

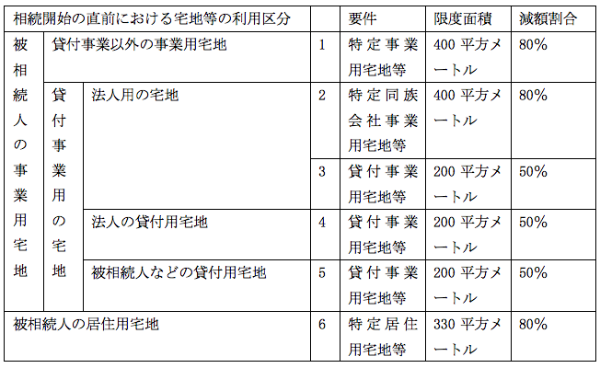

相続税には、さらに「小規模宅地等の評価減の特例」と呼ばれる税制優遇措置が設けられています。被相続人の相続した土地が条件に当てはまっていれば、ある面積までは相続税評価額を減額するというものです。以下の通り、条件は全部で6種類です。

このうち、不動産投資に関連するのは4~5に当たります。つまり、200平方メートルまでの相続税評価額が50%減額されるのです。

相続税評価額を4割減らす不動産投資の活用例

ここまで、相続税評価額が減額される評価の仕組みや特例をいくつかご紹介してきました。このうちの路線価・固定資産税評価額・借地権・借家権の計算方法を活用して、具体的に相続税評価額がどの程度、抑えられるのか事例を見てみましょう。仮に、ある資産家が相続時の基礎控除後の資産として現金を2億円保有していたとします。死後に現金のまま1人の法定相続人(子)へ相続したとすると、相続税は6,300万円(2億円×40%-1,700万円)となります。

しかし、この2億円で土地1億円・建物1億円の収益物件を購入したとします。土地の相続税評価額を考えると、固定資産税評価額が売買価格の7割、借家権が3割なので、4,900万円(1億円×0.7×(1-0.3))と算出可能です。次に建物の相続税評価額は、固定資産税評価額で評価されます。固定資産税評価額は時価の7割とされています。

借地権割合は地域によって異なりますが、今回は市街地の物件ということで6割と仮定します。この場合、建物の評価額は5,740万円{1億円×0.7×(1-0.6×0.3)}と算出できます。つまり、現金のときは2億円だったものが、不動産にしたことで1億0,640万円(4,900万円+5,740万円)にまで抑えられたことになります。相続税評価額が約4割減額されました。

さらにいうと、相続税は2,556万円(1億0, 640万円×40%-1,700万円)になる計算です。現金の場合は、相続税額6,300万円のはずでした。それを実に半分以下にまで節税できたのです。このように、不動産投資を活用することによる相続税の節税効果はかなり高いといえます。

更地を持っている場合は駐車場貸付でも相続税節税

土地を更地のまま所有しており、野ざらし状態にしている人も少なくありません。これでは、相続の際に評価額の軽減がなく高い相続税を相続人に強いる結果となるケースもあります。一般的には、収益物件を建築して家賃収入+節税効果を目指すのがおすすめです。土地に賃貸物件を建てれば相続税の評価減の適用を受けられるため、更地のままにしておくよりも評価額が下がります。

しかしながら、事情によって「物件を建てない」「建てられない」という人も中にはいるでしょう。ややマンション経営とはずれる方法ですが、こうした場合にはアスファルトを敷き詰めて駐車場にするという手があります。雑草や石ころばかりの青空駐車場ではなく、ちゃんと整備した駐車場にすることで、貸付事業用宅地とみなされ小規模宅地等の評価減の特例を受けられるのです。

ただし、もちろん相続税の評価減は適用されませんし、小規模宅地等の評価減の特例には面積の上限があるため節税効果は限定的なケースも増えます。特殊な事情や立地の問題がないのであれば、専門家の手を借りてマンションやアパートの経営を目指すのが相続税節税の観点からはおすすめといえるでしょう。

法人設立で財産の先渡し効果を狙う

不動産投資の規模が拡大していくと、不動産所有法人を設立するケースが多くなります。これは、一般的に所得分散による所得税の節税などの目的を持っていますが、所得税のみならず相続税の節税にもつながります。そもそも、所得税の節税になるのはなぜでしょうか。これは、物件から発生する家賃収入を個人ではなく法人のものとし、個人への報酬を役員報酬という形でコントロールすることが可能であるためです。

たとえば、家賃収入が1,000万円ある場合、これを個人のものにしてしまうと当然1,000万円に対する所得税がかかります。しかし、これを法人のものにして役員報酬を500万円とすれば、500万円の給与収入だけで済み、所得が抑制されるため、所得税の節税になるのです。また、所得税と住民税の合計の税率が最大55%であるのに対し、法人税の税率は20%前後と低く、この税率差が法人設立のメリットの一つとなります。

相続税の節税についてもスキームは同様です。相続人を役員として、家賃収入の一部を役員報酬として渡すことで、不動産所得を分散し相続財産を目減りさせる効果があります。相続人が1人の場合、家賃収入1,000万円のうち500万円を渡せば、被相続人に入るはずだった家賃収入=相続財産が減ります。財産を生前贈与するのと似たようなもので、先渡しの効果を享受できるわけです。

不動産投資のリスクを忘れずに

手持ちの現金でマンションを購入したり、所有する土地に建設したりすると相続税の節税になる可能性は高いです。しかし、融資を受けてマンション経営に乗り出すのはそれなりにリスクもあります。節税だけを目的にするのは、あまり得策とはいえないかもしれません。あくまで資産や収入の増加が第一目的であり、節税はそれに付随するメリットと考えた方がよいでしょう。

よくいわれるように、不動産には流動性リスクや災害リスクなどがあります。流動性リスクとは、現金化しづらいということです。株式や債券などの金融商品であれば、取引所が整備されているため購入相手を気にすることなく売却手続きを取ることができます。それに対し不動産は相対取引であり、売りに出しても購入者がいなければいつまでも売れません。現金が必要なときに都合よく現金化できないので、生活設計上問題となるリスクがあります。

また、火災や地震などの災害リスク、空室や家賃滞納による家賃収入変動のリスクなども忘れてはいけません。金融機関や取引所のような管理者がいるわけではないので、これらのリスクマネジメントはある程度自己責任で考える必要があります。相続税を初めとした節税メリットだけでなく、デメリットも踏まえたうえで投資判断を慎重に下すべきでしょう。

相続税節税だけを狙った不動産投資はリスキー?

相続税の節税メリットについて解説してきました。しかし、繰り返しになりますが不動産経営の本来の目的は長期的な収入の獲得にあります。不動産投資にはマネジメントやマーケティングなどを求められ、資産運用といってもさまざまな作業や意思決定が必要です。

節税だけを追い求めるのであれば、購入した不動産から利益が出なくてもよいという考え方になります。赤字になれば損益通算で所得税・住民税の節税になりますし、資産価値の下落によって相続税も抑制できるからです。しかし、節税のために資産を目減りさせるというのは、あまりおすすめできる考え方ではありません。

今回解説してきたような相続税の節税効果を踏まえつつ、継続的な利益が出るような不動産経営を行うのが正道といえます。豊富なノウハウや情報を有する不動産会社を効果的に活用し、資産の最大化をまずは目指しましょう。(提供:Incomepress)

【オススメ記事 Incomepress】

・不動産投資にローンはどう活用する?支払いを楽にする借り方とは

・お金の貯め方・殖やし方6ステップとは?ごまかさずに考えたいお金の話

・日本人が苦手な借金。良い借金、悪い借金の違いとは?

・あなたは大丈夫?なぜかお金が貯まらない人の習慣と対策

・改めて認識しよう!都市としての東京圏のポテンシャル