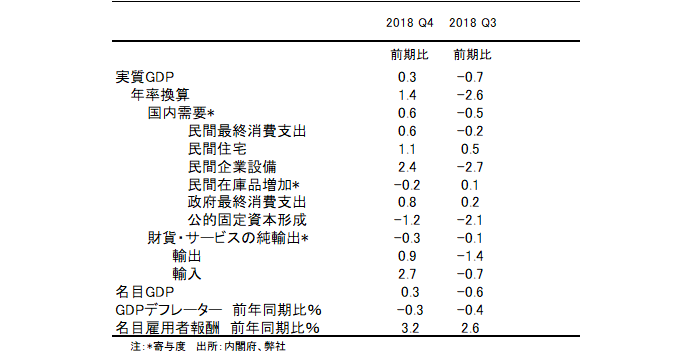

シンカー:10-12月期の実質GDPは前期比+0.3%(年率+1.4%)となった。豪雨・台風・洪水・地震・酷暑などの自然災害の影響で下押された7-9月期の同-0.7%(年率―2.6%)からリバウンドした。確かに、7-9月期の落ち込みと比較し、リバウンドは小さかったと解釈されるだろう。しかし、注目なのは内需の極めて強い姿だ。10-12月期の実質GDPの前期比寄与度では、外需の-0.3%の弱さに対して、内需は+0.6%と強く、内需主導の成長でデフレ脱却に向かっている形が鮮明となっている。特に、実質輸入が前期比+2.7%と極めて強く、国内生産ではまかなえなかった内需の拡大に対応したものだろう。供給能力増強のための設備投資の更なる拡大につながるだろう。バブル崩壊とデフレ陥落後、実質設備投資のGDP比率がはじめて持続的に+16%(10-12月期は16.4%)の天井を打ち破ったことは、これまで弱かった企業の成長期待の構造的な上触れを意味する。原油価格の下落を含め交易条件の改善、そして特殊要因を含め消費者物価の上昇が弱いことは、実質所得の増加を通して、家計の消費の拡大を鮮明とするだろう。10-12月期の名目雇用者報酬は、冬のボーナスの増加などを背景に、前年同期比+3.2%と大きく増加している。しかし、実質GDP成長率と物価上昇率に加速感はまだない。日銀が長期金利の誘導目標引上げる必要条件は、展望レポートの経済・物価のリスクバランスの中立化だが、グローバルな経済・マーケット、そして経済政策の不透明感が強まっているため遅れるとみられる。景気・物価動向に不透明感が残る2020年に日銀が長期金利の誘導目標を引き上げることは難しくなってきたとみられる。引き上げは、安倍首相が自民党総裁任期満了を控えてデフレ完全脱却を宣言するとみられる2021年半ばまで、これまでの予想の2020年から先送りとなる可能性がたかまっている。

10-12月期の実質GDPは前期比+0.3%(年率+1.4%)となった。豪雨・台風・洪水・地震・酷暑などの自然災害の影響で下押された7-9月期の同-0.7%(年率―2.6%)からリバウンドした。確かに、7-9月期の落ち込みと比較し、リバウンドは小さかったと解釈されるだろう。しかし、注目なのは内需の極めて強い姿だ。10-12月期の実質GDPの前期比寄与度では、外需の-0.3%の弱さに対して、内需は+0.6%と強く、内需主導の成長でデフレ脱却に向かっている形が鮮明となっている。

10-12月期の実質消費は前期比+0.6%となった。雇用・所得環境の改善と、冬のボーナスの増加など背景に、値下げによる販売を促進する動きもあり、年末商戦は好調であったとみられる。10月のタバコの増税前の駆け込み購入の反動を上回り、耐久消費財や旅行・外食を含むサービスに対する支出が増加したとみる。10-12月期の実質設備投資は同+2.4%となった。景気拡大にともなった能力増強、新たな需要を生み出そうとする研究開発、人手不足による省力化、都市再開発に関連した建設、遅れていた中小企業のIT・ソフトウェアなど、設備投資の拡大がみられる。IoT・AI・ロボティクス・ビッグデータなどの産業変化が進み、安価になってきたこともその動きを促進しているとみられる。10-12月期の実質政府消費と実質公共投資は同+0.8%と-1.2%となり、公的需要は実質GDPを+0.1%押し上げ、緊縮財政が成長を下押さなくなってきた。

内需の強さが最も表れたのは10-12月期の実質輸入が同+2.7%と極めて強いことだ。国内生産ではまかなえなかった内需の拡大に対応したものだろう。10-12月期の実質GDP前期比の実質民間在庫の寄与度は-0.1%となったことは、それでも内需の拡大に対応しきれなかったことを意味する。供給能力増強のための設備投資の更なる拡大につながるだろう。一方、10-12月期の実質輸出は前期比+0.9%と堅調であるが、7-9月期に自然災害による出荷が滞り同-1.4%と弱かった反動を考慮すれば、物足りない印象となった。日銀は「輸出は増加基調にある」と判断している。貿易紛争への懸念や不安定なマーケット環境がもたらすグローバルな景気減速の懸念が、日本企業の海外在庫増への警戒感につながったとみる。しかし、米国の経済ファンダメンタルズはまだ堅調であり、実質輸出の緩やかな増加は続くとみる。

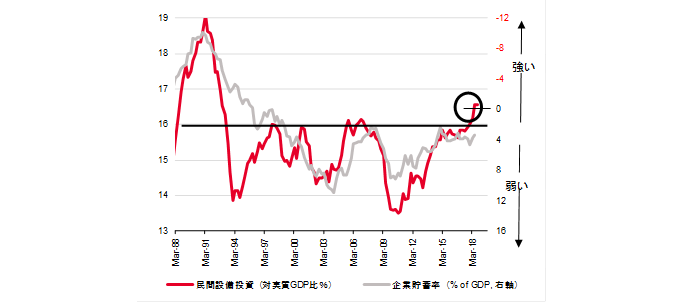

原油価格の下落を含め交易条件の改善、そして特殊要因を含め消費者物価の上昇が弱いことは、実質所得の増加を通して、家計の消費の拡大を鮮明とするだろう。10-12月期の名目雇用者報酬は、冬のボーナスの増加などを背景に、前年同期比+3.2%と大きく増加している。バブル崩壊とデフレ陥落後、実質設備投資のGDP比率がはじめて持続的に+16%の天井を打ち破ったこと(10-12月期は16.4%)は、これまで弱かった企業の成長期待の構造的な上触れを意味する。プライマリーバランスの黒字化目標を2020年度から2025年度へ先送りしたこと、災害の多発により公共投資に対する国民のコンセンサスが拡大に転じたことなどを背景に、財政政策は緩和していくことになるだろう。2018年の実質GDP成長率は+0.7%程度と、潜在成長率なみであるとみられるが、2019年は+1.3%程度へ上振れ、米国・中国経済の景気底割れがないということが前提であるが、デフレ完全脱却への動きが最加速していくことになるだろう。

しかし、実質GDP成長率と物価上昇率に加速感はまだない。日銀が長期金利の誘導目標引上げる必要条件は、展望レポートの経済・物価のリスクバランスの中立化だが、グローバルな経済・マーケット、そして経済政策の不透明感が強まっているため遅れるとみられる。特殊要因による下押しを経て、物価上昇率が需要超過と賃金上昇を背景に1%超へ緩やかに拡大していくのも2019年末からとなり遅れるだろう。信用サイクルを示す日銀短観中小企業貸出態度DIに大きな悪化はなく、超低金利政策の長期化で金融機関の体力消耗という副作用は今のところ大きくなっていない。日銀は長期金利の誘導目標の引き上げはマーケットの予想より余裕をもって行えると考えているようだ。景気・物価動向に不透明感が残る2020年に日銀が長期金利の誘導目標を引き上げることは難しくなってきたとみられる。引き上げは、安倍首相が自民党総裁任期満了を控えてデフレ完全脱却を宣言するとみられる2021年半ばまで、これまでの予想の2020年から先送りとなる可能性がたかまっている。まだ低い誘導目標とより強く上昇していくフェアバリューとの差は拡大を続け、金融政策は緩和的であり続ける。2%の物価目標達成が確認でき、短期金利の引き上げに踏み切るのは、かなり先の2022年となろう。

図)民間設備投資の対実質GDP比率と企業貯蓄率

表)GDPの結果

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司