みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

令和2年4月1日から適用が開始された「配偶者居住権(はいぐうしゃきょじゅうけん)」、聞き慣れない言葉ですが、これからの相続では無視できないとても重要な制度になります。

配偶者居住権とは、残された配偶者が被相続人の死亡時に住んでいた建物を亡くなるまで又は一定の期間、無償で使用することができる権利です。

今回はこの配偶者居住権が相続税の節税になるのかどうか、節税するための注意点について具体的な数字を使いながらわかりやすく解説します。

目次

配偶者居住権が相続税の節税になるか検証

具体例の確認に入る前に結論だけ言っておきます。

配偶者居住権を設定すれば二次相続の相続税は必ず節税になる。

ただし、小規模宅地の特例の適用関係によっては配偶者居住権を設定したことにより一次相続の相続税が増加する可能性がある。

すなわち、二次相続シミュレーションが必須

それでは、具体的な数字で確認していきましょう。

- 【具体例】

被相続人 父

相続人 配偶者、長男

相続財産

自宅土地 1億円(200㎡)

うち配偶者居住権に係る敷地利用権(以下「敷地利用権」)7,000万円

敷地所有権 3,000万円

自宅建物 1,000万円

うち配偶者居住権 600万円

建物所有権 400万円

現預金 1億円

配偶者の固有財産

現預金 2,000万円

一次相続から二次相続での財産の増減はないものする

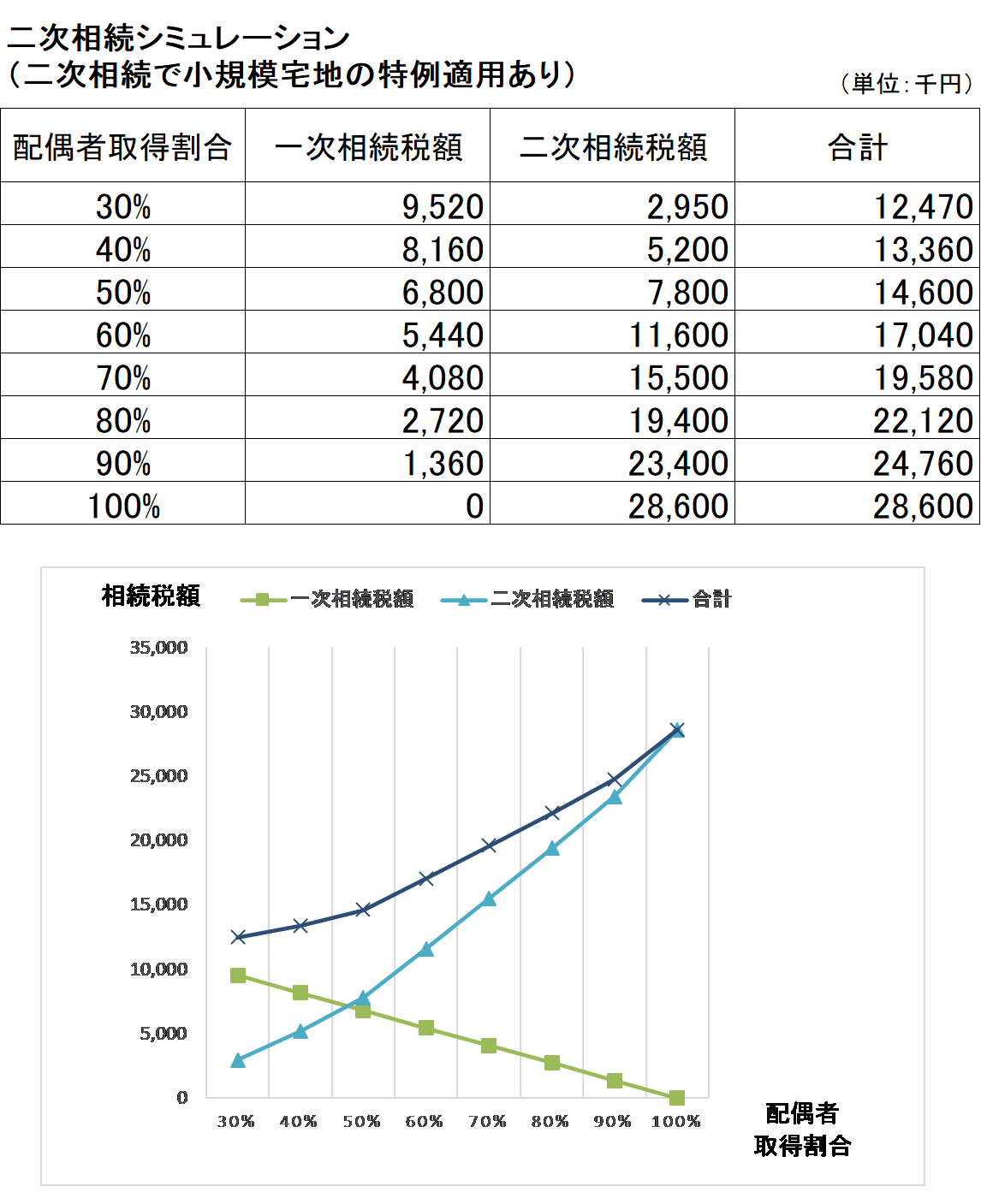

①配偶者居住権を設定しない場合(二次相続で小規模宅地の特例適用あり)

配偶者居住権を設定せずに、自宅土地建物の所有権を配偶者が相続した場合です。

配偶者は小規模宅地の特例の適用が可能ですので、相続税の課税価格は下記となります。

- 自宅土地1億円-小規模宅地の特例8,000万円+自宅建物1,000万円+現預金1億円=1億3,000万円

次に二次相続についてですが、配偶者から自宅土地を相続した長男が小規模宅地の特例を使えるケースです。

二次相続の相続税の課税価格は下記となります。

- 自宅土地1億円-小規模宅地の特例8,000万円+自宅建物1,000万円+配偶者固有財産の現預金2,000万円+父から配偶者が相続した現預金???(一次相続の配偶者取得割合によりけり)=???(下記表を参照)

二次相続で長男が小規模宅地の特例の適用ができるケースでは30%前後のときが一次相続と二次相続の相続税の合計額が最小となります。一次相続と二次相続の相続税の合計額は1,247万円となります。

なお、30%未満をシミュレーションに含めていない理由としては、前提として自宅土地建物は配偶者が取得することとしているためです。仮に自宅土地建物のみを配偶者が相続した場合でも配偶者取得割合は約23%((自宅土地2,000万円(小規模宅地の特例適用後)+自宅建物1,000万円)/課税価格合計1億3,000万円)になるため20%以下は検討を要しないのです。

②配偶者居住権を設定しない場合(二次相続で小規模宅地の特例適用なし)

上記①と同様、配偶者居住権を設定せずに、自宅土地建物の所有権を配偶者が相続した場合です。

配偶者は小規模宅地の特例の適用が可能ですので、相続税の課税価格は下記となります。

- 自宅土地1億円-小規模宅地の特例8,000万円+自宅建物1,000万円+現預金1億円=1億3,000万円

次に二次相続についてですが、①と異なり、配偶者から自宅土地を相続した長男が小規模宅地の特例を使えないケースです。

二次相続の相続税の課税価格は下記となります。

- 自宅土地1億円+自宅建物1,000万円+配偶者固有財産の現預金2,000万円+父から配偶者が相続した現預金???(一次相続の配偶者取得割合によりけり)=???(下記表を参照)

二次相続で長男が小規模宅地の特例の適用ができるケースでも30%前後のときが一次相続と二次相続の相続税の合計額が最小となります。ただし、一次相続と二次相続の相続税の合計額は上記①より2,125万円増加し、3,372万円にも上ります。

なお、30%未満をシミュレーションに含めていない理由は、上記①と同様です。

③配偶者居住権を設定した場合(一次相続で長男の小規模宅地の特例適用あり)

上記①②と異なり、一次相続の遺産分割で配偶者居住権を設定した場合です。

配偶者は敷地利用権について小規模宅地の特例の適用が可能です。また、長男は敷地所有権について小規模宅地の特例の適用ができるケースです。

一次相続の相続税の課税価格は下記となります。

- 敷地利用権7,000万円-小規模宅地の特例5,600万円(配偶者適用分)+配偶者居住権600万円+敷地所有権3,000万円-小規模宅地の特例2,400万円(長男適用分)+建物所有権400万円+現預金1億円=1億3,000万円

結果として上記①②と課税価格は同じになります。

次に二次相続についてですが、①②と異なり、配偶者から相続する不動産はありません。配偶者居住権や敷地利用権は配偶者の死亡とともに消滅し、相続税の対象にはならないのです。この部分が二次相続の節税になると言われる所以です。したがって、二次相続について小規模宅地の特例の適用を検討することもありません。

二次相続の相続税の課税価格は下記となります。

- 配偶者固有財産の現預金2,000万円+父から配偶者が相続した現預金???(一次相続の配偶者取得割合によりけり)=???(下記表を参照)

配偶者居住権を設定し、一次相続で長男が取得した敷地所有権に小規模宅地の特例の適用ができるケースでは30%前後のときが一次相続と二次相続の相続税の合計額が最小となります。一次相続と二次相続の相続税の合計額は982万円となります。

なお、20%未満をシミュレーションに含めていない理由としては、前提として配偶者居住権と敷地利用権は配偶者が取得することとしているためです。仮に配偶者居住権と敷地利用権のみを配偶者が相続した場合でも配偶者取得割合は約15%(敷地利用権1,400万円(小規模宅地の特例適用後)+配偶者居住権600万円)/課税価格合計1億3,000万円)になるため10%以下は検討を要しないのです。

④配偶者居住権を設定した場合(一次相続で長男の小規模宅地の特例適用なし)

上記③と異なり、長男が取得した敷地所有権について小規模宅地の特例の適用ができないケースです。

一次相続の相続税の課税価格は下記となります。

- 敷地利用権7,000万円-小規模宅地の特例5,600万円(配偶者適用分)+配偶者居住権600万円+敷地所有権3,000万円+建物所有権400万円+現預金1億円=1億5,400万円

次に二次相続についてですが、上記③と同様です。

二次相続の相続税の課税価格は下記となります。

- 配偶者固有財産の現預金2,000万円+父から配偶者が相続した現預金???(一次相続の配偶者取得割合によりけり)=???(下記表を参照)

配偶者居住権を設定し、一次相続で長男が取得した敷地所有権に小規模宅地の特例の適用ができないケースでも30%前後のときが一次相続と二次相続の相続税の合計額が最小となります。ただし、一次相続と二次相続の相続税の合計額は上記③より493万円増加し、1,475万円にも上ります。

なお、20%未満をシミュレーションに含めていない理由は、上記③と同様です。

検証してみましょう

配偶者居住権の節税効果を検証する場合には、上記①と③のケースを比較します。

上記①の一次相続と二次相続の相続税合計の最小値は1,247万円でした。これに対し、配偶者居住権を設定した上記③の当該金額の最小値は982万円となりました。すなわち、配偶者居住権を設定したほうが265万円も相続税を節税できるのです。

次に、上記①と④の一次相続税額を比較してみてください。

比較するために、配偶者取得割合を法定相続分である50%のところを見てみます。

上記①の一次相続税額6,800万円、上記④の一次相続税額9,800万円

配偶者居住権を設定したほうが3,000万円も相続税額が増加してしまいます。

今回の具体例ではたまたま一次相続税額と二次相続税額の合計は配偶者居住権を設定したほうが有利になりましたが、配偶者の固有財産がもっと大きい場合や配偶者居住権の割合がもっと小さい場合など様々なケースが想定されます。

配偶者居住権を設定すれば必ず節税になるとは言い切れませんので必ず二次相続シミュレーションを実施した上で適切に判断しましょう。

配偶者居住権のリスク

配偶者居住権は相続税の節税だけ考えれば良いわけではありません。配偶者居住権にはリスクも存在します。

ここでは主なリスクを列挙しておきます。

□配偶者居住権の譲渡は禁止されていること

したがって、医療費、介護費、老人ホーム入居金等、配偶者に急な資金需要が生じたとしても原則として換金ができません。換金をする場合には居住不動産の所有者から対価を受けることしかできませんので居住不動産の所有者に原資がなければ急な資金需要に対応できません。

仮に配偶者居住権を換金を換金できた場合には、当該収入にかかる譲渡税の課税関係は下記の通りです。

●分離課税になるか総合課税になるか、配偶者居住権の取得日をどの時点と認定するのか等現時点で譲渡税の課税関係の詳細が国税庁から公表されていないため将来の税負担に不確定要素があること

(税務専門誌の国税当局への取材では、配偶者居住権及び敷地利用権⇒総合課税、居住建物所有権及び敷地所有権⇒分離課税になる見込みとのことらしいです。また、取得日も被相続人の取得日を引き継げることにする見込みらしいです。)

●配偶者と居住不動産の所有者の関係性によっては居住用財産を譲渡した場合の3,000万円の特別控除の特例等の適用ができない可能性があること

●配偶者に原資がある場合において、居住不動産の所有権を所有者から買い取り、その後第三者に居住不動産を売買する方法とするときは、3,000万円の特別控除の特例等の適用ができる可能性があること。ただし、配偶者の所有期間によっては短期譲渡となり、税率が高くなる可能性があること。

□配偶者が老人ホーム等に入居することとなったなどの状況の変化により建物の所有者との間の合意若しくは当該配偶者による配偶者居住権の放棄により消滅した場合又は建物所有者による消滅の意思表示により消滅した場合において、その居住不動産の所有者が、対価を支払わなかったとき、又は著しく低い価額の対価を支払ったときは、居住不動産の所有者に贈与税が課税される可能性があること。また、対価がある取引の場合には、配偶者において譲渡税が課税される可能性があること。他方、配偶者居住権が、配偶者の死亡若しくは存続期間の満了又は居住建物の焼失等による全部滅失等により消滅した場合には、その配偶者居住権や敷地利用権に係る贈与税や相続税の課税は生じないこと。

□配偶者居住権が設定されている居住不動産の費用の負担(固定資産税や通常の維持修繕費等)は配偶者が負担すべきこと。

□所有者の承諾なく配偶者居住権の目的となっている居住不動産の賃貸等をすることができないこと。仮に所有者の承諾を得て居住用不動産を賃貸した場合には、不動産所得の計算上、減価償却費等の必要経費に一部制限がかかる可能性があること。

□配偶者よりも居住不動産の所有者が先に亡くなった場合であっても配偶者居住権は消滅せずに所有者の相続人に配偶者居住権付の居住不動産の所有権が相続されること。

□居住不動産の所有権を取得した場合に比べ、一次相続における小規模宅地等の特例の適用額が減少する可能性があること

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回相談は無料ですので、ぜひ一度お問い合わせください。(提供:税理士法人トゥモローズ)