株式投資を始めるにあたって知っておきたいことは多々ありますが、その1つに株式に関するチャートの見方があります。チャートを活用することでさまざまな分析が行えるのです。今回は押さえておきたい基本的な株価チャートの紹介と、その見方についてお伝えします。

目次

そもそも株価チャートとは?

株式は、安値で購入して高値で売却できれば利益を得られます。理屈としてはシンプルですが、株価は日々値動きがあるためにそれほど単純ではありません。このように個別の株式について、いまが買いどきなのか売りどきなのかを判断する場合、活用したいのが株価チャートです。

今後の値動きを予想する「テクニカル分析」に使う

チャートとは、過去の株価の値動きや需給関係などをグラフ化して視覚的にわかりやすくしたものです。このチャートが示すグラフの形や数値などを分析して、今後の値動きを予想していくことを「チャート分析」と呼び、テクニカル分析とも呼ばれています。

チャートの種類はたくさんありますが、それぞれ個別の株式についてのさまざまな情報が確認できることはどれも同じです。チャート分析をすることによって株価が今後上がるのか下がるのか、また現在の株価は「天井圏」にあるのか「底値圏」にあるのかなど、売買のタイミングを見極めるための判断材料にすることができます。

企業の価値を分析する「ファンダメンタル分析」も知っておく

チャート分析は過去の株価の値動きなどの指標を活用して、今後株価がどのように動いていくのかを予想していく手法となります。それに対して「ファンダメンタル分析」と呼ばれている手法もあります。これは、個別の企業の業績や財務状況、その企業の業種や経済全体の状況などの情報を基に、その企業の価値を分析する手法となります。企業価値に対して現在の株価が割高なのか割安なのか、今後の成長が見込めるかなどを分析し、売買の判断材料としていきます。

株式の売買を行う際は、このようにチャート分析とファンダメンタル分析の両方を活用して、総合的に投資先を選ぶことができます。今回お伝えするチャート分析の基本を押さえた後は、ファンダメンタル分析についても身につけることで、より株式投資に対する知識が広がっていくでしょう。

21冊を紹介!成功するならマストバイ!

チャート分析で得られる3つのメリット

ではチャート分析ができるようになると、今後の株式投資にどのような変化が起こるのでしょうか。ここでは考えられる3つのメリットをお伝えします。

チャート分析のメリット1:株価の動きを視覚的に捉えることができる

チャートが示す株価の動きを数字ではなく視覚的に捉えられるようになります。グラフなどを読み解く力や知識が備われば、個別の株式についての現在の状況や位置を判断でき、今後の値動きを予想することも可能となります。

チャート分析のメリット2:分析力が向上し売買の判断材料が増える

今後の値動きが予想できれば、いまが買いどきなのか売りどきなのか、または売買を行う時期ではないなど、株価に対する分析力が向上し、判断材料を増やすことができます。やみくもに売買を行っていては高値で購入をしてしまったり、まだ株価上昇の余地があったのに売却をしてしまったりなど、判断を誤ってしまうケースもあります。チャートを読み解く力を身につければこのようなリスクも軽減できます。

チャート分析のメリット3:機械的に売買することも可能となる

株価の値動きを分析して今後の予想ができるようになれば、過去の経験則に当てはめて株価の動きが判断でき、機械的に売買することも可能となります。前述の通り、ファンダメンタル分析は重要な分析手法となりますが、これまでの株価の値動きを基に今後の見通しを判断することで、財務指標や経済状況を分析せずとも売買を行うこともできます。

このようにチャート分析ができるようになると、いままで見えなかった株価の動きなどが把握できるようになります。そして今後の売買のタイミングが広がり、利益を得るチャンスも増えることになります。

チャート分析ができないときの3つのデメリット

チャート分析ができるようになることで、主に以上のようなメリットを得ることが可能となります。言い換えれば、チャート分析ができないままで起きるデメリットが存在するということです。こちらについても考えられる点を3つお伝えします。

チャート分析ができないデメリット1:株価のトレンドが見極められない

チャート分析ができないと、個別の株式について上昇傾向にあるのか下落傾向にあるのか、株価が高値圏にあるのか安値圏にあるのかなど、株価のトレンドを見極めることができません。

結果、すでに高値圏にある株式を購入したり、上昇傾向にある株式を手放してしまったりしてしまうほか、購入するタイミングでない株式に投資をしたり、本来得られるべき利益を得ることなく売却したりしてしまうことが考えられます。株式には上昇・下落の波がありますので、そのトレンドを見極めずに投資を行うと、ときには大きな損失を被ることになります。

チャート分析ができないデメリット2:売買のタイミングが判断できない

株価のトレンドが見極められないと、いつ株式を購入したらよいのか、購入した株式の売りどきはいつなのかが判断できません。判断材料がないまま売買を行っていては、株式投資で成果を上げる可能性は低くなってしまいます。その可能性を高めていくために、チャート分析で売買のタイミングを計っていくことが重要となります。

チャート分析ができないデメリット3:投資の機会を逃すことにも

売買のタイミングが判断できないと、本来投資すべき株式に投資できないことにも繋がり、投資の機会や利益を逃してしまうかもしれません。直接的な損失はありませんが、大きな機会を失っている可能性もあります。

しかしチャート分析を行うことで、さまざまなデメリットの回避にもつながっていきます。できるだけ株式投資で成果を挙げられるよう、チャート分析の基本を押さえ、株価の動きを視覚的に捉えていくことを覚えていきましょう。

代表的な株価チャート「ローソク足」の見方を覚えよう

それでは実際に、どのような株価チャートがあるのかを確認していきましょう。まずは代表的な株価チャートである「ローソク足」についてお伝えします。ローソク足はグラフで表された形がローソクに似ていることから、その名称が付けられました。よく知られているチャートですので、一度は目にしたことがあるかもしれません。

ローソク足は、ある一定の期間の株価の動きを表したもので、「日足(ひあし)」は1日の株価の動き、「週足(しゅうあし)」は1週間の動き、「月足(つきあし)」は1ヵ月の動きを表します。そのため、日足は短期的、週足は中期的、月足は長期的な株価の動きの確認に便利です。

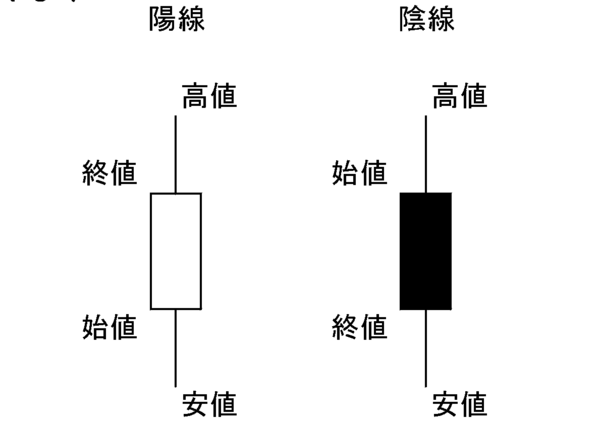

なおローソク足は次の4つの株価を基に作成されます。例えば日足の場合には、下記の4つがローソク足を構成する株価となります。

- 始値(はじめね):その日の最初に取引された株価

- 終値(おわりね):その日の最後に取引された株価

- 高値(たかね):その日に取引された株価で最も高い株価

- 安値(やすね):その日に取引された株価で最も安い株価

- 陽線(ようせん):始値より終値の株価のほうが高かった場合(白抜きのグラフ)

- 陰線(いんせん):始値より終値の株価のほうが低かった場合(黒塗りのグラフ)

ローソク足の基本形

ローソク足の白抜きと黒塗りの本体は始値と終値で構成され、その上下にある「上ひげ」「下ひげ」で、1日の株価の変動幅を表しています。毎日の株価の値動きをこのローソク足で表すと、一定期間の株価の動きを表したチャートができあがり、視覚的に株価を捉えることができます。ローソク足が右肩上がりで構成されていれば株価は上昇傾向に、反対に右肩下がりであれば下落傾向にあったと確認できます。

たとえば、チャートのある部分が白抜きの陽線で構成されている場合には、株価が上昇して1日が終わった日が多かったことがわかりますので、株価が上昇傾向にあった期間と判断できます。反対に黒塗りの陰線が目立つ期間があった場合には株価が下落傾向にあったということになります。

またローソク足の本体部分の長さは、相場の勢いを表している場合があります。長ければ長いほど勢いがあり、陽線の場合は上昇傾向が、陰線の場合は下落傾向が今後も続きやすいといった予測になります。

このように過去の株価の動きを視覚的に確認することで、今後の株価がどのように動くかを予測できるようになるということです。

・このようなローソク足が出た場合は?

さらにローソク足は特徴的な形を示すことがあり、その後の株価の動きを暗示や株価のトレンドの転換点を示す場合があります。次に、形に特徴のあるローソク足をいくつか紹介します。

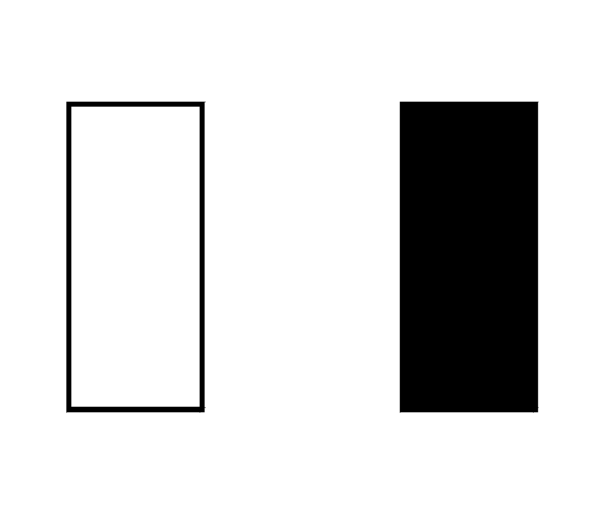

こちらはひげのないローソク足となります。陽線の場合は強い上昇傾向が、陰線の場合は強い下落傾向があると予測でき、このローソク足が出た後は一方に株価が動く可能性があります。

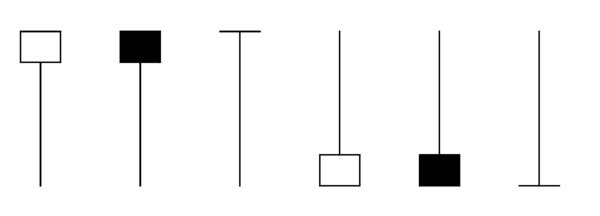

こちらは上ひげや下ひげが長い、または上ひげや下ひげだけでローソク足が構成されている形です。下ひげが長い場合、1日の株価の動きで考えると、取引開始から売り注文が出されて株価が下落していきましたが、取引終了に近づくにつれて買い注文が入り株価が戻った、という動きをしたことになります。

この形が株価の安値圏で出た場合には、今後の株価は上昇すると考えられ、買いのチャンスと捉えることができます。

反対に上ひげが長い場合には、取引開始から順調に買い注文が入り株価が値上がりしていきましたが、取引終了が近づくと株価が下がり、始値近辺や始値と同じ株価で取引が終了したことを表しています。株価上昇の勢いが弱まったと分析でき、株価の高値圏でこのローソク足が出た場合には売りのシグナルと捉えられます。

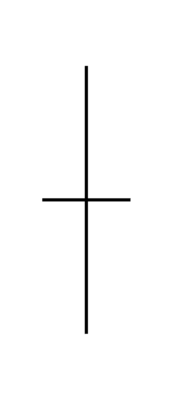

こちらは「同事線」「十字線」などと呼ばれている形で、始値と終値がほぼ同じであることを表しています。買いの勢いと売りの勢いが拮抗していることを表していますので、その後のどちらか強い勢いに株価が動く可能性があると考えられます。特に安値圏で出た場合にはその後の株価上昇、高値圏で出た場合には株価下落を示唆する場合がありますので、その後の株価のトレンドが変化する表れとも捉えられます。

このように、株価の動きを表すローソク足を時系列で視覚的に確認することで、その後の株価のトレンドを予測でき、売買のタイミングを判断する際の材料ともなるのです。さらに複数のローソク足を組み合わせて売買のシグナルを読み取ることもできますので、まずはローソク足の基本形をおさえたうえで、徐々にローソク足の分析に慣れていきましょう。

「移動平均線」で相場の流れを読む

ローソク足と並んで代表的なチャートに「移動平均線」があります。移動平均線は、一定期間の株価の終値の平均の推移を表したもので、その平均をつなぎ合わせた折れ線グラフで表されます。たとえば5日移動平均線であれば、当日と過去4営業日の株価の終値を合計して5で割ったものがその日の平均となります。この平均を営業日ごとに計算してつなぎ合わせることで、一定期間の株価のトレンドを確認できます。

前述のローソク足と合わせてチャートとして表示され、日足の場合には5日・25日・75日、週足の場合には13週・26週・52週、月足の場合には12ヵ月・24ヵ月・60ヵ月など、さまざまな期間の平均値が活用されています。

移動平均線もローソク足と同様に、右肩上がりであれば株価は上昇傾向に、右肩下がりであれば下落傾向にあると判断できます。また、短期的な平均のほうが実際の株価の動きにより近くなり、長期的な平均は短期的な平均よりも動きが緩やかになります。

この移動平均線の活用方法としては、主に次の2つがあります。1つはローソク足と合わせて活用する方法、もう1つは2つの移動平均線が交差するタイミングを活用する方法です。

移動平均線の活用法1:移動平均線とローソク足の乖離を確認する

移動平均線は過去の株価の平均的な動きを示しています。そのため、移動平均線がローソク足と大きく乖離している場合や、今後乖離していきそうな動きをしている場合には、株価がどちらか一方の方向に動き過ぎていると考えることができます。

例えばローソク足が移動平均線よりも上に乖離している場合は「買われ過ぎ」、下に乖離している場合は「売られ過ぎ」と判断され、株価が移動平均線近辺まで調整されることがあります。このように2つのチャートを確認することで売買のタイミングを判断することも可能です。

また、いままで移動平均線よりも下にある期間が長く続いていたローソク足が、移動平均線の上に突き抜けた場合には、株価の上昇シグナルと捉えることもできます。逆も同様で、長期間上にあったローソク足が移動平均線の下に突き抜けた場合には、その後の株価が下落する予兆と判断できます。このようにローソク足と移動平均線を合わせて活用することで、今後の株価の動きを予測できるようになるでしょう。

移動平均線の活用法2:移動平均線が交差するタイミングを売買のシグナルとする

株価が上昇傾向にあるときは、移動平均線も短期・中期・長期の順で上昇していき、下落傾向にあるときには短期・中期・長期の順で下落していきます。このような移動平均線の特性を活用して、売買シグナルのサインを読むことができます。これが「ゴールデンクロス」と「デッドクロス」です。

ゴールデンクロスとは、短期の移動平均線が長期の移動平均線を下から上へ突き抜けることを指し、株価のトレンドが上昇に転換したという判断材料となります。このゴールデンクロスが見られた場合には買いシグナルと読むことができます。たとえば、株価が安値圏で推移していて短期の移動平均線が長期の移動平均線を上回った場合、強い買いのサインと捉えることができます。

反対にデッドクロスは、短期の移動平均線が長期の移動平均線を上から下へ突き抜けることを指し、株価のトレンドが下落に転換したという判断材料となります。このデッドクロスが見られた場合には、売りシグナルと読むことができ、特に高値圏でデッドクロスが出た場合には、その後の株価の下落には注意が必要です。

このように移動平均線は、過去の株価のトレンドを表すだけでなく、ローソク足や複数の移動平均線と合わせて活用することで、売買の際の判断材料にすることができます。

ローソク足、移動平均線のほかに押さえておきたいチャートとは

ローソク足と移動平均線は、株価の動きなどを分析するうえで覚えておきたい基本的なチャートです。ほかに押さえておきたいチャートはいくつもありますが、その1つに「出来高」があります。基本的なチャート画面はローソク足、移動平均線、出来高の3つで構成されています。

出来高

出来高は、1日単位や時間帯別に約定した株式の数を表しています。出来高の数が多ければ多いほど頻繁に売買が行われていることになり、それだけ多くの人が注目しているといえます。いままで出来高がそれほど多くなかった銘柄が頻繁に売買された後は、その後の株価が大きく動く可能性もありますので、株価の推移などを確認すると共に、出来高にも注目して売買の判断材料とすることが重要です。

反対に上昇傾向にあった銘柄の出来高が急激に増加し、その後減少に転じたした場合は、多くの人が「株価が天井付近に近づいている」と考えているとも予測できるため、出来高の急激な変化には注意しておきましょう。

また、通常の出来高のほかに、価格帯別の出来高もチャートで確認できます。一定期間内に、どの価格帯での出来高が多かったのかを確認できるもので、多くの投資家がどの価格帯の株価を適正と考え売買をしたかが読み取れます。その価格帯を上回った場合には、さらなる株価上昇が見込めるため買いシグナル、下回った場合には、株価の下落が考えられるので売りシグナルと捉えられ、売買の判断材料にもなり得ます。

チャート分析を身につけて機会損失を防ぐ

今回お伝えしたように、株式のチャート分析を行うことによって、いままで見えなかった株価の動きを視覚的に捉えることができるようになり、今後の株価のトレンド予測が可能になります。

ローソク足では日々の株価の動きのほかに、その銘柄が今後どのようなトレンドを取る可能性があるのかを読み取ることもできます。移動平均線では短期的・長期的な株価の推移を確認できるとともに、ローソク足や複数の移動平均線を活用することで、その銘柄が示すシグナルを見逃すことなく売買することも可能となります。

この2つと最後にお伝えした出来高を把握することで、基本的なチャート分析を行うことができます。株式投資を行う際は、この3つのチャートの見方を押さえて基本を身につけた後に、さまざまなチャートの活用を検討してみるとよいでしょう。

チャートの見方を理解しないまま株式投資を行うことは、過去の動きを踏まえて今後を予測することなく売買することになるため「投機」となってしまう可能性もあります。できる限りの情報収集や分析を行ったうえで、株式投資にチャレンジしていきましょう。

1971年生まれ、東京都出身。FP事務所FP EYE代表。NPO法人日本相続士協会理事・相続士・AFP。相続税評価額算出のための土地評価・現況調査・測量や、遺産分割対策、生命保険の活用等、専門家とチームを組みクライアントへ相続対策のアドバイスを行っている。設計事務所勤務の経験を活かし土地評価のための図面作成も手掛ける。個人・法人顧客のコンサルティングを行うほか、セミナー講師・執筆等も行う実務家FPとして活動中。

【関連記事】

・【初心者向け】株式投資はいくらから儲かるもの?少額投資の3つの方法

・株式投資の情報はどうやって集める?おすすめのサイト・アプリ15選

・株式投資で成功するために欠かせない「セクター」の考え方とは?

・何%で売却する?株式を売るタイミングはこう決めよう!

・「投資を10万円ではじめたい!」何から始める?どんな投資先がある?