ソーシャルレンディングは、インターネット上で手軽に資金を集められる新しいファイナンス(資金調達)の仕組みである。最近ではSNSや雑誌等でもソーシャルレンディングという言葉を目にすることが多くなった。しかし、具体的な仕組みや特徴がわからないという人もいるだろう。ソーシャルレンディングの魅力と確認したいメリット、デメリットを解説する。

ソーシャルレンディングとは?

ソーシャルレンディングとは、投資者がソーシャルレンディング運営会社を通じて企業に融資できる、新しい仕組みの投資方法である。投資家は融資によって発生した利息のなかから、リターンとして分配金を得ることができる。はじめにソーシャルレンディングの概要と仕組みを見てみよう。

ソーシャルレンディングの概要

ソーシャルレンディングは2005年にイギリスのZOPAがマーケット型のサービスを開始したのが始まりとされる。日本では2008年にmaneoがオークション型のサービスを開始したのが最初である。ソーシャルレンディングの種類は、マーケット型、オークション型に加えて貸付・ファンド型の3つの方式がある。

マーケティング調査のMMD研究所が2018年に実施した「金融関連サービスに関する調査」によると、ソーシャルレンディングの認知度は、「利用経験がある」(2.0%)、「利用を検討している」(1.6%)、「認知している」(20.0%)を合わせて23.6%となっている。これは「ロボアド投資」21.6%と同じ程度の認知度だ。日本でサービスが開始された2008年から10年後でもおよそ4人に1人ほどの認知度しかなく、普及が立ち遅れていることが見てとれる。

市場規模はどうだろうか。日本でのソーシャルレンディング(融資型クラウドファンディング)の市場規模は一般社団法人日本クラウドファンディング協会の調べによると、2020年で1,125億円となっている。同じ調査で購入型クラウドファンディングの市場規模が501億円であることから、融資型であるソーシャルレンディングのほうが市場規模は大きいことがわかる。

調査の方法はソーシャルレンディングを扱っている主要な事業者の公式サイトで公表されている全案件の金額を合計したものである。全事業者を合わせた市場規模ではないので、およその目安として考えたい。

上記のようにソーシャルレンディングは、クラウドファンディングの一種として語られる場合もあるが、両者には明確な違いがある。ソーシャルレンディングは、運営会社に貸し付けた資金に対して分配金が支払われる金融商品であるとも言える。一方のクラウドファンディングの対価は、融資先企業のプロジェクトによって制作された物品などになることが多い(購入型クラウドファンディングの場合)。

ソーシャルレンディングは最低1万円から投資が可能である。また、運用期間は3カ月から1年程度と比較的短期間のファンドが多い。上場企業に比べると貸付先の知名度が低く、長期間の運用に不安があるかもしれない。ソーシャルレンディングへの投資が初めてであれば、数万円を短期間運用して実際に分配金を得られることが確認できてから、徐々に投資先を増やしていくのがよいだろう。

ソーシャルレンディングの仕組み

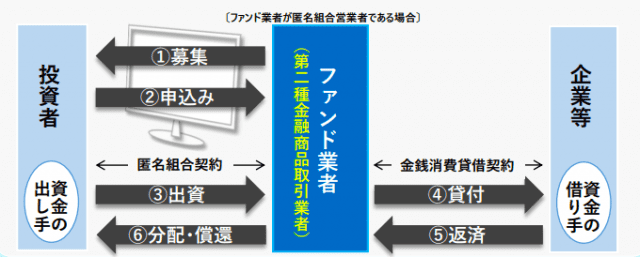

ソーシャルレンディングは、下図のような仕組みで運用される(出典:金融庁「ソーシャルレンディング」資料)。

ファンド業者(ソーシャルレンディング運営会社)がインターネットでプロジェクトへの投資募集を行う。投資者(資金の出し手)がファンドに申し込み、匿名組合契約を結んで出資する。ファンド業者は融資を希望する企業(資金の借り手)と金銭消費貸借契約を結び、貸し付けを行う。その後、企業はファンド業者に借りた資金を返済、ファンド業者は投資者に分配、償還を行うという仕組みである。

ソーシャルレンディングにおける資金の借り手(企業)側のメリットは、少額の融資でも受けられることである。銀行の(融資)審査には厳格なルールがあり、設立して間もない会社や、希望する融資額が少なすぎるなどの条件によっては審査に通らない場合がある。ソーシャルレンディングならプロジェクトに賛同する投資家が出資を決めれば融資が成立するので、金融機関の融資審査ルールに縛られずに資金調達できるのが大きなメリットだ。

デメリットとしては、貸付金利が高いことである。ソーシャルレンディングでは投資者に3.0%~7.0%程度の利息を支払うことが多いため、必然的に金利は銀行からの融資よりも高くなる。企業にとっては審査が通りやすいのはメリットだが、その分高い金利を支払うことになるのがデメリットといえる。

ソーシャルレンディングのメリット

ここからはソーシャルレンディングに投資する側のメリットを見てみよう。

利回りが高いことが多い

ソーシャルレンディングの投資側のメリットは、銀行預金にはない高い利回りを得られることだ。

たとえば、CAMPFIRE Ownersが公式サイトで公表している実績利回りは3.0%~7.0%である。銀行のスーパー定期預金の金利は0.002%(三菱UFJ銀行、2022年10月26日現在の場合)で、1,000万円を1年預けた場合の利息は200円だ。超低金利が続く現在は、定期預金で資産運用するメリットはほとんどなくなっている。対してソーシャルレンディングで3.0%の利回りを確保できた場合の1年間の利息は、(投資額1,000万円に対し)30万円である。

東証プライム上場全銘柄の平均配当利回りが2.25%(前期基準)であることから、株式配当と比べてもソーシャルレンディングの利回りは高い水準といってよいだろう。しかも値動きがないので、満期償還が来れば募集時の想定利回りを得ることができ、資金計画を立てやすいメリットがある。

ただし、ソーシャルレンディングは原則として募集時に表示される想定利回り以上に配当されることはない。運用成績が想定以上だったとしても、株式配当のように上方修正されることはない点を心得て投資する必要がある。

チェックの手間がかからない

株式やFXと比べて手間をかけずに投資できるのもメリットだと考えられる。株式やFXなどに投資をする場合、投資したい企業の情報を集めたり、為替相場の動向をチェックしたりするなど、日々投資に割く時間が必要になる。今はスマホで手軽に値動きをチェックできる時代だ。会社の昼休みに値動きをチェックし、持ち株が急落した場合、午後の仕事に対するモチベーションに影響する恐れもある。

ソーシャルレンディングには株式やFXのような値動きはないので、心理的な意味で仕事に影響することもなく、一度投資をすれば満期になるまでチェックの手間がかからない。仕事や家事に忙しいサラリーマン、主婦のほか、投資初心者に向いている投資といえる。

ソーシャルレンディングのデメリット/リスクとは?

ソーシャルレンディングへの応募にはリスクが存在することを知っておく必要がある。ソーシャルレンディングのリスクと、利用する際に注意すべきことを紹介する。

信用リスクの高い企業が含まれている可能性がある

ソーシャルレンディングには、募集案件が玉石混交というリスクがある。融資先は上場企業からベンチャー企業までいろいろあるため、信用リスクが伴う融資先が含まれている可能性を完全に排除することはできない。貸付先の属性や貸付条件をよく見極めたうえで投資することが大事だ。

ソーシャルレンディングで融資を受けやすいシード期のベンチャー企業は、上場企業と比較すると財務基盤が弱い場合が多いので、業績悪化による返済遅延がないとはいえない。ソーシャルレンディング運営会社が融資先企業と担保や連帯保証人の契約を結んでいる場合もあるので、事前に確認しておくとよいだろう。

投資先の信頼度を判断しにくい

ソーシャルレンディングを利用する際は、投資先の情報が限られているため、信用できる投資先かどうかの判断が難しいことにも注意が必要だ。したがって、情報開示がしっかりした信頼できる運営会社を選ぶことが重要となる。運用実績や予定利回りなどは各事業者の公式サイトに掲載されているので、投資の判断材料にするとよいだろう。

また、ソーシャルレンディングでは過去に運営会社が行政処分を受けた事案が何度か発生している。2021年2月、SBIソーシャルレンディングが融資を仲介した企業による資金の不正流用が発覚した。

この事件では、投資者保護の目的で関連ファンドの未償還元本相当額の償還手続きが進められた。その後、「金融庁が業務停止命令を出す」と各社が報道、これを受け、親会社のSBI ホールディングスは同社の廃業を決定した。運営会社が全額を補填したため、個人投資家は損失を被らなかったものの、運営会社そのものが廃業に追い込まれるケースがあることは、ソーシャルレンディングのリスクとして認識しておく必要がある。

なお、SBIソーシャルレンディングは2022年3月に株式会社バンカーズが運営するソーシャルレンディングの「バンカーズ」へ事業承継を行うことを発表した。両社は2022年5月9日に合併し、現在は株式会社バンカーズが存続会社として、ソーシャルレンディング事業を行っている。

中途解約ができない

ソーシャルレンディングは基本的には中途解約ができない。2~3年の長い運用期間のファンドの場合、急に資金が必要になっても換金できず、資金を拘束されることになる。

そこで重要になるのが換金の必要にも対応できるポートフォリオの構築だ。満期償還タイプの金融商品ばかりでポートフォリオを構成すると、安定感はあるものの急な資金需要に対応できない。次に述べる株式のように、市場ですぐに換金売りできる商品も組み入れたほうが無難だ。値動きのある株式でも複数銘柄に分散投資することで、評価益が出ている銘柄を換金すれば損失は出ない。

ソーシャルレンディングへ投資する際の注意点

金融庁はソーシャルレンディングへの投資にあたって以下のような点に注意を促している。

・ソーシャルレンディングの仲介者は第二種金融商品取引業の登録を受ける必要がある。登録を受けていない業者の募集等は、詐欺的な商法である可能性が高いため、一切関わらないようにしてほしい。

・登録業者であっても、金融庁や財務局が、その業者の信用力等を保証するものではない。業者の情報をできる限り確認し、その業者の信用力を慎重に見極めるとともに、取引内容を十分に理解したうえで、投資を行うかどうかの判断をすることが重要である。

・ソーシャルレンディングへの投資にあたっては、投資者への情報開示が十分に図られているかどうか、また、高い利回りである場合、商品によっては、貸付先の返済遅延やデフォルトなどのリスクが高いことを十分に認識したうえで、適切な投資判断をお願いしたい。

・高い利回りなど限られた情報のみで投資判断を行うことなく、業者が提供する様々な情報を確認してほしい。利回りだけを強調し、リスクに関する情報が明示されていない業者との取引には注意が必要である。

出典:金融庁「ソーシャルレンディングへの投資にあたってご注意ください」

金融庁はソーシャルレンディングへ高い利回りの情報だけを見て投資することがないよう、投資家に注意喚起を行っている。なお、ファンド事業者が提供する情報で確認すべき点としては以下のような項目が例に挙げられている。

・貸付先の属性(業種・事業内容、利害関係の状況等) ・貸付条件(貸付額や金利、貸付予定日、貸付期間等) ・貸付先の資金使途 ・回収可能性に影響を与える情報 ・審査態勢(審査体制、審査手続き等) ・貸付債権の管理・回収方針・態勢 ・借換えに関する情報 ・返済遅延等に関する情報

出典:金融庁「ソーシャルレンディング 高い利回りの情報だけで投資をしていませんか?」

ソーシャルレンディングと株式の違いは?

ソーシャルレンディングと株式にはどのような違いがあるのだろうか。ソーシャルレンディングは、インターネット上で募集を行っている案件に応募することで、(運営会社が企業等に融資して得た利息収入のなかから)分配金を得られる投資の仕組みである。一方、株式投資は証券市場を通じて投資し、企業等が上げた利益のなかから配当金や株主優待などの特典を得ることができる仕組みだ。

(株式と比較して)ソーシャルレンディングの良い点としては、未上場企業にも投資できることが挙げられる。多くの場合、1万円から投資できるので、投資先を分散しやすいことも利点だろう。分配金利回りは平均して5%前後とされる。一方の株式は、原則100株単位の取引で、銘柄によっては数十万円の投資資金が必要となる。

(株式と比較して)ソーシャルレンディングの不利な点は、融資先がベンチャー企業や中小企業の場合、貸し倒れリスクが高くなることだ。株式であればいつでも売却できる(もちろん損切りも含む)が、ソーシャルレンディングは基本的には中途解約ができない。流動性が低いのも難点である。

税金面でも違いがある。株式投資の利益は源泉分離課税であるため、税率は20.315%(復興特別所得税含む)である。一方ソーシャルレンディングの利益は雑所得に分類される。年間20万円超の雑所得は確定申告が必要になり、利益の水準によっては税率が所得税45%+住民税10%の最大55%になる場合がある。利益の金額によって、ソーシャルレンディングは税金面で有利不利が生じる。

もう1つ、株式投資は主に上場企業が投資対象であることから企業のIR活動(投資家向けの広報活動)を通じて誰でも投資先の詳細な情報を得ることができる。しかし、ソーシャルレンディングは非上場企業や団体が融資の対象であることから、投資者と企業の間には顕著な情報の非対称性があると考えられる。

ソーシャルレンディングの種類

冒頭で述べたように、ソーシャルレンディングにはいくつかの種類がある。「マーケット型」「オークション型」「貸付・ファンド型」の3つについて、それぞれの特徴を確認しておく。

ソーシャルレンディングの種類(1):マーケット型

マーケット型は、ソーシャルレンディング運営会社が借り手を審査し、格付けをする。借り手は借りたい金額と企業および個人情報をソーシャルレンディング運営会社に送信する。運営会社は送られてきた企業および個人情報や信用情報機関への問い合わせによって格付けを決定する。

貸し手は格付けを見ながら、どのくらいの金利でいくらの貸し付けを行うかを決定する。ただし、「マーケット型」と呼ばれているように、需要と供給によって金利が変動する。借り手が借りたい金額には上限があるため、投資者が多い場合には低い金利を提示した投資者から優先して融資する権利を得られる仕組みになっている。

ソーシャルレンディングの種類(2):オークション型

オークション型は、金利をオークション形式で決定する方式である。利率は貸し手側の入札によって決まり、一番安い利率で入札した人が貸し付けの権利を得られる。金融市場の金利に影響されないため、優良な借り手なら低金利で融資を受けられる可能性がある。逆に、高金利で入札が確定した場合、貸し手は高い利息を得ることになる。

先に述べたように、日本で最初のソーシャルレンディングはmaneoによるオークション型による募集であった。しかし、延滞債権や貸倒れが発生したため途中から貸付・ファンド型に切り替えており、現在はオークション型での募集は行っていない。maneoの撤退により現在の日本ではほとんど行われていない方式と考えてよい。

ソーシャルレンディングの種類(3):貸付・ファンド型

貸付・ファンド型ソーシャルレンディングは、融資に必要な資金を個人投資家から集め、融資を受けた企業が利益を出せば、投資した金額に利息を付けて個人投資家に償還する仕組みである。日本国内で最も普及しているのがこの貸付・ファンド型である。

たとえば、中小企業などが銀行などの金融機関から融資を受けられなかったり、金額が不足している場合、ソーシャルレンディング運営会社に融資の申請をするケースが考えられる。運営会社は独自に調査を行い、融資の可否を決める。融資が決まれば、企業は資金調達が実現することになる。

マーケット型やオークション型は、貸し手が自分で融資先の情報を調べ、自分で金利を選ばなければならない。貸付・ファンド型はソーシャルレンディング運営会社が融資先企業のリスクに合わせて金利を決めてくれるので、初心者にも投資しやすい方式といえる。

ソーシャルレンディングの具体的なサービスとその特徴は?

次にソーシャルレンディングの具体的なサービスの内容と特徴を見てみよう。なお、この表における実績数は、2022年10月26日現在、それぞれの運営会社の公式サイトに掲載されているファンドの数である。実績利回りについては、CAMPFIRE Ownersは2019年9月~2021年8月の取扱実績、クラウドバンクは2021年4月~2022年3月までの実績値を掲載している。

| 主な融資先 | 実績数/利回り | 最低投資金額 | 特徴 | |

| CAMPFIRE Owners | 不動産、金融、太陽光発電、農家、外食など | 56件/実績利回り3.0%~7.0% | 1万円 | CAMPFIREの子会社が運営。カンボジア農家支援などユニークな案件もある。 |

| クラウドバンク | 金融、バイオマス発電、太陽光発電、不動産など | 5,178件/実績利回り5.8% | 1万円 | 実績大。再生可能エネルギー関連や海外案件が多い。利回り傾向は高め。 |

| Funds | 不動産、金融、ショッピングモール、ホテルなど | 245件/平均予定利回り2.07% | 1円 | 少額投資。多彩な融資先がある。利回り傾向は低め。 |

| COOL | 不動産、貿易 | 26件/目標利回り3.9%~8.0% | 1万円 | 不動産が多い。利回り傾向は高め。運用期間3ヵ月の短期運用ファンドがある。 |

主なソーシャルレンディングサービス(1):CAMPFIRE Owners

CAMPFIRE Ownersは、購入型クラウドファンディングで有名なCAMPFIRE(キャンプファイヤー)の完全子会社にあたる株式会社CAMPFIRE SOCIAL CAPITALが運営するソーシャルレンディングサービスである。

利回りを重視する従来のソーシャルレンディングとは一線を画し、プロジェクトを「応援」することをベースに案件を開発している。利回りだけでなく、プロジェクトを通して借り手を応援したいという人に向いている。

公式サイトで公表している予定利回りは3.0%~7.0%。1万円から投資できる。

主なソーシャルレンディングサービス(2):クラウドバンク

クラウドバンクは、日本クラウド証券株式会社が運営するソーシャルレンディングサービスである。公式サイトで掲げているコンセプトは「待つだけ資産運用」。サイト上で投資したいファンドを選んで投資額を決めたら、満期まで待つだけで予定された利息が分配金として毎月支払われる。運用期間が終了すると投資資金が償還される。

クラウドバンクの特徴は1,000円単位で投資額を設定できることだ(最低投資金額は1万円)。1年もの利回り5%のファンドの場合、償還された10万5,000円(税引前)をそっくり次のファンドに投資して複利運用できる。実績利回りは5.8%。

主なソーシャルレンディングサービス(3):Funds

Funds(ファンズ)は、資産運用をしたいユーザーと資金調達を望む企業をマッチングするプラットフォームサービスだ。株式会社クラウドポートが運営している。

Fundsのサービスは「貸付型ファンド」と呼ばれるものだ。インターネット上で投資家から資金を集めてファンドを組成。集めた資金は主に企業に融資され、企業側は利息を含めてファンドに返済する。その後、金利分の利益から手数料を差し引いて、投資家に分配する。Fundsのサービスで特徴的なのは、一部のファンドへの申し込みに抽選方式を実施しているところ。人気ファンドへの投資機会が増えるサービスと言える。

Fundsは1円から投資を行うことができる。ただし、分配金は1円未満の端数処理が行われるため、少額出資の場合は分配金が発生しない場合がある。投資しやすいが、実績利回りが2.07%と低いのが難点である。

主なソーシャルレンディングサービス4:COOL

COOL(クール)は、株式会社COOL SERVICESが運営するソーシャルレンディングサービスである。2019年7月から運営が開始された比較的新しいサービスだ。投資先は不動産が中心で、株式会社日本保証による保証が付く案件もある。

たとえば、「ROBOT HOUSEファンド」では、融資先の日本ファンディングが建築するIoT住宅「ROBOT HOUSE」の事業資金として募集が行われる。運営会社であるCOOL SERVICESから日本ファンディングへの貸し付けに対して、日本保証が債務保証を行うので、投資家は安心してファンドに投資できる。

1万円から投資が可能。ファンド一覧に掲載されている目標利回りは3.9%~8.0%だ。

ソーシャルレンディングはどんな人に向いているか?

ソーシャルレンディングに向いているのはどのような人たちなのだろうか。ソーシャルレンディングの特徴から2つの可能性を考えてみたい。

ソーシャルレンディングに向いている人(1):投資に社会的な意義を求める人

1つは、普通の預金や投資にそれほど魅力を感じない人である。投資した資金で社会の役に立ちたいと思う人もいるだろう。ソーシャルレンディングなら、社会的に有意義と思えるプロジェクトを選んで投資することができる。ふるさと納税のコンセプトが好きな人には合うかもしれない。

設立して間もない企業や、創造的な事業に挑戦する企業を応援したい人にも向いている。上場企業の場合は新規上場でもある程度評価が定まっているのが普通だ。有望な企業であれば公開価格も高く、IPO(新規株式公開)の抽選も高倍率となり買えない人のほうが多い。上場企業に比べて少額で手軽に有望と思える事業に投資できるのがソーシャルレンディングの魅力である。

ソーシャルレンディングに向いている人(2):価格変動に苦手感のある人

「株式投資のように価格が変動する投資は落ち着かない」と考える人もソーシャルレンディングに向いている。株式は何かの好材料が出て短期間に急騰することがよくある。夢がある半面、業績悪化などの悪材料が出れば買値を大きく下回ることも珍しくない。値動きのある投資は利益と損失が常に背中合わせだ。値動きを気にすることなく満期まで保有し、予定されている利息を得られればよいと考える人には、ソーシャルレンディングは最適な投資手段と言える。

まとめ:オルタナティブ投資としてのソーシャルレンディング

改めて、ソーシャルレンディングは、未上場企業への投資が特徴であることを強調しておこう。上場企業だけに投資をしていると、暴落相場となった場合に資産を大きく減らすリスクがある。ソーシャルレンディングなら、上場株投資と比べて、安定した利息収入を得られるチャンスがある。利回りも東証プライム上場全銘柄の平均配当利回りよりも高い傾向があるので、値下がりリスクがない安定感を考えると投資を検討する余地は十分にあるだろう。

定期預金や国債など満期がある金融商品の多くが低金利で資産運用上の魅力を失っている。そのなかにあって、2%~8%の利回りを得ることが可能なソーシャルレンディングは、運用の成果を感じられる貴重な金融商品である。その分リスクはあるが、優良なファンドを選んで投資すれば安定した運用は可能だ。プロジェクトの内容に共感して投資することで有意義な投資とすることもできる。

ソーシャルレンディングをオルタナティブ投資(株式、債券などの伝統的な投資対象以外への投資)と考え、自身のポートフォリオに数%から数十%組み入れてみてはどうだろうか。もちろん、前述の通り、中途解約ができず、貸し倒れのリスクがあることはあらかじめ知っておいてほしい。

※本記事はソーシャルレンディングの概要について紹介しており、特定の事業者への投資を推奨するものではありません。融資型クラウドファンディング「COOL」を活用すれば、最低1万円から円建てで値動きのない 手堅い利回り投資をすることができる。

・平均利回りは4.5%(税引前)*23年10月時点

・3ヶ月〜12ヶ月程度の短期運用ができるファンドが多数

・円建てで株のような値動きなし

・最低1万円から投資ができる

過去には、高級焼肉店やすっぽん・フカヒレ店の優待券がもらえる特典付きファンドや、 より安心感のある保証付きのファンド等、申し込みが多く募集開始直後に満額となったファンドもある。

気になるファンドの投資機会を見逃さないためにも、まずは口座開設をしてみてはどうだろうか。

詳細&無料口座開設はこちらから