M&Aで売り手が売却益の手取り額を最大化する方法2つ

M&Aで株式譲渡を考えているなら、M&A後に手元に残る手取り額を最大化したいと考えるのは自然だ。ここでは、M&Aで売却益の手取り額を最大化させるためのポイントを2つ紹介する。

1.売却価格を上げる

自社を高く売却できれば、自然とM&A後に手元に残るお金も増える。売却価格を決める計算方法としては、インカムアプローチ法やコストアプローチ法などさまざまだ。しかし、結局のところ売り手と買い手双方が納得する価格が着地点となる。そのため、高く売却するには価格交渉が重要だ。

例えば、M&Aによって買い手にスケールメリットやシナジー効果が発生し、大きな利益が見込めることをうまくアピールできれば、買い手は多少高くてもM&Aに応じたいと考えるかもしれない。

買い手にアピールできるM&Aの主なメリットには、以下のようなものがある。

- 特定の技術力や特許

- 資格を保持する従業員の存在

- 顧客リスト

- 長年培ってきたノウハウ など

これらのアピールポイントが企業価値の算定に及ぼす影響は、決して小さくない。中小企業のM&Aにおいて、企業価値の算定方法として使われる方法に「年買法」というものがある。計算式は、以下の通りだ。

- 企業価値=時価純資産+営業利益や経常利益など×評価倍率(2~5年)

「時価純資産」は貸借対照表上の資産・負債を簿価から時価に修正し、資産から負債を引いたものである。ここにプラスアルファの価値を加えたものが企業価値になる。上記の計算式では「営業利益や経常利益など×評価倍率」としているが、どのような数字を採用するかは売り手と買い手の交渉で決まることが多い。

つまり、売り手が技術力やノウハウなどをアピールすることで、プラスアルファの価値を上げることが可能なのだ。ただし、価格交渉で高く売ろうという魂胆が買い手に伝わると、買い手がM&Aに慎重な姿勢を示し始めることもある。価格交渉についても、売り手・買い手のみで進めていくとトラブルが発生しがちだ。そのため、価格交渉においてもM&A仲介会社の存在がカギとなる。

M&A仲介会社は、手続きだけでなく価格交渉でもプロだ。買い手に対して、売り手の事業の売却価格を上げるために適切な形でアピールしてくれるのだ。

2.役員退職金を活用する

経営者がM&Aによる売却益の手取り額を増やす方法として知っておきたい節税スキームに、「役員退職金の活用」がある。株式の売却益による譲渡所得よりも、退職金による退職所得のほうが税率は低くなることを利用し、節税するというものだ。

まず、M&Aを行う前に、売却対象となる会社は経営者に対して役員退職金を支払う。その後、M&Aの交渉で売却価格が決まったら、役員退職金の金額分だけ企業価値が減少しているため、売却価格から役員退職金を差し引いて買い手側に対価を支払う。

この時点で、経営者は役員退職金と株式の売却益を得たことになる。実は、退職金にかかる税金と株式の売却益にかかる税金では、計算方法や税率が異なる。退職金は「退職後の生活をまかなう」という性質上、退職控除が利用できる。退職金にかかる税金の仕組みを活用すれば、節税につなげることができるのだ。

退職金から得た「退職所得」にかかる税金は、次の計算式で算出する。

- (退職金-退職所得控除額)×2分の1×所得税率=納税額

所得税率は、上記で述べた通り所得に応じて変わり5~45%となっている。なお、退職金から退職所得控除額を差し引き、さらに2分の1を乗じた額が「退職所得」だ。退職所得控除があるだけでなく、そこから2分の1としている点が税金を抑えられるポイントである。

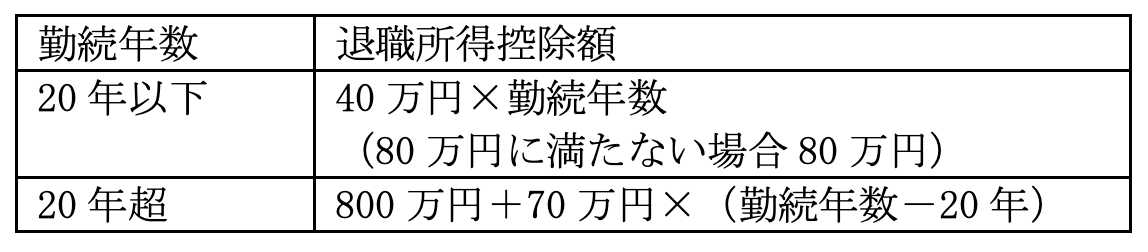

退職所得控除額の計算式は次の通りだ。

退職金の受取り額によって税金が変わり、手取り額も変わることになる。

株式の譲渡所得の税率は、20.315%(復興特別所得税を含む)となるため、退職所得にかかる税率が20.315%以下になるように役員退職金をあらかじめ設定することが必要だ。そうすることで「退職所得+譲渡所得」は「退職金0円・すべて譲渡所得」の場合よりも税額を抑えることができる。

しかし、一概に退職金を増やせばいいという話ではない。なぜなら、あまりに退職金が高額だと、譲渡所得よりも高い税額になってしまう可能性があるからだ。また、退職金として不当な金額と判断される危険性もある。そのため、税理士などの専門家と相談しながら適切な退職金を設定することが大切だ。