この記事は2021年10月15日に「The Finance」で公開された「【連載】グリーン規則インパクト~その他注目すべき動向と我が国への示唆」を一部編集し、転載したものです。

過去3回にわたり、「グリーン」に関する規則のインパクトを述べてきた本連載も、今回が最終回となる。第1回目(【連載】グリーン規則インパクト~EUタクソノミが変える「グリーン」の世界)では、今後広範な影響がグローバルで見込まれるEUタクソノミ等欧州の規則を、第2回目(【連載】グリーン規則インパクト~立ち位置に即し影響度が異なる化学業界)、第3回目(【連載】グリーン規則インパクト~CO2排出量削減にかかる鉄鋼業界の構造的課題 〜Arcelor Mittalの先行性〜)では、CO2排出量削減にむけた取組について、化学と鉄鋼をそれぞれ取り上げた。最終回となる今回は、第2回、第3回目で触れられなかった業界も含め、諸規則が、各業界にどの様な影響を与えうるのか整理するとともに、我が国への示唆について述べる。まずは、これまでの連載で紹介されなかった、その他の規則について、概説する。

「グリーン」に関するその他規則

「グリーン」に関する諸規則は、大きく、1)企業の資金調達に直接影響を与えるもの、2)銀行等仲介機関をとおし間接的に企業経営・資金調達に影響を与えるものの2つに分けられる。第1回で述べた諸規則のうち、EUタクソノミは、開示を通じ1)に影響を与えるものであり、グリーンボンド基準は、資金調達に際し、同じく1)に影響を与えるものであった。欧州ベンチマーク規制は、相対的に2)に該当するものとなる。

また、本連載では触れなかったが、気候変動リスクに関するバーゼルや中央銀行等の取り組みや、PRI・PRB(順に責任投資原則、責任銀行原則)は、同じく2)に該当するものとなる。本節ではその他規則・イニシアティブとして、ISO(14030・14100・14097)及びRE100について述べる。

(1)ISO14030

ISO14030は、米国より提案された、グリーンボンドの適格要件や環境パフォーマンスの評価プロセス、モニタリングや情報開示、その内容等を規定する規格である。当該規格は4つの国際標準規格に細分化され、具体的には、1)ISO/DIS14030-1 (グリーンボンドの手順)、2)ISO/CD14030-2(グリーンローンの手順)、3)ISO/DIS14030-3(タクソノミ)、4)ISO/DIS14030-4(検証)がそれぞれ発効を予定している。

ISO14030提案の背景としては、米国各州においてグリーンボンドの発行が活発であったことが挙げられる。米国でのグリーンボンド発行数は、中国や欧州にも匹敵していたにも関わらず、その規格や商品性の標準化がなされていないため、投資家が、当該債券/債権を「グリーン」と見做してよいのか判断しかね購入をためらうケースが存在していた。

本規格が制定となった場合、グリーンボンドの発行主体からすると、より多くの資金提供者に対して自らの発行するグリーンボンドの正当性を示すことができる。これにより、関連する資金の調達がより容易になることが考えられる。また、グリーンボンドの購入者となる資金提供機関(例:投資家・金融機関)にとっては、国際規格の制定によって、その確からしさ・信頼性が高まることから、従前よりも積極的にグリーンボンドを購入するとも見込まれている。

(2)ISO14100

ISO14100は、中国によって提案された、グリーンに関するバンキングや金融プロジェクトの定義や分類である。グリーンに関するプロジェクトを評価するための枠組みもISO14100には含まれる。商品は投資・融資双方を想定しており、上記ISO14030も参照する形を取っている。

ISO14100では、資金調達につき、エクイティとデットが想定されている。借り手は企業及び、事業(プロジェクト)であり、貸し手は、商業銀行や開発銀行等の金融機関、及びSPC・SPV等のビークルである。SPC・SPV等が絡む背景は、資産や債券が証券化され、これらビークルが市場より資金を調達、あるいは金融機関の自家運用等から調達するといった流れが想定されているためでもある。

(3)ISO14097

ISO14097は、フランスとUNFCCC(国連気候変動枠組条約事務局)から提案された、投資金融業者による気候変動関連融資についての評価や報告に関する枠組みである。

主な対象は、資産運用会社や年金基金、保険や銀行等、金融業であり、自らの投資や貸付において気候貢献度を評価すると決定した投資金融業者は、投融資先の気候関連開示情報や、データプロバイダーによるデータの利用等により、気候変動の緩和策による貢献の算定方法ガイダンスも活用し、投融資先の資産について、気候目標への貢献(プラスもマイナスも含む)を測定することとなる。

ISO14097では気候変動に関連した明確な目的や具体的な戦略を持たずに資産を運用している金融機関を「気候に関する目的を有さない金融機関」とも呼んでおり、本規格では、1)金融機関の気候変動に関連した行動と、2)気候目標の達成に対する金融機関のそれぞれの貢献が定義されている。また、3)監視・評価・報告するための原則や要件、ガイダンスを提供している。

本規格は、2017年1月に新規提案として可決、2019年3月の作業原案(検討作成段階、何度も回付しなおせる) 段階を経て、2021年5月に発効されたところである。本規格の策定にはUNFCCC事務局が携わっており、気候変動枠組条約及びパリ協定の目標達成に寄与する国際規格としての位置づけがなされた場合には、我が国金融機関に対しても一定の影響が生じるとみられる。

金融業者においても行動の成果を主張する際には、収集された証拠(エビデンス)が示すことが求められるが、超長期的な課題でもある気候変動問題は、推定の条件が変われば、予測の結果も大きく変わりうる。このため、最も悪い結果を想定してそれを回避する行動をとる、というある種副作用も否定はできない。今後も注視が必要と考える。

(4)RE100

RE100(Renewable Energy 100%)は、自らの事業の使用電力を100%、再生可能エネルギーにて賄うことを目指す国際的なイニシアティブである。本イニシアティブは、2014年にイギリスの非営利組織The Climate Groupによって企画され、翌年のパリ協定に向けて設けられた。現在は、企業へ気候変動への取組みについて情報開示を求めるCDP(カーボン・ディスクロージャー・プロジェクト)との連携により運営されている。世界では320の企業が加盟しており、日本企業はこのうち58社となっている(2021年7月現在)。製造や製薬からファッションやテクノロジー等の多様な業種に属する企業が加盟しており、日本は米国に次いで2番目に加盟企業数が多い。

RE100の加盟対象となるには、以下の4つのいずれかを満たす必要がある。

- 世界的に認知、信頼されているブランドであること

- 大手多国籍企業であること(例:フォーチュン1000または同等の企業)

- 電力消費量が100GWh以上あること

- RE100の目的へ利益をもたらす国際的または地域的な影響力があること

ただし、RE100に参加する企業は、100%の再生可能エネルギーへの移行を達成するための期限を明示する必要がある。以下はその最低要件である。

- 2050年までに100%

- 2040年までに90%

- 2030年までに60%

RE100に加盟する企業が掲げる目標期限は平均で2028年であり、ヨーロッパや米国等の企業よりも短い期間での達成を目指している。

なお、100%の再生可能エネルギーへの移行に向けた進捗の状況は、「RE100レポートスプレッドシート」、もしくはCDPによる「気候変動アンケート」を通じて毎年報告される必要がある。収集されたデータはRE100における年次報告書で公開され、企業の再生可能エネルギーの調達度合いや総需要等に関する考察があわせて記載される。

こうした条件が課される一方、企業はRE100に参加することで、たとえば、各国企業と情報交換が行えること、地球環境問題に取り組んでいる企業であることをアピールすることが可能となる。このため、参加企業は年々増加しており、今後も加盟する企業は増えていくものと推察される。

概観:業界インパクト

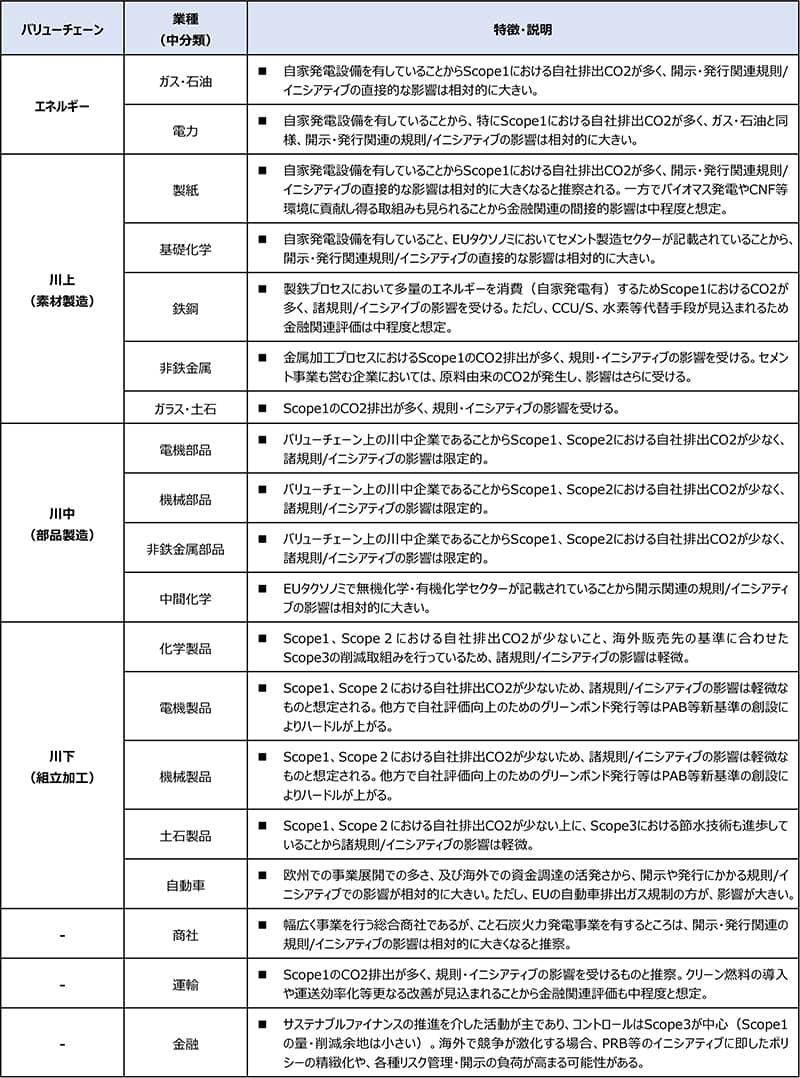

本連載では、鉄鋼業界と化学業界について、グリーンに関する諸規則が与えるインパクトを第2回目、第3回目で解説した。その他の業種も含め、計19の業種をバリューチェーンに即して4つに分類したうえで、そのインパクトを以下で整理した。このうち、基礎化学は化学セクターでも素材に近い企業、最終化学は最終製品に近い企業を指し、第2回目の連載では、それぞれ川上・川下と置いたものである。

これまでの連載でみたとおり、図表において、川下とした加工組立企業では、部品等の調達元を変更しやすいものの、第2回目、第3回目でみたとおり、鉄鋼等素材に近い企業、すなわち川上企業では、生産プロセス等、構造的にCO2が大量に発生するため、新技術の導入等非連続な取り組みが必要とも考える。抜本的な移行には相応の期間、及びリソースが不可欠と思われ、国による後押しや官民の連携等、総力戦で臨む必要があることは第3回目の連載で述べたとおりである。

開示については、業種を問わず、たとえばTCFD賛同企業は同様の負荷を受けることとなる。ただし、抜本的なCO2排出量削減には、各社とも、生産プロセスや設備、取引関係・サプライチェーン等、事業全体をくまなく確認する必要がある。諸規則の影響度合いやCO2排出量の削減余地・制約は、業種により異なるほか、場合によっては地域のエクスポージャー(特に欧州)によっても変わってくる。

第3回では、鉄鋼業界における海外先進事例として、ArcelorMittalを紹介したが、ここでは、製紙業界における興味深い取り組みとして、UPM-Kymmene Oyj とKimberly-Clark Corp.を紹介したい。まずは業界の特徴・取組を記す。

製紙業はパルプ・紙の製造工程において大量のエネルギーを必要とすることからエネルギー多消費業界と認識されている。エネルギーは主に自家発電設備によって賄われているとされ、Scope1の削減に着目し、燃料の転換やバイオマス比率の向上といった化石燃料への依存度合いの減少を目指している。

日本製紙連合会によると、2018年度、同業界における、重油・石炭・ガス・購入電力等を含めた、いわゆる化石燃料使用割合は46.3%となっており、エネルギーの約半分を化石燃料に依存していることが見て取れた。化石燃料を使用する火力発電は、EUタクソノミにおいて、「環境的に持続可能な経済活動」に適用されない等、その動向については、世界的な注目が集まっている。

上記のような状況の中、海外製紙業ではSDGsを意識した動きも見受けられる。例えばフィンランドに本社を置き、約102億ユーロの売上高を誇る、UPM-Kymmene Oyjは、中長期の目標としてCO2排出量を2015年から65%減を掲げつつ、当該目標と、SDGs13番目の目標である「気候変動に具体的な対策を」とを関連付けたうえで、2019年には、Scope1、2の排出量を15%削減させることを、さらなる目標として掲げた。

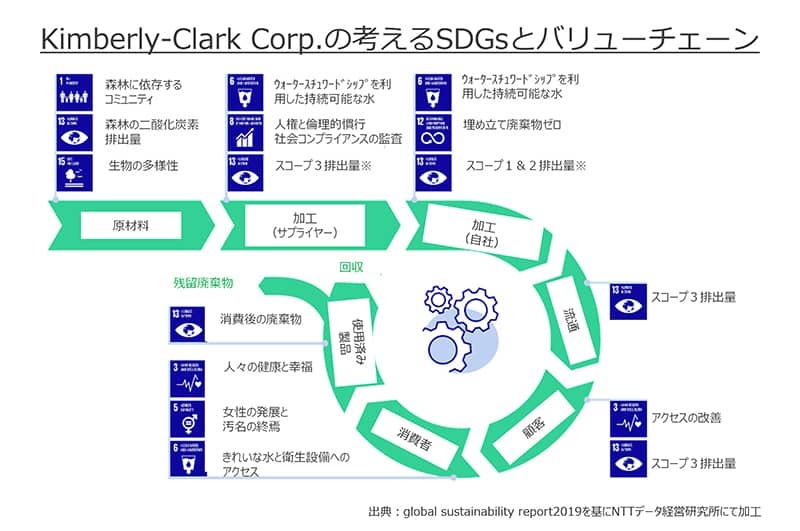

同様に、Kimberly-Clark Corp.でもSDGsを意識した対応をとっている。同社は、世界34か国に製造拠点を持ち、「ハギーズ」や「クリネックス」等の著名ブランドを有する。その戦略は、バリューチェーン全体で持続可能性に与える主要な影響と機会に取り組むことに重点を置いている。たとえば、最終顧客や、商品の使用・廃棄も含めて、広義にバリューチェーンを捉えたうえで、より一体的に、これら課題に対処しようとしていることが見て取れる。同社IR資料より、バリューチェーン各プロセス・モジュールと、SDGs各目標とを紐付けた図表を以下で示す(弊社にて抄訳)。

このほか、CO2排出量構成比にてScope3が77%を占める同社では、Scope3の削減を意識した動きも見られる。たとえば、同社は、今後の方針として、主要サプライヤーとのパートナーシップに焦点をあてた二酸化炭素排出量の削減を掲げている。これは、自社の努力だけでなく、サプライチェーンも踏まえた関係者の協力が、ことScope3の削減には必要と捉えていることによるものと推察される。但し、現場の意見を反映せずに、ドラスティックに新たなサプライチェーンへの移行・転換へ猛進するようでは現場からの反発も招きかねないと思われるため、今後、同社がどのようにサプライヤー等も巻き込んで二酸化炭素排出量を削減してくのか注目される。

まとめ

今回調査対象とした、「グリーン」に関する諸規則は、あくまでも欧州を中心とした現地規制が多く、日本企業が直ちに対応を迫られる訳ではない。ただし、弊社調査では、「環境配慮・CO2削減に関する取組は、欧州の顧客・取引先も注視するようになっており、経営・オペレーションの変革がじきに求められる」等のコメントもあった。石炭火力等いわゆるブラウン関連の設備・施設への投融資は欧州金融機関がより厳しいとされ、新規投融資の停止や資金の引き上げ等も既に始まっている模様である。欧州(EU)へのエクスポージャーを持つ企業においては、相応の注意が今後も必要となるだろう。

目下は、カーボン・ニュートラル等、ESGで言うと、E、すなわち環境に、政府も含め市場関係者の焦点が当てられているようにも思われる。ただし、CO2排出量を削減するため、素材・部品等の供給元(サプライヤー)を無用に変更したり、それにより、自社従業員に無用な業務変更や労務面の負荷をもたらすことがあるなれば、それは、S、すなわち社会にも結果として負荷を与えることとなる。CO2排出量の削減等を起点に、弊社は、政治に留まらずグローバルな経済構造は変化を迎えつつあると考えるが、その流れは、今般のコロナ禍をうけ、さらに顕在化したとも想定する。金融機関においては、その移行の負荷や変革・構造転換に伴うストレスを和らげるだけのファイナンスやアドバイスが必要になろう。

第1回及び今回述べたような諸規則は、大企業、上場企業に留まらず、それらと取引関係を持つ中小企業・地方企業にもゆくゆくは影響を及ぼすこととなる。我が国企業においては、今般述べたような欧州等の動きに着目しつつ、例示した海外含む先進企業のように、ピンチをチャンスと捉えながら、イノベーションを生み出していくことが不可欠となる。金融機関においては、その非連続な成長・変革を可能にするだけのサービスを切れ目なく提供することが、これまでになく求められている。

池田 雅史