資産運用でお金を増やしたいが「失敗が怖くて始められない」と悩んでいませんか。資産運用は、元本保証ではないため、利益が出ることもあれば損をすることもあります。資産運用で成功するには、失敗パターンから学習し自分に合った運用方法を選択することが大切です。今回は、資産運用のよくある失敗パターンや成功するコツ、おすすめの運用方法について解説します。

目次

資産運用に失敗するとどうなるのか

資産運用に失敗すると損失が生じて資産が減ってしまいます。損失が少額であれば生活に支障が出ることはないでしょう。しかし損失が大きくなると、将来必要なお金が準備できなくなったり、精神的な苦痛を感じて健康を損なったりする可能性もあるでしょう。

資産運用のリスクとリターンについて

資産運用で失敗しないためには、リスクとリターンの関係や言葉の意味を理解しておく必要があります。特に金融商品における「リスク」は、一般的な「危険」とは意味合いが異なるため、注意しましょう。ここでは、資産運用おけるリスクとリターンについて解説します。

リスクとリターンとは?

資産運用のリターンとは、資産運用で得られる収益のことです。株式なら配当金や売却益、不動産投資なら家賃収入や売却益がリターンです。

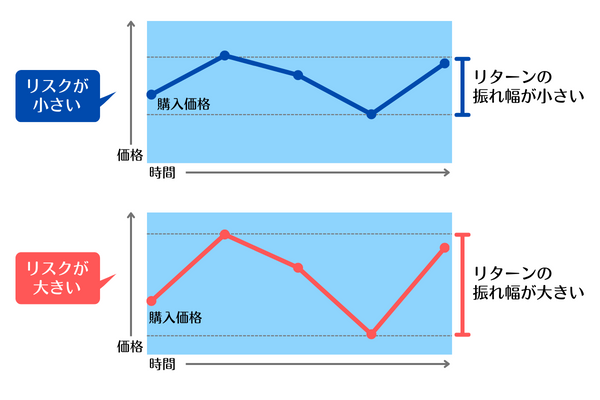

一方、資産運用のリスクとは「リターンが不確実であること」を意味する言葉です。資産運用は、預貯金のように元本が保証されておらず、利益を得られる可能性がある一方で値下がりして損失が出る恐れもあります。また、不確実の度合い(値動きの幅)が大きいことを「リスクが大きい」、小さいことを「リスクが小さい」といいます。

資産運用に潜むリスクとは?

資産運用には、さまざまなリスクが潜んでいます。代表的なリスクは、以下の通りです。

・価格変動リスク

・信用リスク

・為替リスク

・価格変動リスク

投資した金融商品の資産価値が値動きによって変動する可能性のことです。例えば株式投資の場合、株価は企業業績だけでなく景気や金利、政治などさまざまな要因で日々変動します。そのため購入時より値上がりして利益が出ることもあれば、値下がりして損失が生じる可能性もあります。

・信用リスク

国や企業といった有価証券の発行体が、国であれば財政悪化、企業であれば経営不振に陥り、元本や利子を払えなくなる可能性のことです。例えば企業が発行した債券(社債)に投資した場合、通常は定期的に利子が支払われ、満期には元本が戻ってきます。しかし経営不振によって企業が倒産すれば、元本が戻ってこない恐れがあります。

・為替リスク

為替相場の変動により、外貨建て資産の価値が変動する可能性のことです。具体的な一例を挙げましょう。「1米ドル=100円」のときに米ドル建ての金融商品に100万円(1万米ドル)投資したケースについて確認しましょう。購入後に「1米ドル=130円(円安)」になれば、30万円の為替差益(1万米ドル×130円-100万円)が得られます。

しかし「1米ドル=80円(円高)」になると、20万円の為替差損(1万米ドル×80円-100万円)が生じます。

このように金融商品の価格は、さまざまなリスクにより変動する可能性があるのです。

リスクとリターンの関係

資産運用において、リスクとリターンは比例関係にあります。リスクが大きいほどリターンも大きく(ハイリスク・ハイリターン)、リスクが小さいほどリターンも小さくなる(ローリスク・ローリターン)のが一般的です。例えば株式は高いリターンが期待できますが、株価が暴落して大きな損失が出る可能性もあります。

一方、預貯金は元本保証ですが、超低金利となるため大きなリターンは期待できません。なお「ローリスク・ハイリターン」といった都合の良い金融商品は存在しません。もし「必ずもうかる」といった言葉で投資を勧誘される場合は、詐欺の可能性があるため注意しましょう。

資産運用のよくある6つの失敗パターン

資産運用で失敗を避けるには、失敗パターンを知ったうえでそのパターンに自分が当てはまらないかをチェックすることが大切です。ここでは、資産運用でよくある失敗パターンを6つ紹介します。

一つの銘柄・資産に集中投資をする

一つの銘柄・資産への集中投資は、うまくいけば資産を大きく増やせますがその分リスクは高まります。例えば投資先企業の業績悪化や不祥事により株価が暴落して大きな損失が生じるかもしれません。最悪の場合は、資産価値がゼロになり、投資資金をすべて失う可能性もあります。

短期で資産を大きく増やそうとする

短期で資産を大きく増やそうとしてリスクの高い投資商品に手を出すことも失敗パターンの一つです。価格変動が大きい金融商品は、うまく取引できれば短期間で大きな値上がり益を得られます。しかし売買タイミングに失敗すれば大きな損失が生じることも少なくありません。資産価格は、さまざまな要因で変動するため、資産運用のプロでも将来の値動きを予測するのは困難です。

これらを踏まえると初心者が短期投資で資産を増やすのは難しいといえるでしょう。

よく分からない商品に手を出してしまう

銀行や証券会社の窓口では、担当者から金融商品への投資を勧められることがあります。「一番人気が高い」「今だけの特典がある」などと説明されると「何となく良さそう」と感じて投資をしてしまうかもしれません。しかしよく分からない商品に手を出すことは、リスクの高い行為といえます。なぜなら仕組みが理解できないと運用がうまくいっているのかを自分で判断できないからです。

運用自体はうまくいっていても販売手数料などのコスト負担が大きく利益はそれほど残らないこともあります。

専門家に任せきりにしてしまう

近年は、資産運用を専門家に任せられる商品やサービスが増えています。自分で運用するのが不安な場合は、専門家に任せるのも選択肢の一つです。しかし専門家にすべてを任せきりにするのは避けたほうがいいでしょう。専門家は、知識や経験に関しては豊富ですが必ず利益を出せるわけではありません。運用を任せて損失が出た場合、運用を任せた投資家がその損失を負うことになります。

専門家に任せるにしても「定期的に自分で運用状況を確認する」「分からないことは質問する」など当事者意識を持つことが大切です。

リスクをとりすぎている

資産運用におけるリスク許容度は、「大きなリスクをとれる」「なるべくリスクをとりたくない」など個人差があります。リスクをとりすぎると含み損が生じたときに耐えられず資産が減った状態で投資から撤退することになりかねません。

おいしい話にだまされてしまう

資産運用をしていると「簡単にお金を増やせる」「絶対に損をしない」といった言葉で投資の勧誘を受けることがあるかもしれません。おいしい話を信じ込んで投資をした後に担当者と連絡がとれなくなりだまされたことに気づくことはよくある失敗パターンです。絶対に損をしない投資は存在しません。基礎的な知識がないと投資詐欺を見極めることができずだまされてしまう可能性があります。

資産運用で成功する7つのコツ

失敗パターンを避け投資で資産を増やすにはどうすればよいのでしょうか。ここでは、資産運用で成功するコツを7つ紹介します。

資産運用の基礎知識を習得する

まずは、資産運用の基礎知識を習得することが大切です。基礎的な知識があれば自分にあった運用方法を選択し着実に資産を増やしていくことが期待できます。知識を習得するのに高額なスクールやセミナーに通う必要はありません。インターネット検索で調べたり関連書籍を読んだりすれば十分です。書籍の場合は、タイトルに「入門」「基本」などの言葉が含まれる初心者向けの本を選ぶといいでしょう。

運用目的を明確にする

基礎知識を習得したら資産運用の目的を明確にしましょう。「教育資金を準備したい」「老後に備えたい」など資産運用は目的によって選ぶべき投資商品や運用スタイルが変わってきます。できれば「いつまでにいくら準備したいか」といったゴールを決めるのが理想です。

分散投資をする

分散投資とは、複数の銘柄や資産に投資先を分散させることです。特定の銘柄が値下がりしてもその他の銘柄の利益で損失をカバーできるため、価格変動リスクの軽減につながります。資産運用では、さまざまな銘柄や資産を組み合わせてリスクを抑えながら資産を増やしてくことが大切です。

時間をかけて資産を増やす

資産運用は、すぐに結果を求めず時間をかけて資産を増やすことも成功するコツです。毎月一定額を購入する積立投資は、価格が高いときは少量、価格が安いときは大量に購入できるため、長く続けると購入単価を平準化する効果が期待できます。毎月の収入の一部を投資に回せば時間をかけて無理なく資産を増やすことが期待できるでしょう。

余裕資金で少額から投資を始める

資産運用は、預貯金などと異なり元本保証ではありません。そのため損失が生じても生活への影響が出ない余裕資金で取り組むことが大前提です。また一度にまとまった額を投資するとリスク許容度を超えた損失が生じる可能性があります。まずは、少額から始めて慣れてから少しずつ投資額を増やしていくといいでしょう。

定期的に資産配分を見直す

資産運用を長く続けていると価格変動によって資産配分が変化することがあります。例えば当初「株式50%、債券50%」という資産配分が株価上昇により「株式80%、債券20%」に変化することもあるのです。その際には、リバランスを検討しましょう。リバランスとは、株式を売却したり債券を買い増したりして当初の資産配分の割合に戻すことです。

リバランスを行うことでリスクの軽減や投資成績の向上が期待できます。リバランスに決まったルールはないため「1年ごと」「資産配分が大きく崩れたとき」など自分なりのルールを決めて定期的に見直しましょう。

手数料に注意する

資産運用は、金融商品によって手数料が異なります。例えば株式投資は、証券会社ごとに定められた売買手数料がかかるのが一般的です。投資信託は、購入時に販売手数料、保有中は信託報酬(運用管理費用)といった手数料がかかります。手数料は、投資成果に大きな影響を与えるため、なるべくコストが安い商品・サービスを選ぶことが大切です。

同じような商品でも手数料に差があるケースもあるため、注意しましょう。

おすすめの運用方法を紹介

ここでは、少額から分散投資ができるおすすめの運用方法を紹介します。

投資信託の積立投資

投資信託は、複数の投資家から集めた資金を一つにまとめ資産運用のプロが国内外の株式や債券で運用する金融商品です。商品ごとの運用方針に基づいて投資対象銘柄を選定し運用を行います。投資信託は、100円程度の少額から購入でき積立投資に対応しているのが特徴です。投資信託を1本購入するだけでさまざまな資産や銘柄に分散投資ができます。

また積立投資で収入の一部を投資に回せば無理なく資産を増やしていけるでしょう。投資信託の積立投資を検討している際は「iDeCo(個人型確定拠出年金)」「つみたてNISA」などの非課税制度が使えるものを活用するといいでしょう。投資の利益には、通常約20.315%(復興特別所得税を含む)の税金がかかりますがiDeCo・つみたてNISAは、運用益が非課税になるので有利です。

J-REIT(不動産投資信託)

J-REITは、複数の投資家から集めた資金でオフィスビルや商業施設などの不動産を購入して賃貸収入や売却益を投資家に分配する金融商品です。証券取引所に上場しているため、株式と同じように売買できます。保有期間中は、定期的に分配金が支払われ売却益を狙うことも可能です。現物不動産へ投資しようとすると物件価格が高額ですがJ-REITならさまざまな不動産に分散投資ができます。

少額から不動産に分散投資をするならJ-REITを検討しましょう。

不動産クラウドファンディング

少額から不動産に分散投資を行いたい場合は、不動産クラウドファンディングを利用するのも選択肢の一つです。ここでは、不動産クラウドファンディングの仕組みや魅力を紹介します。

不動産クラウドファンディングの仕組み

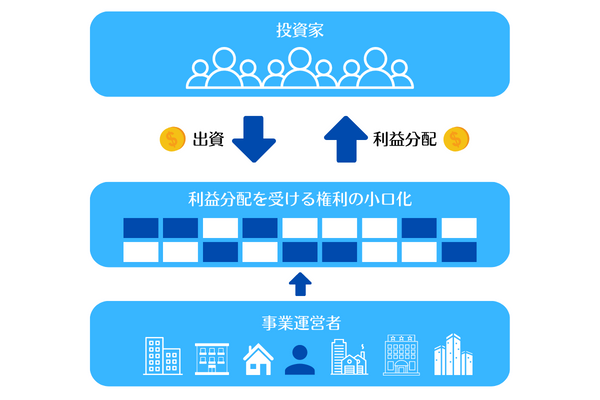

不動産クラウドファンディングとは、事業運営者が利益分配を受ける権利を小口化して、投資家から集めた資金で不動産に投資を行う仕組みです。

現物不動産投資の場合、物件を丸ごと購入するため、まとまった資金が必要です。一方、不動産クラウドファンディングは多数の投資家から集めた資金で対象不動産を購入するため、個人でも少額から不動産投資を始められるのが特徴です。ファンドごとに数ヵ月~数年など運用期間が決まっており、その期間中に得られた収益は、投資金額に応じて投資家に分配されます。

不動産クラウドファンディングの魅力

不動産クラウドファンディングは、1万円程度の少額から投資できるのが一般的です。ファンドごとに対象不動産が異なるため、まとまった資金がない個人でも複数の物件に分散投資を行えます。対象物件の情報を確認しながら現物不動産投資と同じような感覚で投資に取り組めることも魅力の一つといえるでしょう。

また投資に手間がかからないのもメリットです。投資対象不動産の管理は、事業者が行います。基本的に株式投資のような値動きがないため、売却タイミングを考える必要がなく定期的に分配金の入金や事業状況を確認するだけで済む点も魅力です。これらのことから不動産クラウドファンディングは、初心者でも始めやすい投資方法といえるでしょう。

資産運用に向いている人、向いていない人を見極める5つのポイント

お金を増やしたい人にとって資産運用は有効な手段ですが、向いていない人もいます。向き不向きを見極める主なポイントは、以下の5つです。

・金銭感覚

・感情のコントロール

・学習意欲

・家庭環境

・お金に対する価値観

ここでは、上記のポイントに触れながら資産運用に向いている人・向いてない人の特徴を見ていきましょう。

資産運用に向いている人とは?

家計管理がうまく収入の範囲で生活ができている人は、資産運用に向いています。例えば財形貯蓄や積立預金などを活用し、収入を先に貯蓄に回して残ったお金で生活しているような人です。収入が少なくても着実にお金を貯められるスタイルが構築されているため、投資資金も無理なく増やしていけるでしょう。

また資産運用では、感情をコントロールすることも重要です。上述したように株式などの金融商品は、価格変動リスクがあり日々値上がりと値下がりを繰り返しています。そのため短期の値動きに一喜一憂せず、長期的な視点で資産運用に取り組める人のほうが成功しやすいでしょう。インターネット上では、投資についてさまざまな意見が飛び交っていますが、運用の責任は自分で負うことになります。

周囲の情報に惑わされずに、自分で投資判断できるかも重要なポイントの一つです。2022年4月から高等学校で金融教育が始まったものの、学校では詳しい内容まで教えてくれないため、自分で学ぶしかありません。お金に関する本を読んだり、セミナーに参加したりして積極的に学ぶ人は、得た知識を投資にうまく活用して資産を増やせるでしょう。

また資産運用に向いているかは、家庭環境に左右される部分もあります。親が経営者や自営業者で経済や投資に関する話題が普通に出てくるような家庭で育つと自然とお金に関心を持つでしょう。会社員の家庭でも親が投資や副業に取り組んでいる場合、資産運用への抵抗感は少ないかもしれません。

またお金に関心が高い人ほど資産運用に向いています。資産運用は、長期的な視点で取り組む必要があるため、お金に対して興味・関心ないと長続きしません。「楽しい」「好き」と思えれば意欲的に取り組めるので、知識や経験を得やすく、失敗しても次に生かせます。

資産運用に向いていない人とは?

収入や支出の管理が苦手で思うようにお金を貯められない人は、資産運用に向いていません。投資は、少額から始められるものの、投資元本が小さいうちは資産を大きく増やすのは難しいからです。そのため支出をコントロールして毎月の収入を貯蓄に回す習慣がない人は、資産運用には不向きといえます。

また資産運用では、精神的な強さも重要です。長期資産形成が目的であれば短期の値動きを気にせずに運用を続けるのが基本です。そのため感情をうまくコントロールできず、日々の値動きに一喜一憂する人は、運用を長く続けるのは難しいでしょう。

さらに自分で学ぶ気持ちがない人は、他人の意見を鵜呑みにしてしまいやすいため向いていません。「金融機関でおすすめされた」「ランキング上位だから」といったあいまいな理由で仕組みやリスクを理解しないまま投資すると大きな損失を被る可能性があります。

また親や周囲の人が「リスクをとるのは悪いこと」という考え方の場合は、資産運用を始めることに反対されるかもしれません。国は「貯蓄から投資へ」というスローガンを掲げ、NISAなどの非課税制度を提供していますが、いまだに「投資は危ない」「貯金が安心」といった考え方を持っている人も根強く残っています。

そのため安定志向でリスクをとることに抵抗がある人は、資産運用に向かないでしょう。さらに「お金があるとトラブルが起こる」「お金はがんばって働いて稼ぐもの」といった考えを持っていると、投資でお金を増やすことに罪悪感を持つかもしれません。

まとめ

資産運用は、元本保証ではないため、損失が生じることもあります。しかしよくある失敗パターンを十分に理解したうえで投資を行えばリスクを抑えながら資産を増やすことは可能です。まずは、投資の基礎知識を習得し資産運用の目的を明確にすることから始めてみましょう。

(提供:YANUSY)

【あなたにオススメ YANUSY】

・「財産債務調書」を提出している人は財産が○億円以上!

・ポスト港区!? 次に富裕層が住み始めるセレブ区はここだ!

・【特集#04】こんな領収証ならバレない?私的支出を経費にしたときのペナルティ

・固定資産税の過払いが頻発…還付を受けるための3つのポイント

・資産運用としての不動産投資の位置づけ