1,000万円以上の貯蓄額がある人の中には、不動産投資を検討している人もいるのではないだろうか。しかし不動産投資に不安を感じていたり投資方法が分からなかったりする人もいるかもしれない。本記事を読むことで1,000万円から始められる不動産投資の種類やメリット・デメリットが分かるだろう。

また、本記事の後半では、1,000万円以上の自己資金がある人が、具体的にどんな 手法で不動産投資をしていけばよいかも解説している。不動産投資を検討している人は、ぜひ本記事を参考にしてほしい。

目次

1.自己資金1,000万円あれば不動産投資が向いている4つの理由

自己資金1,000万円あれば不動産投資が向いている4つの理由は以下の通りだ。

- レバレッジ効果を活用すれば投資効率を高められる可能性がある

- 現物資産はインフレのリスクをヘッジできる可能性がある

- 家賃収入が老後の個人年金となるケースもある

- 将来の相続税対策として期待できる

1-1.レバレッジ効果を活用すれば投資効率を高められる可能性がある

レバレッジ効果とは、小さな力で大きな力を発揮する「テコの原理」のことを指す。投資の世界におけるレバレッジとは、他人資本である借入金を活用し、自己資金に対する投資効率を高めることが期待できることだ。

例えば、全額自己資金で1,000万円の投資用不動産を購入した場合と、自己資金1,000万円と5,000万円の不動産投資ローンを組んで6,000万円の投資用不動産を購入した場合を比較して、以下の前提条件でシミュレーションしてみよう。

【前提条件】

利回り:8%

金利(年利)2%、20年ローン(元利均等返済)

ランニングコストなどの経費は除外して計算

ボーナス返済:なし

<自己資金1,000万円のケース>

- 1,000万円(不動産価格)×8%(利回り)=80万円(年間の家賃収入)

- 自己資金利回り:80万円÷自己資金1,000万円=8.0%

<自己資金1,000万円+不動産投資ローン5,000万円のケース>

- 6,000万円(不動産価格)×8%(利回り)=480万円(年間の家賃収入)

- 5,000万円のローンの利息分:90万1,036円(初年度)

- 480万円(年間の家賃収入)−90万1,036円(初年度利息)=389万8,964円

- 自己資金利回り: 389万8,964円÷自己資金1,000万円=38.98%

不動産投資ローンを活用することで、ローンなしのケースの約5倍の自己資金利回りになっている。ただし、上記は1年目の比較であり、経年劣化による価値下落や家賃収入の減少、金利上昇リスクなどから年間の家賃収入は落ちてくることが想定される。今回は分かりやすくするためにこれらの諸リスクは考慮しないシミュレーションをしたが、実際にはここまでの差とはならないだろう。

なお、このシミュレーションは自己資金利回りの計算であってキャッシュフローの計算ではない点に注意したい。キャッシュフローの計算となるとローン利息に加え、元本の返済やランニングコスト分が更に引かれることになるため、手元に残る現金は少なくなることは覚えておきたい。

1-2.現物資産はインフレのリスクをヘッジできる可能性がある

不動産投資は、不動産という現物資産であるためインフレのリスクヘッジとして有効だ。インフレとはインフレーションの略で、物やサービスの価格が上がり相対的に貨幣の価値が下がることを指す。

例えば、1,000円で購入できた物がインフレにより1,200円に値上がりした場合、同じ物を購入するためにより多くのお金を支払わなければならない。つまり1,000万円を現金だけで所持しているとインフレ時に価値が下落してしまうリスクがあるのだ。

しかし1,000万円を不動産に代えた場合は、インフレ時でも物価に合わせて物件価格や家賃などが上がることが期待できるため、インフレのリスクをヘッジできる可能性がある。

単純に考えれば1,000万円の物件が物価上昇により1,200万円に値上がりした場合、現金1,000万円を持っているより得になる。ただし、物価上昇とは別軸で建物や設備などの経年劣化により不動産価値がインフレによる価値上昇以上に下落するケースもある。このため物件選別は慎重に行うべきだろう。

1-3.家賃収入が老後の個人年金となるケースもある

不動産投資で家賃収入を得ることで老後の個人年金にすることも期待できる。なぜなら定年までにローンを完済できれば、その後は家賃収入から必要経費を引いた額を生活費として活用できるからだ。ただし、ローン完済時には当初よりも家賃が下落する可能性があることや、経年劣化に伴い修繕費が増加する可能性があることなど、手取りの収入が変動するリスクを想定しておきたい。

将来の日本の年金制度が現状のままを維持できているかは誰にも予測できないことから、年金受取額が想定より減るケースは想定しておきたい。家賃収入は空室や滞納がない限りは毎月得られるため、老後の個人年金になることを期待して不動産投資を始める人は多い。

1-4.将来の相続税対策として期待できる

将来、相続税対策が期待できる理由の1つとして、現金を不動産に代えることで相続税評価が減額される点が挙げられる。なぜなら不動産を相続した際の相続税評価額は、市場で売却した際の価格ではなく建物は固定資産税評価額、土地は路線価を基準に算出され、現金よりも評価額が圧縮されるケースがあるからだ。そのため、現金を不動産に代えることで相続税対策となり得ると考えられる。

不動産投資が相続税対策になることについて詳しく知りたい方は、以下の関連記事を読むと良いだろう。

【関連記事】不動産投資をすると節税できる?節税の仕組みをわかりやすく解説

2.自己資金1,000万円から始められる不動産投資の種類

自己資金1,000万円から始められる不動産投資の種類は主に以下の3つだ。

- 区分マンション投資

- 一棟マンション、アパート投資

- クラウドファンディングなどの匿名組合型不動産小口化商品

それぞれのメリット・デメリットについて見ていこう。

2-1.区分マンション投資のメリット・デメリット

区分マンション投資のメリットは、主に以下の2つが挙げられる。

- 一棟物件に比べて購入価格を抑えられやすい

- 一棟物件に比べて物件を売却しやすい

立地や築年数などから一概には言えないが、区分マンション物件は一棟マンション物件よりも購入価格は安価であることがメリットの1つである。

一方、デメリットとしては主に以下のような点が挙げられる。

- 利回りが低い

- 収入がゼロになる可能性がある

区分マンションは、一棟マンションやアパート投資に比べて利回りが低い傾向にある。2021年8月に「不動産投資と収益物件の情報サイト 健美家(けんびや)」が調査したデータによると、区分マンションの全国の平均利回りは7.24%だった。一方で一棟アパートの場合は8.52%、一棟マンションは8.03%という平均利回りになっている。

さらに、区分物件の所有が1つの場合、退去して空室になったり家賃滞納が発生したりすると収入がゼロになる可能性がある。すみやかに次の入居者が決まればいいが、時期によっては難しいこともあるだろう。管理費・修繕費積立金などの固定費がかかることに加えて、借り入れして投資を行っている場合はさらに返済が必要になり、マイナスになる可能性があることは頭に入れておきたい。

2-2.一棟マンション・アパート投資のメリット・デメリット

一棟マンション・アパート投資の主なメリットは以下の2つだ。

- 収入がゼロになりにくい

- 土地があるため資産価値がゼロにならない

区分マンション投資と異なり、部屋が複数あるため一つの部屋の入居者が退去したとしても収入がゼロにはならない。

さらに土地もすべて自分で所有しているため、資産価値がゼロにならないことは大きなメリットだ。キャピタルゲインを得られるかは別として土地を所有していることで処分方法も多岐にわたる。将来売却したい際は、投資物件としてだけでなく土地の売却もできるため、購入検討者も幅広いのが特徴だ。

一方で一棟マンション・アパート投資のデメリットには、主に以下のようなものが考えられる。

- 物件価格が高額になる

- 固定のコストも大きくなる

一棟マンション・アパート投資は、収入も大きくなるが物件価格も大きくなりがちである。そのためシビアに想定した不動産収支シミュレーションに基づき、返済計画を立てる(返済シミュレーションをする)ことが必要だ。計画を立てるときには修繕費や税金が区分投資よりも多くかかることに注意したい。

2-3.クラウドファンディングなどの匿名組合型不動産小口化商品のメリット・デメリット

不動産小口化商品には任意組合型(現物出資)と匿名組合型(不動産クラウドファンディング)がある。ここでは匿名組合型の不動産小口化商品について解説したい。簡単に説明すると、インターネットで不特定多数の投資家から資金を集め、その資金で不動産投資を行い、家賃収入や物件の売却益が投資家に分配される仕組みだ。

まずメリットには、主に以下のようなものがある。

- 少額から手軽に投資できる

- 手間がかからない

匿名組合型不動産投資小口化商品は、1万円~数百万程度の資金から投資可能だ(最低投資口数は商品ごとに規定あり)。また、スマホ一つで投資が完結できるケースもあり、忙しい人でも手軽に挑戦できることがメリットだ。

一方、主なデメリットは以下の通りだ。

- 不動産そのものを所有しない

- 投資家本人がローンを利用して投資することができない

- 基本的に中途解約ができない

匿名組合型の不動産投資小口化商品は、任意組合型と違い、現物不動産を所有するわけではなく証券化された不動産を購入する。そのため、通常の不動産投資のようにローンを活用した投資ができない点はデメリットだ。また、商品によっては中途解約できないものがあるため、事前に確認する必要がある。

3.不動産投資を成功させるポイント

不動産投資を成功させるポイントとしては、ここでは以下を解説したい。

- 投資目的や目標を明確にする

- シミュレーションをする

- リスクヘッジのために分散投資をする

3-1.投資目的や目標を明確にする

不動産投資を成功させるには、投資目的や目標を明確にしなければならない。なぜなら投資目的や目標があいまいな状態では「インフレ」「年金」「相続税」といった対策にならない可能性があるからだ。例えば、相続税対策を考えているのであれば、相続税対策にならない匿名組合型不動産小口化商品は対象外となる。このように、不動産投資の目的や目標に合った不動産投資の選定を心がけたい。

3-2.シミュレーションをする

不動産投資を成功に導くことが期待できる方法の1つとして、シミュレーションをしておくことが挙げられる。その際、物件や設備の状況、入居者の状況(家賃や空室率の変動)、金利の上昇、災害などさまざまな変化を想定してシミュレーションすることが重要だ。さらに、不動産投資には多くの要因が影響することから、必ずしもシミュレーションで想定したとおりにならないことは頭に入れておきたい。

3-3.リスクヘッジのため分散投資をする

不動産投資を成功させるためには、リスクヘッジのために分散投資をするべきだ。一つの不動産だけでは、退去時や災害などの際に収入がゼロになってしまうリスクがある。そのため以下のようなリスクヘッジとなる分散投資を心がけておきたい。

- 複数の物件を所有する

- 異なるエリアの物件を所有する

- マンションとアパートなど、物件の種類を変えて所有する

複数の物件を所有するのはコスト面などから初期段階では難しいかもしれないが、不動産投資に慣れて軌道に乗ってきた段階では専門家に相談しながら分散投資を検討したい。

4自己資金1,000万円以上を頭金にした場合のメリット・デメリット

不動産投資を始める際、自己資金1,000万円以上をどう使うかで、経営環境は大きく変わってくる。その具体的な中身を見ていこう。ここでは、冒頭でご紹介した不動産投資の種類のうち、「一棟マンション・アパート」をイメージしながら考えていきたい。

金融業界の大きな流れとしては、一棟マンション・アパートを購入する際の融資審査が厳しくなっている傾向があり、頭金が1,000万円以上必要となるケースも多くなっている。逆に言うと、自己資金1,000万円以上を持っている人にとっては、「競合する投資家が少なくなった」とも言えるため有利な面もあるのだ。

・メリット

1つ目のメリットは、月々の返済金額が減るため「キャッシュフローが安定しやすい」ことだ。自己資金1,000万円以上を頭金にして借入額を減らすことで、同じ返済期間であれば月々の返済額が減る。

2つ目のメリットは、自己資金1,000万円以上を使って借入額を圧縮することで、次の賃貸物件を購入するための融資を受けやすくなる可能性があることだ。

・デメリット

1,000万円以上を頭金に使うデメリットとしては、 貯蓄の大半を頭金に回してしまった場合、急な出費に対応しにくくなることが考えられる。不動産投資には、物件購入後に設備交換や修繕が発生したり、想定以上の空室が発生したりすることもある。必ず余力は残しておきたい。

では、どれくらいの手元資金を残すのが安全だろうか。これについては明確な目安はないものの、下記のような賃貸物件は修繕や空室のリスクが高いため、手元資金を多めに残しておくのが賢明かもしれない。

- 修繕や設備交換の費用がかさみやすい築古物件

- 空室リスクが高い築古物件や利便性の悪い物件

- 空室が長期化しやすい周囲に競合の多い物件

5.自己資金1,000万円以上で一棟アパートを経営するなら新築?中古?

1,000万円〜2,000万円の自己資金を用意できる人は、一棟物件の中でもアパートと相性がよいかもしれない。頭金を「物件価格の2割程度」と想定した場合、5,000万円〜1億円の賃貸物件を購入できることになる。これくらいの価格帯であれば、数多くのアパートが選択肢になるため、より有利な条件の賃貸物件を見つけやすい。

5-1.新築一棟アパート、中古一棟アパートの比較

ただし、一棟アパートといっても、新築アパートと中古アパートの選択がある。自己資金1,000万円以上を生かすには、どちらを選択するのが正解だろうか。両者の違いを比較しながら考えてみよう。(○=有利、×=不利)

| 比較材料 | 新築 アパート | 中古 アパート |

|---|---|---|

| 法定耐用年数 | ○ | × |

| 修繕費 | ○ | × |

| 入居率 | △ | △ |

| 購入価格 | × | ○ |

| 選択肢の多さ | × | ○ |

・法定耐用年数の比較

法定耐用年数では、新築アパートのほうが有利と言えるだろる。新築アパート(木造)の法定耐用年数は22年残っているが、中古アパートは購入した時点で築年数が経っているため、法定耐用年数が少なくなるケースが多いからだ。

・修繕費の比較

修繕費では、新築アパートのほうが有利な傾向にある。賃貸物件の建物は築年数が経つほど、突発的な設備交換や修繕が必要になるケースが多いからだ。

・入居率の比較

入居率では、新築アパートのほうが有利だろう。立地や間取り、入居者の好みなどにもよるが、新築アパートを好む入居者が一定数いるため、新築、もしくは築年数の浅いタイミングでの入居率が一般的に高いからだ。ただし、これは同エリア、同規模の新築アパートと中古アパートを比較した場合に言えることであり、その場所の地域特性を理解して物件選定を行う必要性やアパート経営者自身が満室に向けた努力をする必要があることは忘れてはならない。

・購入価格の比較

購入価格では、中古アパートのほうが有利な傾向と言えるだろう。特にアパートは法定耐用年数が短いため(RC造マンションなどと比べた場合)、中古物件の建物価格が割安になりやすいことが理由だ。

・物件選択の比較

物件の選択肢の比較では、中古アパートのほうが有利と言えるだろう。新築以外のアパートが中古アパートになるため、選択肢が圧倒的に多いからだ。

5-2.自己資金1,000万円前後なら中古一棟アパートが現実的

1,000万円以上の自己資金がある人が、新築アパートと中古アパートのどちらを選ぶとよいかは、以下の2つの要素が大きく影響する。

- 自己資金がどれくらいあるか

- 物件価格の何割の頭金が必要になるか

頭金を2割と考えると、自己資金1,000万円なら物件価格5,000万円、自己資金1,500万円なら物件価格7,500万円が目安になる。これくらいの物件価格なら、首都圏や関西圏など入居者ニーズの高いエリアでも数多くの中古アパートが対象になる。

また、頭金2割の設定で2,000万円以上の自己資金があるなら、物件価格は1億円以上になる。これなら新築アパートも視野に入ってくるだろう。

※最終的にどれくらいの頭金が必要になるかは、物件や購入者の属性によって変わる。上記はあくまでも目安である。

6.<appendix>自己資金1,000万円以上の中古一棟アパート経営開始までの流れ

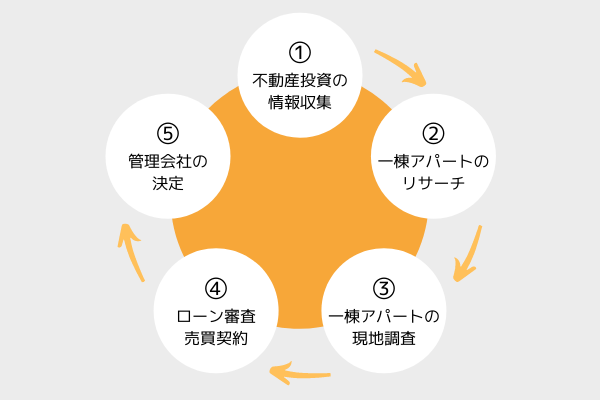

一棟アパートを初めて購入する人に向けて、経営開始までの流れをご紹介しよう。

6-1.不動産投資の情報収集

自己資金1,000万円以上を有効活用するためには、不動産投資に関する情報を収集して、経営スキルを高めていかなければならない。情報収集にはさまざまな方法があるが、家主に対して行ったアンケートでのベスト5は以下のとおりだ。

- インターネット(SNS等):30.2%

- セミナーや不動産投資スクール:25.1%

- 友人や知人からの情報提供:23.9%

- 関連書籍や教材等の購入:19.8%

- コンサルタントへの相談:15.7%

参照:国土交通省「賃貸住宅管理業務に関するアンケート調査(家主)」※この先は外部サイトに遷移します。より株式会社ZUU作成

複数の方法を組み合わせると、効率的な情報収集が可能になる。

6-2.一棟アパートのリサーチ

賃貸物件のリサーチ方法には、いくつかの選択肢がある。

- 不動産投資サイトをチェック

- 総合不動産サイトをチェック

- 不動産会社に物件情報の提供を依頼

一棟アパートのリサーチを行う際は、1,000万円以上の自己資金を有効活用できる物件条件を決めておくことが大切だ。物件条件とは、エリアや築年数、購入価格、利回りの目安などのことである。これらの条件を決めておかないと、一棟アパートの膨大な情報から、求める物件を効率的に絞り込みにくくなってしまう。

一棟アパートのリサーチのポイントは、物件選びを不動産会社やコンサルタント任せにしないことだ。不動産投資はあくまでも賃貸経営である。経営者としての自覚を持ち、不動産会社やコンサルタントの意見を参考にしながらも、最終判断はオーナー自身が下すべきだ。

6-3.一棟アパートの現地調査

条件に合う一棟アパートを見つけたら、現地調査の段階に進む。不動産投資の現地調査とは、その賃貸物件の建っている場所を訪れ、下記の項目をチェックすることである。

- 建物や駐車場などの状況

- 物件の周辺環境

- 最寄りの駅やバス停までのアクセス

- 接道状況

- 競合物件の有無

遠方であることを理由に現地調査を省くケースもあるようだが、初心者は避けるべきだろう。なぜなら、物件情報の内容が必ずしも正しいとは限らないからだ。悪質なケースでは入居状況を満室と打ち出しているのに、現地を訪れたら空室だらけというようなこともある。これでは1,000万円以上の自己資金があっても、それを活かせない。

また一棟アパートの現地調査は、なるべく早めに実行するのもポイントだ。好条件の賃貸物件ほど、他の不動産投資家との競合になる可能性が高く、買付申込みを先に入れられてしまいやすい。買付申込みとは、売主に対して購入の意思を明確に示すことである。

6-4.ローン審査、売買契約

融資を受けて一棟アパートを購入する場合は、金融機関の不動産投資ローンの審査を受ける必要がある。金融機関が用意するシミュレーターや仮審査で、借入額の目安を事前に確認しておくとスムーズだ。本審査では、賃貸物件のレントロールや事業計画書など、金融機関が指定する書類を提出する必要がある。

さらに、一棟アパートの引渡しまでに売買契約の締結もある。買主がやるべき数多くのタスクがあるが、不動産会社の担当者がサポートしてくれることがほとんどだ。不安であれば契約までの流れとタスクを事前にレクチャーしておいてもらうとよいだろう。

6-5.管理会社の決定

中古一棟アパートであれば、 購入した時点ですでに入居者がいるケースが多いだろう。運営のための業務(入居者募集・トラブル対応・家賃管理など)をアウトソースしたい場合は、管理会社との委託契約を結ぶ必要もある。

委託する管理会社の選択肢には、「これまで管理を担当していた管理会社」と「新規で見つけた管理会社」がある。手数料の安さも比較ポイントだが、管理会社のサービスの質もよく確認しておきたい。入居者満足度や空室率にダイレクトに影響するため、慎重に検討すべきだろう。

賃貸管理の経験があり、自由になる時間の多いオーナーは、管理会社を使わず「自主管理をする」という選択肢もある。これにより、管理会社に払う委託料(家賃の5%程度が相場)や中間マージンなどを節約することもできる。

7.不動産投資に向いている人

不動産投資を行う目的は、人によって異なる。一般的に不動産投資に向いている人は以下の通りだ。

- ローンを活用した投資をしたい人

- 長期で資産形成をしたい人

- 不動産投資を事業と考え経営者視点を持って運用できる人

ローンを活用した投資をしたい人には、不動産投資が1つの方法だ。また長期間で資産形成したい方のほうが不動産投資に向いていると考えられる。また、不動産投資は購入後において稼働率を上げるための工夫をしたり、修繕をしたり自らが主体的に行動をする必要があることから不動産投資を事業と考え経営者視点を持って運用できる人も向いている傾向にある。

不動産の管理は管理会社へ委託できるため細かい作業を行う必要はないが、事業主として長期目線で不動産市況や経済状況を見極めることが成功するためには求められる。このように不動産投資を行う目的や自分の適性を踏まえた上で不動産投資を検討しよう。

8.自己資金に関するよくあるQ&A

最後に、自己資金に関する質問と回答をまとめて紹介する。

8-1.Q:不動産投資を始めるにあたって、1,000万円以上の自己資金を用意できる人のメリットとは?

用意した自己資金を頭金にすることで借入額が減り、月々のローン返済金額が減ってキャッシュフローが安定しやすい点と、資産と借り入れのバランスが良化することがローン審査においてプラス要因になりやすいことだ。

8-2.Q:頭金なしで不動産投資を始めるメリットとは?

A. 自己資金の大半を頭金にせず温存することで、物件購入後の修繕などの突発的な支出や空室に対応しやすくなる。

8-3.Q.1,000万円前後の自己資金を用意できる人は、どんなタイプの一棟物件を選ぶのが現実的?

A.用意できる自己資金が1,000万円で、金融機関から頭金を2割求められると仮定すると、5,000万円の賃貸物件が目安になる。エリアや築年数にもよるが、一棟物件の中で中古アパートであればこの価格帯でも購入することができるだろう。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。