シンカー:インフレ期待の上昇などにより、グローバルにイールドカーブはスティープ化していくだろう。デフレ脱却を目標とする日銀の金融緩和の是正は最後となり、日本のイールドカーブはスティープ化しても遅れるだろう。それが更に円安の力となり、デフレ脱却の力となろう。各国の政策の緩和修正につられる形で、日本も政府が緊縮に、日銀も緩和修正に拙速に動けば、国際経常収支の黒字の内需低迷による悪い形の拡大をともない、急激な円高で景気低迷に戻ってしまう。各国が動いても、日本はまだ緩和を続けることで、そのリスクは防げる。そのためには、政策の目標としての2%の物価目標堅持が鍵であり、日銀だけではなく、政府も達成に向けた財政政策の緩和を続けるべきだろう。これまで財政政策が弱くて強いリフレ・サイクルが維持できない不安が、日本の株式マーケットの弱さにつながっていた。ウィルス問題がなくなり、企業活動が著しく強くなって、企業貯蓄率が正常なマイナスに戻るまで、岸田内閣は、プライマリーバランス黒字化目標の先送りなどで、財政拡大を続けるコミットメントが必要となる。

メイン・シナリオ−デフレ完全脱却に向けた道筋

2021年度:新型コロナウィルスの影響と、金融緩和縮小などでのインフレに対するグローバルな政策当局のスタンスへの誤解が残るとともに、信用・設備投資・リフレの三つのサイクルに停滞感があり、景気は緩やかなU字型の回復にしかならず、マーケットは膠着状態を抜け出しきれない

2022年度:設備投資サイクルが上振れ、景気はV字型に回復し、グローバルな政策当局のインフレ許容が理解され、金融政策の漸進的な正常化と財政政策の緩和の継続で、景気動向よりも政策の引き締めは緩やかであることで、マーケットは強い動きに

2023年度:財政政策と設備投資の景気押し上げの力が一服し、グローバルな政策当局の引き締め懸念もあり、マーケットは一時的に弱い動きに

2024年度:グローバルに金融緩和の修正が景気に優しいペースになるという安心感と、緩和的な財政政策も続き、企業活動が活性化を続け、三つのサイクルが強い状態を維持したまま、マーケットは再び強い動きに

2025年度:企業活動が活性化を続け、賃金上昇により消費活動も拡大することで、2%の物価目標を達成するとともに政府がデフレ完全脱却宣言し、マーケットの動きは投資が生産性を押し上げられたかどうかによって違いが出る

1.異常なプラスの企業貯蓄率による過剰貯蓄の総需要破壊の力が、内需低迷とデフレの原因だった。日銀が大規模な金融緩和を実施し、信用サイクルが上振れ、企業のデレバレッジが大きく緩和し(企業貯蓄率が低下し)、失業率も低下した。名目GDPと総賃金が拡大に転じた。

2.財政緊縮とまだ慎重な企業行動により、ネットの資金需要(財政収支+企業貯蓄率)は消滅していて、市中のマネーの拡大する力(リフレ・サイクル)と家計へ所得を回す力がまだ弱かったことが、なかなかデフレを脱却できない原因であった。

3.岸田内閣の財政拡大と企業活動の再活性化で、ネットの資金需要が復活後に持続し、それをマネタイズする日銀の粘り強い金融緩和の継続と合わせ、「分配・成長型」アベノミクスであるキシダノミクスに変化し、不完全であったリフレ政策が家計に所得を回すようなより完成したもの(アベノミクス2.0)になる。震災復興による財政拡大でネットの資金需要が復活する中、大規模金融緩和が始まった2013年以降のアベノミクス1.0と似る。

4.新型コロナウィルス問題が小さくなる2022年度には設備投資サイクルが上振れ、失業率は再び低下し、総賃金の強い拡大で消費も回復するとともに、景気拡大は加速するようになるだろう。

5.第四次産業革命や脱炭素などの強い投資テーマで、政府の成長投資の拡大を合わせて、企業活動が活性化を続けて、2023年度末までに企業貯蓄率がマイナス化(正常化)し、内需低迷とデフレの原因が払拭され、デフレ脱却の新しい日本経済になろう。

6.第四次産業革命に支えられ米国経済は堅調で、政策当局は中国との対立を有利にするためにもインフレを許容し、 FRBの金融政策の正常化のペースは緩やかだろう。日米金利差拡大が円安の力となり、景気拡大が強くなる中、 2024年度に日銀は長期金利の誘導目標を景気・マーケットの拡大と物価上昇率の加速を阻害しない速度で引き上げ始めるだろう。短期の政策金利目標をプラスに戻し現行の緩和政策から脱却を始めるのは、2%の物価目標を達成し、政府がデフレ完全脱却宣言ができるようになる2025年度となろう。

7.景気拡大とともに、投資が拡大しながら生産性が上昇するというバブル崩壊後初めての現象が確認され、潜在成長率がしっかり上昇すれば、日本経済は復活することになる。名目GDP成長率(膨張力)が長期金利(抑制力)を上回り続け、マイナスの実質長期金利は維持され、リフレ・サイクルは加速し、株価の基調的な上昇とともに、財政は安定化に向かうだろう。ネットの資金需要は適度であり、金利高騰はないだろう。

リスク・シナリオ−政策の拙速な引き締め

オミクロン株の感染拡大などで経済活動の回復が遅れ、企業の負債の負担の増大と政策支援の先細りで、信用サイクル(中小企業貸出態度DI)が腰折れる 財政負担を懸念するあまり、増税などの緊縮財政に転じ、ネットの資金需要をまた消滅させ、リフレ・サイクルが腰折れる グローバルに政策当局がインフレを過度に警戒し、企業の投資行動が強くなる前に、引き締め政策を急ぎ、経済活動をオーバーキルしてしまう

金利と為替−金融政策スタンスの違いが円安の力に

FRBは資産買入のテーパリングペースの加速を決定し、22年3月完了する見込みである。FRBはタカ派姿勢を強めており、12月会合で公表された政策金利見通し(ドットチャート)の中央値は22年に3回、23年に3回の利上げを示した。将来的なバランスシート縮小についても議論されたことを明かした。短期政策金利は徐々に切り上がる一方、長期金利は旺盛な海外需要や景気減速懸念を背景に上昇は限定的だと見ており、ドル高圧力は弱まる可能性がある。しかし、日銀との金融政策スタンスの違いからドル円は堅調な推移となろう。ECBはパンデミック緊急購入プログラム(PEPP)を2022年3月に終了するが、従来の資産購入プログラム(APP)は継続し、資産買入のテーパリングは2023年になると見ている。ユーロ圏の経済成長とインフレは堅調でも米国ほど加速しないと思われるため、利上げはFRBより遅れて開始すると見ているが、日銀よりも利上げが早く開始すると予想している。日銀は資産買入は事実上のテーパリングをしているものの、当分の間金融政策の大枠は変わらないと見ている。日米欧の中で、日本の物価上昇率が最も低いことを鑑みると、日銀の金融緩和の是正は最後となろう。こうした動きは、円が対ドル・対ユーロで円安方向に推移することを下支えするだろう。

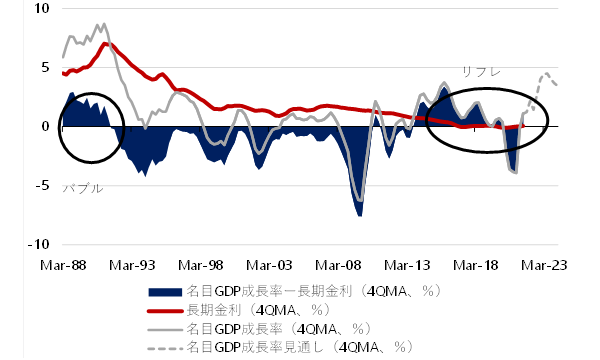

名目GDPと総賃金を縮小から拡大に転じさせたのが、アベノミクスの最大の成果であった。膨張の力である名目GDP成長率が抑制の力である長期金利を持続的に上回るのはバブル期以来であった。長期実質金利はマイナスとなっていた。拡張する力が抑制する力を上回り、デフレによる縮小均衡から、リフレによる拡大均衡に変化したことになる。新型コロナウィルス問題での名目GDPの急激な縮小で、一時的に再逆転を許していた。しかし、財政拡大によるネットの資金需要の復活を、日銀の積極的な金融緩和でマネタイズし、名目GDPの回復が金利の上昇を上回り、マイナスの長期実質金利をともなう新たな拡大均衡の形はデフレ完全脱却まで継続するだろう。ウィルス問題が小さくなる中で、実質GDP成長率が内需主導の自律的な形となり、過剰貯蓄の解消などにより国際経常収支の黒字額が縮小していくことで、円安の力が生まれるだろう。中国を中心とする国家資本主義に対して米国を中心とする自由資本主義国を有利に導くため、先進国の政策当局はインフレを許容していくことになるだろう。インフレ期待の上昇などにより、グローバルにイールドカーブはスティープ化していくだろう。テーパリングや政策金利の引き上げなどのグローバルな動きに対して、デフレ脱却を目標とする日銀の金融緩和の是正は最後となり、日本のイールドカーブはスティープ化しても遅れるだろう。それが更に円安の力となり、デフレ脱却の力となろう。インフレへの耐性をつけるため、各国が強い通貨を希求する可能性があることも追い風だ。一方、日本の財政拡大はまだ小さく、各国と比較しネットの資金需要が小さくリフレ・サイクルが弱く、マネーの拡大とインフレの格差が存在する。これまで財政政策が弱くて強いリフレ・サイクルが維持できない不安が、日本の株式マーケットの弱さにつながっていた。各国の政策の緩和修正につられる形で、日本も政府が緊縮に、日銀も緩和修正に拙速に動けば、国際経常収支の黒字の内需低迷による悪い形の拡大をともない、急激な円高で景気低迷に戻ってしまう。各国が動いても、日本はまだ緩和を続けることで、そのリスクは防げる。そのためには、政策の目標としての2%の物価目標堅持が鍵であり、日銀だけではなく、政府も達成に向けた財政政策の緩和を続けるべきだろう。ウィルス問題がなくなり、企業活動が著しく強くなって、企業貯蓄率が正常なマイナスに戻るまで、岸田内閣は、プライマリーバランス黒字化目標の先送りなどで、財政拡大を続けるコミットメントが必要となる。予想より早く物価上昇が加速した場合は、2%の目標をもっと柔軟化して、上振れを容認してもよいだろう。

図:名目GDP成長率と長期金利

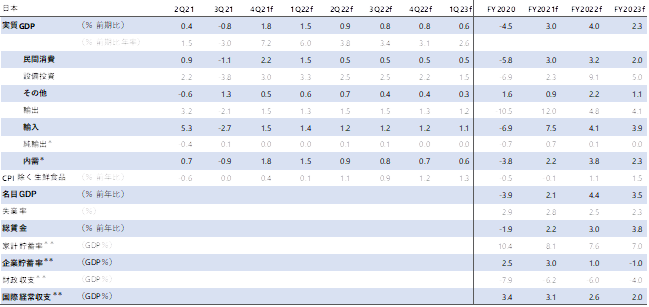

表:日本経済見通し

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。