この記事は2022年年1月13日に「株式新聞」で公開された「海外株式見通し=米国、香港」を一部編集し、転載したものです。

[米国株]早期利上げ観測、銀行株に割安感

年末年始を挟んで堅調に推移していた米国株式市場は、2022年1月5日のFOMC(米連邦公開市場委員会)議事要旨(2021年12月開催分)の公表によって一転。利上げ前倒しとFRB(米連邦準備制度理事会)のバランスシート縮小への懸念に押し返された。7日発表の雇用統計で非農業部門雇用者数が市場予想の半分以下だったにもかかわらず、失業率が前月比0.3ポイント低下の3.9%、平均時給が同プラス0.6%と賃金上昇が加速。4日発表の11月の米雇用動態調査(JOLTS)で自発的離職者数が過去最高を記録したように、労働者が待遇面で強気になりやすく、雇用する側が人材の引き留めに苦慮していることが示された。

このような動きを受けて、CME(シカゴ・マーカンタイル取引所)金利先物市場では今年3月の利上げ確率が80%に達し、ゴールドマン・サックス<GS>は年内4回の利上げ見通しを公表。バランスシート縮小も7月までに開始されるとの見通しが市場で優勢となり、6日と7日の米10年国債利回りは1.8%近辺でもみ合った。仮に0.25%利上げが2023年までに6回行われれば、政策金利(FFレート誘導目標)上限は1.75%に達する。利上げが6回までという見通しが優勢のままであれば、10年国債利回りの1.75%超えは超長期の資金を運用する日本の生保や年金にとって魅力的な水準とみられる。

米国の銀行株は、ここ数年は長短金利の低下による預貸利ザヤの縮小を背景に融資を中心とした商業銀行部門が伸び悩んでいたが、今後は長期金利上昇による利ザヤ拡大が見込まれる。JPモルガン・チェース<JPM>、ウエルズ・ファーゴ<WFC>、バンク・オブ・アメリカ<BAC>、シティグループ<C>など商業銀行部門に強い銀行は、2021年年度市場予想のPERやPBR(株価純資産倍率)から見ても、S&P500(PERが約21倍、PBRが約4.3倍)およびNYダウ平均(PERが約19倍、PBRが約4.5倍)と比較しても割安なバリュー銘柄と言える。

[香港株]RCEP発効で躍進が期待される中国物流企業

2022年元旦に日本、中国、オーストラリア、ニュージーランド、シンガポール、タイ、ベトナム、ブルネイ、カンボジア、ラオスの10カ国間で「地域的な包括的経済連携協定」(RCEP)が発効した。2月1日には韓国でも発効予定であるほか、マレーシア、インドネシア、フィリピン、ミャンマーを加えて15カ国の参加が見込まれている。参加国全体のGDP(国内総生産)および人口ともに世界の約3割を占めている。

中国は習近平国家主席の「一帯一路」構想の下、すでに西部の重慶市や成都市を中心に欧州との間で鉄道輸送の「中欧班列」を整備。アセアンとの間では高速道路を続々と完成させたほか、西チワン族自治区の南寧市や雲南省の昆明市はベトナムのハノイ経済圏との連携を進めている。将来的にシンガポールまで続く鉄道を計画だ。

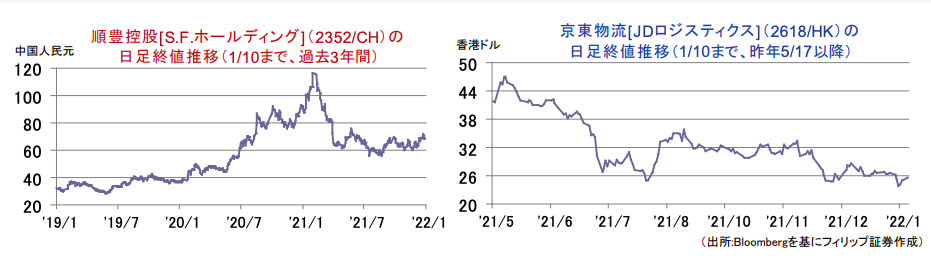

中国とアセアン(東南アジア諸国連合)間のライブビデオ配信による越境EC(=Eコマース、電子商取引)が急成長する中、ライブコマースで売れたモノの国境をまたぐ動きを中国の物流企業が支えている。中国の物流業界はECの普及に伴いアリババ傘下の物流企業が過半を占めるようになったが、専業物流業者として中国最大の企業である順豊控股(S.F. ホールディング)は、2021年6月末時点で中国335都市に進出し、約2万1,000カ所の直営拠点を開設。国際宅配サービスも手掛け、米国、EU(欧州連合)、日本など78カ国・地域をカバーしている。

また、中国のネット通販大手JDドットコムの物流子会社である京東物流(JDロジスティクス)はテクノロジーを駆使したスマート倉庫が注目される。順豊控股の2021年1~9月は、売上高が前年同期比24%増、純利益が同68%減。京東物流の2021年1~6月は、売上高が同54%増、一過性の利益や損失を除外したNON - GAAPの調整後純利益は赤字転落。足元では先端技術への投資や物流網拡張など成長に伴う先行投資費用がかさんでいるものの、成長ポテンシャルが見込まれる。