不動産投資に関心を持たれている会社経営者の方は多いのではないでしょうか。不動産投資を行なっていれば本業が不振に陥ったときのリスクヘッジになり、リタイアしたあとの人生においても不動産収入があると生活資金に安心感が持てます。しかし、実際に不動産投資を始めるとなると、疑問や不安がわいてくるのではないかと思います。本稿では、会社経営者こそ不動産投資をするべきといわれている理由を中心に、その具体的な方法や留意しておくべき点を解説します。

目次

1.会社経営者こそ不動産投資をするべきと言われる5つの理由

実は会社経営者と不動産投資はとても親和性が高く、「会社経営者こそ不動産投資をするべき」ともいわれています。それはなぜなのでしょう。

会社経営者が不動産投資をするべきだといわれる5つの理由を解説します。

2.社宅として活用すれば福利厚生になる

3.引退後の生活を支える収入源を持てる

4.本業と両立できる

5.節税、相続対策になる

1-1.本業が不振になったときのリスクヘッジになる

一般的に会社経営者は恵まれた身分でお金持ちだとのイメージがあるかもしれません。

しかしそれは会社を経営に成功した結果であって、何もしなくてもそれが永遠に続くものではないと、ほとんど会社経営者が自覚していることでしょう。

今はうまくいっていても、いつ経営不振になってしまうかわからないという危機感は、会社経営者特有の心理かもしれません。

そこで本業とは無関係の事業として不動産投資をすることで、万が一本業が不振になってしまっても不動産収入があれば会社の経営を健全化することができるかもしれません。

実は大企業のなかにも本業ではなく不動産収入が大きなウェイトを占めている事例は数多くあります。こうした企業は本業が不振に陥っても、不動産事業さえ堅調であれば企業全体の健全性を維持することができます。

もちろんそれは大企業だけではなく、どの企業にも当てはまります。会社経営者として会社のため、自分のために不動産投資で収入源を多角化することはリスクヘッジの手段としてとても有効です。

1-2.社宅として活用すれば福利厚生になる

会社名義で不動産を購入しておくと、もし空室気味になってしまっても社宅として利用することもできます。福利厚生の一環で住宅手当を出している企業は多いですが、住宅手当はキャッシュアウトになります。

それに対して不動産専門の別法人を設立して会社と賃貸契約を結ぶ形にすると、福利厚生費として経費計上できるうえに、不動産専門の別法人には賃貸収入が発生します。

つまりキャッシュアウトさせてしまうのではなく、自社内でキャッシュフローを作ることができるわけです。

1-3.引退後の生活を支える収入源を持てる

今は元気に仕事ができる会社経営者であっても、いつかリタイアするときがきます。

リタイア後に会社から収入を得る形を構築することは可能ですが、それはリタイア後も会社の経営が健全であることが前提です。

残念ながらそれも保証されていることではないので、引退後の生活を支える収入源として不動産は有効です。

1-4.本業と両立できる

当記事をお読みになっているあなたが会社経営者であればいうまでもないことですが、経営者は多忙です。

本業以外に何かを始めると、忙しく時間がない状態になってしまう可能性がありますが、不動産投資にはほとんどの業務を外注化できるメリットがあります。

物件選びから管理、家賃の回収など大半の業務を任せられる専門の業者があります。多忙な人こそ、「外注できる」というメリットを享受することができます。

1-5.節税、相続対策になる

税金は会社経営者にとって常に悩みの種になる問題です。不動産投資には、この税金に対するメリットもあります。

1つは、損益通算です。 ので、課税対象額が減る分だけ節税になります。

税金面でのメリットとしてもう1つ見逃せないのが、相続対策です。会社経営者の多くは将来の相続について何らの悩みを持っていると推察しますが、資産を不動産にすることによって相続財産の評価額を減らすことができます。

しかもその不動産が賃貸用であればさらに評価額を下げることができるため、相続対策のために資産を不動産化する人もいるくらいです。

2.会社経営者が不動産投資を始めることで想定されるリスク

前章では会社経営者が不動産投資をすることのメリットについて解説しましたが、ここではその逆にあたるリスクについても解説しておきたいと思います。リスクは事前に知っておくことで防ぐことができます。

ただしメリットに対してリスクはとても少ないので、やはり会社経営者にとって不動産投資は有効な資産運用術であるともいえます。

2.融資が本業の資金調達に影響する可能性

2-1.失敗すると損失を出してしまう

不動産投資は不動産賃貸事業です。あくまでも事業なので、物件を買えば100%成功することが保証されているわけではありません。

不動産投資の代表的なリスクとして空室リスクがありますが、所有している物件に入居者がつかなければ家賃は発生せず利益もでません。

融資を活用して物件を購入している場合は家賃収入がないため「持ち出し」での返済を余儀なくされます。

空室リスク以外にも、物件を売却するときに思うような価格で売れなかった場合、家賃収入の総合計と合算したトータル収支がマイナスになってしまう可能性もあるので、あくまでも元本保証の投資ではないことを覚えておきましょう。

2-2.融資が本業の資金調達に影響する可能性

2つめのリスクは、収益物件を購入する際に利用した融資が本業の資金調達に影響を与える可能性があることです。

あくまでも副業のつもりで始めた不動産投資のための借入額が大きくなってしまい、それによって本業の資金調達が悪影響を受けてしまう可能性があります。

本業の経営リスクを高めてしまうので、これは会社経営者特有のリスクとして押さえておく必要があるでしょう。

3.会社経営者が不動産投資を始める主な手順

続いては、会社経営者が不動産投資を始める手順の概要と、押さえておきたい5つのポイントについて解説します。

2.誰が不動産を持つのかを検討する

3.不動産投資に強い不動産会社をパートナーにする

4.金融機関の融資を攻略する

5.慎重に管理会社を選ぶ

3-1.始めるなら早いほうがいい

不動産投資は短期目線ではなく、中長期的な目線で取り組むものです。

かつて不動産バブルの当時には購入したばかりの不動産を転売して利ザヤを稼ぐ方法もありましたが、今では不動産を5年未満で売却すると税金面でも不利なので、家賃収入を安定的に得るのがセオリーです。

長い時間をかけて取り組むことが前提になるため、始められる環境が整っているのであればできるだけ早く始めることをおすすめします。

リタイアするまでの時間が無限にあるわけではありません。現役世代のうちにしっかりと資産形成をしておけば、安心して老後を迎えることもできるようになります。

特に会社経営者は会社の業績によって融資の審査が大きく影響を受けるため、業績が好調であるタイミングは不動産投資を始める大きなチャンスと捉えるべきだと思います。

3-2.誰が不動産を持つのかを検討する

会社経営者が始める不動産投資では、「誰が不動産を持つのか」を検討する必要があります。考えられる選択肢は、以下の3つです。

2.経営者が代表を務めている法人が所有する

3.不動産投資のために法人を設立する

それぞれの特徴やポイントについて簡単に解説します。

1.経営者本人が個人で所有する

不動産投資をしたいと考えている会社経営者本人が個人の名義で不動産を所有するスタイルです。

会社の会計とは切り離されているので、あくまでも経営者の個人事業という形になります。会社経営者であるうちに役員報酬で物件を購入し、資産形成を進めていくので最もシンプルな形といえます。

2.経営者が代表を務めている法人が所有する

会社経営者が自ら代表を務めている法人の名義で不動産を購入し、賃貸経営をする形も選択肢の1つです。この場合、考えられるメリットは3つあります。

いずれもすでに解説したメリットに近いもので、以下のとおりです。

・住宅手当の代わりに社宅とすることで会計上のメリットが得られる

・資産を不動産化しておくことで法人の事業承継に備えられる

これらのメリットを優先したい場合は、経営者個人ではなく法人が不動産を所有する形をとるのがよいでしょう。

3.不動産投資のために法人を設立する

先ほどのパターンは既存の法人が不動産を所有する形ですが、不動産投資のために別途法人を設立する方法も可能です。この方法でメリットになるのは「節税」です。

会社経営者のなかには個人所得が高い人もいると思います。その場合は個人の所得税の税率が高くなるため、法人を設立して最高税率が所得税よりも低い法人税を納税するほうが節税になります。

普通法人の場合、最高税率は23.2%であるのに対して所得税は課税対象額が900万円を超えると税率が33%になるため法人税を上回ります。

【所得税の速算表】

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

(引用:国税庁 所得税の税率)

つまり、年収から各種控除を差し引いた額が900万円を超える人は新設する法人が不動産を所有するほうが節税になることになります。

3-3.不動産投資に強い不動産会社をパートナーにする

不動産投資をするためには、収益物件を購入する必要があります。

その際に必ず不動産会社を利用するわけですが、そんなときにパートナーとなるのが「不動産投資会社」と呼ばれる収益物件を専門的に扱う不動産会社です。

物件の選定から提案、収支のシミュレーションなどを行い、投資家となる会社経営者の目的達成をサポートしてくれます。

会社経営者は多忙です。不動産業を本業にするわけではないので、不動産投資に精通したパートナーは不可欠です。

パートナー選びに成功すれば不動産投資は成功したのと同然といっても過言ではないほど重要な存在なります。

経営者として日頃からシビアな目でさまざまな判断をしているのと同じ感覚で、パートナーとなる不動産投資会社を見極めてください。

3-4.金融機関の融資を攻略する

不動産投資は融資を利用してこそメリットが大きくなります。なぜなら、融資で調達した他人資本を活用しながら自らの資産形成をすることができるため投資効率が高くなるからです。

この効果はレバレッジ効果と呼ばれ、不動産投資の大きなメリットとして知られています。そこで重要になるのが、確実に融資を受けるための金融機関攻略です。

普段から取引のある銀行と信頼関係を構築することや、それ以外の銀行を利用するとしても業績が良好でなければ融資には通りにくいので、少なくとも過去3年間の決算が好業績となっているときがチャンスです。

先ほどからタイミングの重要性について述べていますが、金融機関の融資を受けることは成功に欠かせないので、タイミングもしっかり精査して臨みましょう。

3-5.慎重に管理会社を選ぶ

不動産投資会社と同様に重要なのが管理会社です。

マンションの管理会社であれば共用部分やエントランスの清掃や建物・設備の維持管理、入居者からの問い合わせや苦情などの対応、家賃の回収など賃貸管理の全般を担います。

会社経営者は多忙であるうえに、ほとんどの場合不動産のプロではないでしょう。多くの業務を外注化できる不動産投資では、物件の管理業務も専門の管理会社に委託するのが一般的です。

しかし管理会社であればどこでもよいわけではなく、考え方や業務の質などにばらつきがあるので、物件を購入する不動産投資会社ともよく相談をしながらしっかりと選ぶようにしましょう。

4.会社経営者が不動産投資を始める際に留意しておくべきこと

最後に、会社経営者が不動産投資を始めるのにあたって留意しておきたいことを2点解説します。どちらも生々しい話ですが、しっかりと意識しておいてください。

2.将来の相続問題を意識した計画を立てる

4-1.給与所得者よりも審査に通りにくい

給与所得者とはサラリーマンや公務員といった給料で生活をしている人たちのことです。それに対して会社経営者は事業者であり、給与所得者ではありません。会社から報酬を得ていると思いますが、それは給料ではなく役員報酬です。

不動産投資のための融資を受けるには審査がありますが、一般的に会社経営者よりも給与所得者のほうが審査に通りやすい傾向があります。

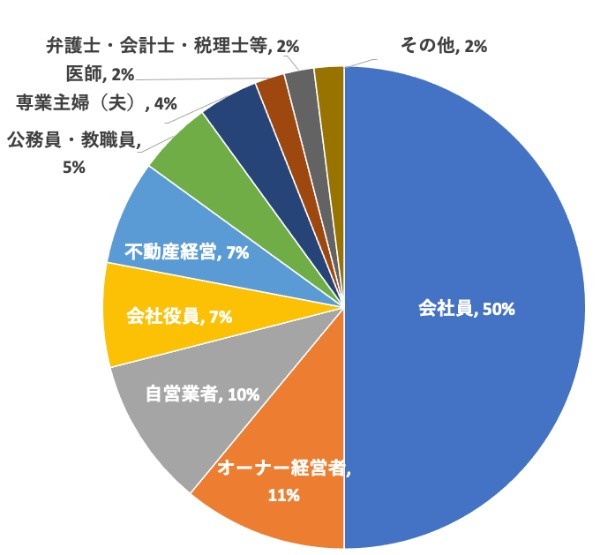

野村不動産の「ノムコム・プロ」が調査・発表した「不動産投資に関する意識調査」でも収益物件を保有している人の半数は会社員で、会社役員は7%、オーナー経営者は11%、自営業者は10%です。

このように会社員が圧倒的に多いことには、融資の審査に通りやすいことが大きく影響していると思われます。

会社経営者のほうが収入も高く不動産を購入しやすい属性に見えますが、金融機関は審査において「安定した収入があること」をとても重視します。

そのため、会社経営者や自営業者は収入が安定しにくい身分だと見られる可能性があるわけです。繰り返しますが、会社の業績がいいときが融資を得やすいタイミングですので、この時期に不動産投資を始められるといいでしょう。

4-2.将来の相続問題を意識した計画を立てる

不動産を所有すると、将来相続問題にかかわってくる可能性があります。

配偶者や子どもなど相続人が複数いる場合は区分マンションを複数戸所有して分割しやすくしておくなど、相続を意識した資産構成にすると将来のトラブルを未然に防ぐことができます。

その他にも資産管理専門の会社を設立して、相続人にその会社の株を分割し相続させるなどの方法も有効です。

5.まとめ

会社経営者こそ不動産投資をするべきといわれる理由から、具体的に不動産投資をするための手順や留意するポイントなどを解説してきました。

特に重要なのが融資とのかかわりなので、融資に通りそうな環境なのであれば積極的に検討してみることをおすすめします。そのチャンスがいつでもやってくるわけではないので、決断は早いほうがよいかもしれません。

不動産投資会社では無料相談や無料の不動産投資セミナーを開催しています。まずは最初の一歩として、足を運び話を聞いてみてはいかがでしょう。

(提供:Dear Reicious Online)

【オススメ記事 Dear Reicious Online】

・40代からの将来設計。早いほどおトクなマンション経営

・マンション経営の物件選び!初心者がまず知っておきたい必須のポイント

・少子高齢化社会が不動産の可能性に与える影響

・「働く」だけが収入源じゃない 欧米では当たり前の考え方とは

・実は相性がいい!?不動産×ドローンの可能性