この記事は2022年3月24日(木)配信されたメールマガジンの記事「岡三会田・田 アンダースロー『日本経済ピッチ(物価):日本でもデフレからインフレへの転換点に』」を一部編集し、転載したものです。

物価 ―― 物価上昇の中身はエネルギーから国内需給の引き締まりを起因したものに変化

新型コロナウィルス問題による消費の減少と菅政権の携帯通信料引き下げなどの構造改革が物価をテクニカルに押し下げてきた。

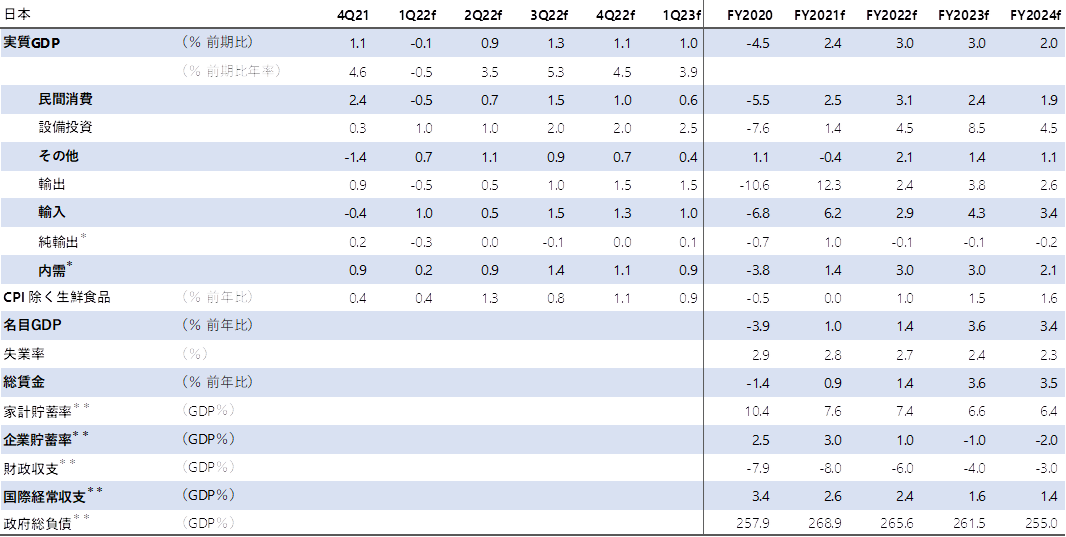

2022年度は、前年の落ち込みの反動に加え、経済活動の回復による需要の拡大と残る供給制約が物価を押し上げる局面に変化していくだろう。さらに、エネルギー価格の上昇が物価上昇率を追加的に押し上げる形となろう。

企業が供給制約を意識することで、シェアではなく収益を最大化するため、値上げと販売数量の減少のバランスをみる価格弾力性をより重要視するようになるかもしれない。

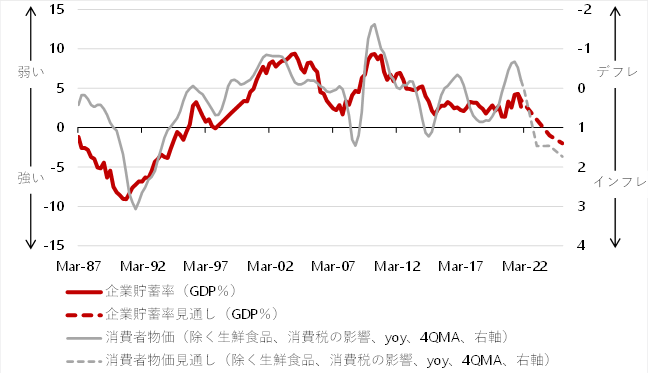

国内では、異常な「プラスの企業貯蓄率」が示す、弱い企業活動が、総需要を破壊する力として、デフレ圧力になり続けてきた。物価を押し上げるマネーの拡大には、企業と政府の支出の拡大が必要になる。

ウイルス問題に対処するための財政支出と岸田内閣の積極財政への転換が、そのデフレ圧力を打ち消し、総じてみれば、物価を押し上げる方向に作用し始めるだろう。

第四次産業革命や脱炭素などの投資テーマによって企業の投資が拡大する。サービス業の復調で失業率が低下し、賃金上昇によって消費が回復するだろう。設備投資と消費が両輪となる内需拡大が、物価を上昇させていく。

グローバルには、積極財政、環境意識、ウクライナ問題、そして米中対立がディスインフレからインフレへの変化を生んだ。

民間主体の投資の効率性を内包する米国を中心とする自由資本主義国が、国家主導の非効率な投資を内包する中国などの国家資本主義国に対抗するためには、インフレ環境の方が有利であり、デフレに陥るリスクを冒してまで経済政策の強いブレーキを踏むことはないだろう。

先進国の政策当局は、雇用の拡大を優先しながら積極財政や緩和的な金融環境の継続などでインフレへの環境変化、これまでより高位のインフレ率を許容し、膨張した負債構造の安定化のためにも、低い実質金利の水準を維持していくことになる。

グローバルにエネルギーなどの供給制約による極めて高い物価上昇率は、制約の解消で2022年度後半には安定化してくるとみられるが、トレンドはこれまでの1〜2%ではなく、2〜3%へ恒常的に変化した可能性がある。

グローバル・インフレは、日本のデフレ脱却への動きを促進していく。2022年度には物価上昇率は1%台が定着するだろう。2023年度から2024年度には、設備投資サイクルの上振れで企業貯蓄率がマイナスの正常な状態に戻り、過剰貯蓄が総需要を破壊しなくなり、デフレ圧力からインフレ圧力への変化の転換点となる。

2022年度から2024年度までのコア消費者物指数(生鮮食品を除く)の上昇率は平均で1%台半ばで推移するが、物価上昇の中身は、エネルギー価格の上昇から国内の需給の引き締まりを起因したものに変化していく。2%の物価目標達成は、実際の物価上昇がインフレ期待を押し上げ、それが更に物価上昇を強くするサイクルが必要となり遅れて2025年度になろう。

▽コア消費者物価指数(除く生鮮食品・消費税)と企業貯蓄率

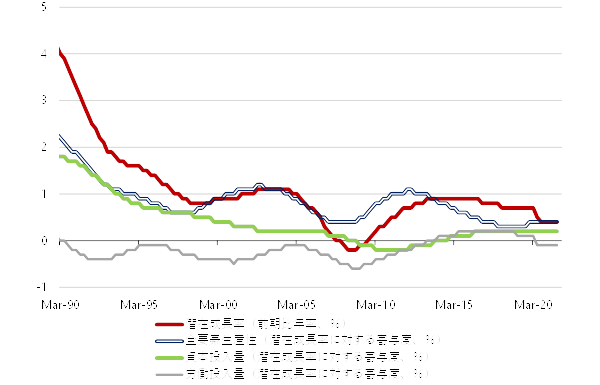

潜在成長率 ―― 雇用から資本へのバトンタッチで生産性の向上へ

アベノミクスなどによる景気回復とフレキシブルな雇用形態の許容が、企業の投資の回復で資本投入量を、女性や高齢者の雇用拡大で労働投入量を押し上げ、日本経済の潜在成長率は1%程度まで緩やかに上昇し、構造的な回復が進行しつつあった。

しかし、ウイルス問題で労働者が再び労働市場から退出し、潜在成長率の水準は一時的にプラス0.5%程度まで低下してしまった状態にある。

ウイルス問題が小さくなっていき、労働者が労働市場に戻るとともに、デジタル・トランスメーションを含む企業の設備投資の拡大が資本投入量を押し上げ、新常態下の働き方の構造改革もあり生産性も若干押し上げられ、潜在性成長率はプラス1%程度まで再び回復していくだろう。

労働需給逼迫による効率化・省力化の必要性、コスト削減が限界になる中で利益率を更に上昇させる新商品・サービスの開発の必要性が企業の投資行動を刺激し、設備投資サイクルの上振れとともに、資本投入量の押し上げがさらに強くなっていくとみられる。

政府投資によりグリーンやデジタル、先端科学技術などの投資フィールドをニューフロンティアとして拡大することも支えとなるだろう。労働生産性は資本投入量と全要素生産性の合計で、後者は遅行する。前者の増加にともない労働生産性は向上し、賃金の上昇にもつながる。

景気拡大とともに、投資も拡大しながらイノベーションで生産性が上昇するというバブル崩壊後初めての現象が確認され、潜在成長率がしっかり上昇すれば、日本経済は復活することになる。人口減少でも成長を続けることができるようになる。

玉石混交の投資は、生産性以上に総需要を押し上げ、景気拡大とともに物価上昇加速でデフレを脱却し、リスク資産価格も上昇する。投資の一部は非効率なものであろうから、いずれ投資が生産性と収益力の向上に本当につながっているのかの判断が必要となる。

生産性と収益力が向上していれば、潜在成長率の上昇とともにインフレは安定化して、リスク資産価格の上昇は継続する。向上していなければバブルだと判断され、インフレの加速に対処するための政策の引き締めで、リスク資産価格は崩落するリスクとなる。そして、企業のデレバレッジとリストラによって、潜在成長率は低下し、長期低迷に戻るリスクとなる。

▽潜在成長率と内訳

▽日本経済見通し

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。