この記事は2022年5月27日に「ニッセイ基礎研究所」で公開された「2022年4~5月の自社株買い動向~発行済株式総数に対する割合と株価の関係~」を一部編集し、転載したものです。

要旨

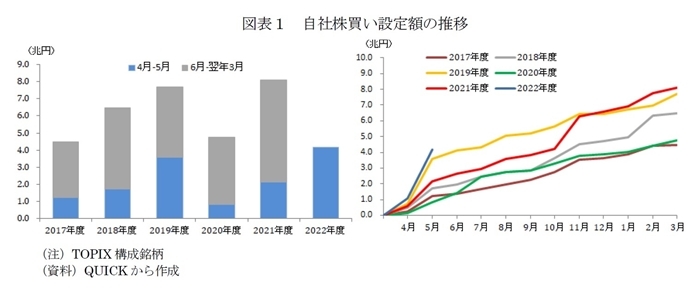

2022年4~5月の自社株買い設定金額は4.2兆円(5月26日時点)と、コロナ禍前の2019年度の設定額を超えた。背景として、企業の企業業績に対する自信と自社の株価が割安との判断があると考えられる。

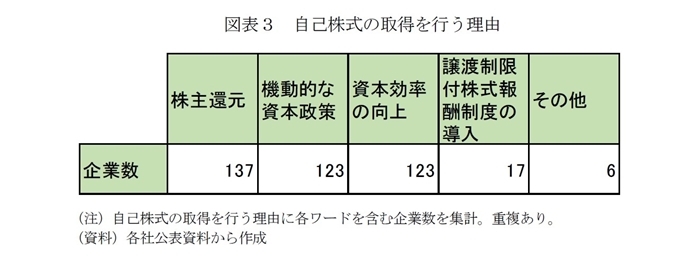

自社株買い設定企業の自己株式取得の理由は、『株主還元』、『資本効率の向上』、『機動的な資本政策』が多かった。その他、『譲渡制限付株式報酬制度の導入』のために設定する企業もあった。

自社株買い設定企業の発表後翌営業日の株価を確認したところ、上昇する傾向があった。特に取得予定株数の上限が発行済株式総数に対する割合が大きい企業ほど、大きく上昇する傾向があった。自社株買いの設定によるアナウンスメント効果が今年度においても有効であったうえに、取得規模が大きいほど投資家に好感された模様である。

ただし、自社株買い等の資本政策だけでは、市場の注目や株価の上昇は一時的なもので終わってしまう可能性もある。資本政策だけでなく、中長期的な成長戦略がより重要であり、中長期的な株価への影響も含めて注目される。

自社株買いへの意欲は高い

2022年4~5月のTOPIX構成銘柄企業の自社株買い設定金額は4.2兆円(5月26日時点)だった。4~5月ではコロナ禍前の2019年度の約3.6兆円を超えた。

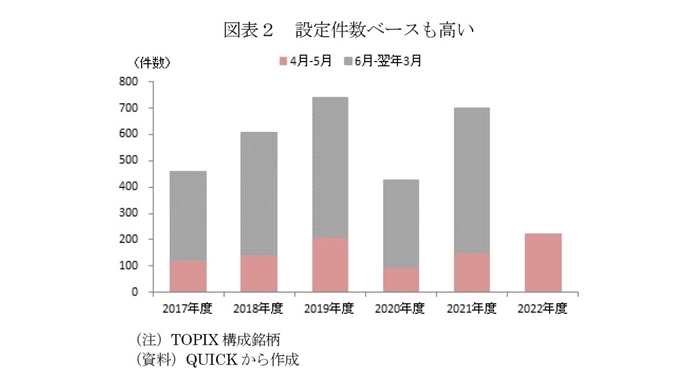

ちなみに、2022年4~5月の自社株買い設定件数は約220件だった。件数についても2019年度を超えた。

このように2022年度に入って自社株買いが増えている背景には、企業の業績に対する自信と自社の株価が割安との判断があると考えられる。

企業が自己株式の取得を行う理由は

図表3は、2022年4月1日から5月20日までの間に自社株買いを設定した企業について、自己株式の取得を行う理由を確認するため、各ワードに該当する企業数を集計した結果である。

企業が公表している自己株式の取得を行う理由は、『株主還元』、『機動的な資本政策』、『資本効率の向上』が多かった。それ以外では、『譲渡制限付株式報酬制度の導入』もあった。そもそも譲渡制限付株式(*1)とは、一定期間の譲渡(売却)が制限された株式を指し、2016年度税制改正以降、日本でも株式報酬の主流として導入が増加している。2022年4~5月に1994年以降で初めて自社株買いを設定した企業9社のうち5社は『譲渡制限付株式報酬制度の導入』が自己株式取得の理由であった。

*1:SMBC日興証券「譲渡制限付株式(RS)」

https://www.smbcnikko.co.jp/corporate/welfare/restricted_stock/index.html

発行済株式総数に対する割合と株価の関係は

次に自社株買い設定企業の発表後翌日の株価を確認した。ただ、ひとえに自社株買いといっても、その取得規模は企業によってさまざまであり、それに伴って株価の反応も異なると考えられる。そこで自己株式取得予定株数の上限が発行済株式総数(自己株式を除く)に対する割合と株価の関係についても確認した。

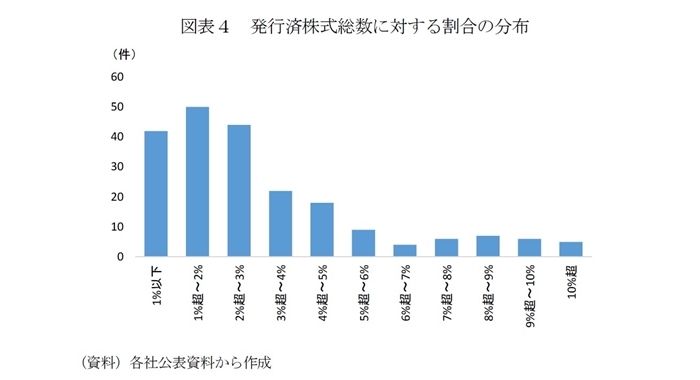

図表4は2022年4月1日から5月20日までの間に自社株買いを設定した企業について発行済株式総数に対する割合を集計したものである。自社株買い設定件数全体のうち約8割は、発行済株式総数に対する割合が5%以下であったが、10%を超える設定も5件あった。

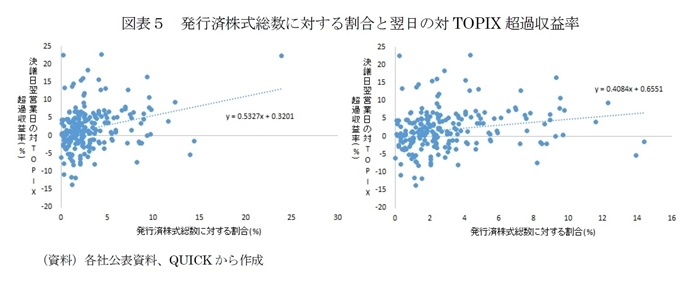

図表5は、横軸に発行済株式総数に対する割合、縦軸に決議日翌日の対TOPIX超過収益率をとった分布である。ただし、ヤマダホールディングスの自社株買いは発行済株式総数に対する割合が23.9%と極端に高く分布に与える影響が大きかったため、ヤマダホールディングスを含んだグラフ(左)と除外したグラフ(右)を作成したうえで、検証した。

自社株買い決議の翌営業日にTOPIXを上回った企業は全体の65%もあり、全体の平均超過リターンは+2%であった。また、発行済株式総数に対する自社株買いの割合が大きいほど、株価騰落率が大きくなる傾向が見られた。

ほとんどの企業は決算発表日に自社株買いの設定も発表するため、同時に発表される業績や業績予想に左右される面もある。それでもこの結果から判断すると、自社株買いの設定によるアナウンスメント効果が今年度においてもあり、発行済株式総数に対する割合が高い企業ほど投資家から好感されたと言うことができる。

このように、自社株買い設定企業については、業績への自信や自社の株価が割安であるとのアナウンスメント効果から、従来通り市場からはおおむねポジティブに評価されていることが確認できた。また、発行済株式総数に対する割合が高い企業はポジティブサプライズとして翌営業日の株価が大きく上昇しており、投資家から資本効率の向上や株主還元の姿勢が評価されたと考えられる。ただし、自社株買いといった資本政策だけでは、市場の注目や株価の上昇は一時的なもので終わってしまう可能性もある。本来は資本政策よりも、主要事業における中長期的な成長戦略や新規事業が重要であり、それに向けての具体的なステップを投資家に示すことが各企業に求められているのではないだろうか。中長期的な株価への影響も含めて企業の各種発表に引き続き注目していきたい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

森下千鶴(もりした ちづる)

ニッセイ基礎研究所 金融研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・2021年度自社株買い動向~東証市場再編が自社株買いに与えた影響~

・2021年4~12月の自社株買い動向~設定額はコロナ禍前の2019年の水準まで回復、アナウンスメント効果も引き続き有効

・経過措置の期限設定と「適合計画書」開示企業の取組みに注目~東証市場再編後の課題~

・株式の投資単位と株式分割-株式分割による投資単位の引下げを市場は好感

・2020年度株式分布状況調査~バブル経済崩壊以降の主要投資部門別株式保有比率の変化とその要因~