本記事は、伊藤亮太氏の著書『株取引の要点 買いのタイミングはココだ』(技術評論社)の中から一部を抜粋・編集しています。

ベテラン投資家にとっては株価下落は買いサイン

POINT > 投資に慣れたらトレンドに逆らった「逆張り」も有効

▍過去の傾向を根拠に景気の回復を予想する

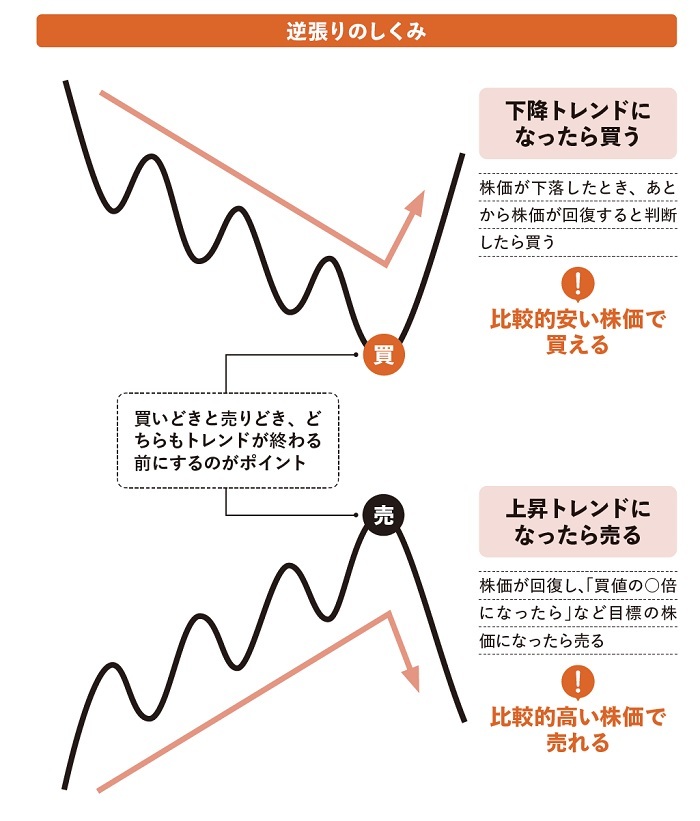

株式投資の王道スタイルには、順張りのほかに「逆張り」があります。逆張りとは、相場の下落局面で買い、上昇局面で売るという、相場の流れに逆らって売買する手法です。

たとえば、コロナ禍による下落・回復が例として挙げられます。2020年の年初、日経平均株価は2万3,204円で取引が開始されましたが、新型コロナウィルスによる警戒感によって、同年3月19日に、1万6,552円を付けました(年初からのおおよその下落率は29%)。こうした急落(=株が売られ過ぎている状態)は、景気が回復するともとに戻りやすい傾向があります。実際、2020年年末の日経平均株価は2万7,444円にまで上昇しました。

実は、逆張りを行う際は過去の状況を振り返ることでいつ買ったらよいかを探りやすくなります。過去の事例として、スペイン風邪の流行があります。スペイン風邪が大流行する直前の1917年、NYダウ平均は6月から12月の間で33%下落しました。しかし、その後ダウ平均は回復していき、1918年10月までに底値から35%戻したのです。スペイン風邪の例は、第一次世界大戦などのほかの要因も影響したため、単純にコロナ禍と比較できるとはいえません。しかし、蓋を開けてみれば似た値動きになりました。

日本人の投資家は逆張りが多いといわれています。あてずっぽうで逆張りをすると失敗しやすいですが、さまざまな分析をしたうえで逆張りを行えば有効となるでしょう。

「なぜ株価が回復すると考えたか」など明確な根拠を持っていれば大きな利益を狙うことができます

- 移動平均線

- 一定期間の株価の平均値を折れ線グラフで表したもの。大まかな動きや現在のトレンド分析、売買タイミングの参考として役立つ

- NYダウ平均

- 米国の代表的な株価指標であるダウ・ジョーンズ工業株価平均のこと。略してダウ平均と呼ばれることもある

買いのタイミングを分析する3つの手法

POINT > 「投資家の心理」「値動きパターン」「割安さ」を読み解く

▍投資の期間に応じて分析の種類を使いこなす

順張りと逆張りという2つの手法を紹介しましたが、これら2つを使いこなせるようになると、売買範囲を広げることができ、さらに利益を出しやすくなります。順張り、逆張りをうまく使うために、買いのタイミングを分析する3つの手法「チャート分析」「テクニカル分析」「ファンダメンタルズ分析」について解説します。

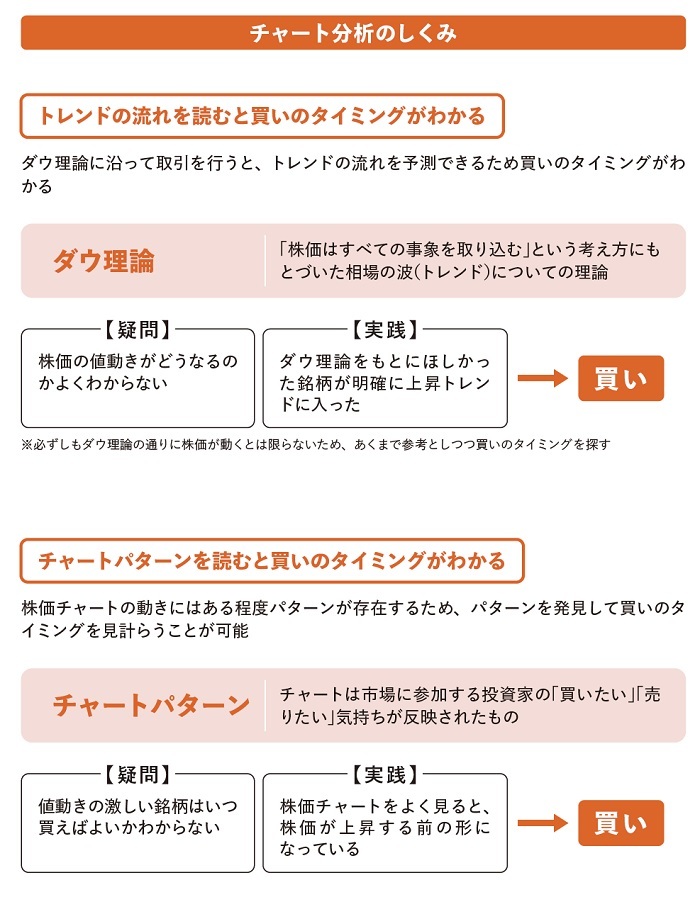

株価チャートには投資家の心理が現れると考え、株価変動の背景を理解することで今後株価が動く方向を推測する分析手法を、チャート分析と定義します。株価の動きを判断する知識があれば、株価チャートからほかの投資家が心理的に買うタイミングを見極めたり、トレンドの継続や反転を見極めたりできるようになります。

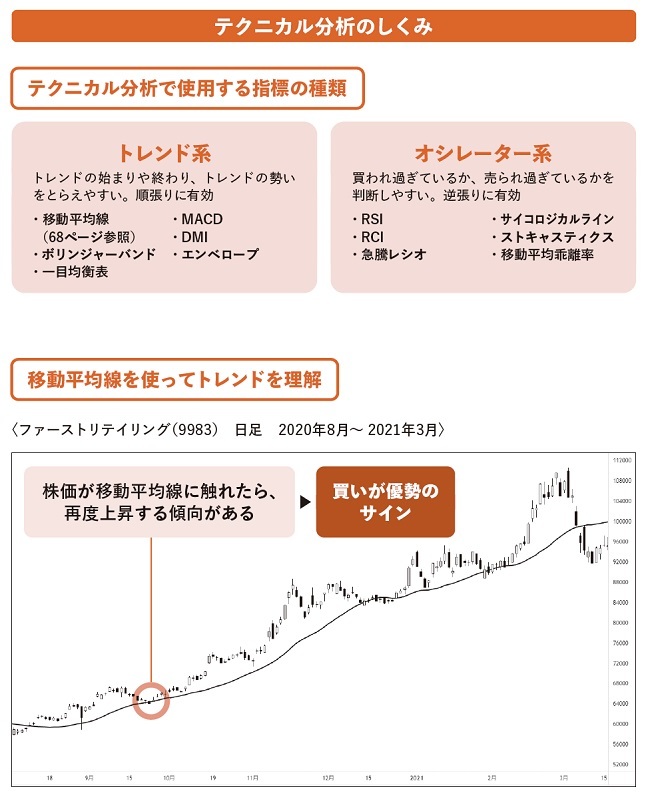

テクニカル分析とは、株価の過去の値動きのパターンから、今後の値動きを予測する分析手法です。大きく分けると、トレンド系、オシレーター系、そのほかの3種類のテクニカル指標があります。トレンドに沿った順張りを行う場合はトレンド系指標(移動平均線、ボリジャーバンドなど)を、逆張りを行う場合にはオシレーター系指標(RSIなど)を利用します。

ファンダメンタルズ分析とは、企業の財務状況や業績状況をもとに、株価指標から割安か割高かを判断する分析です。どちらかといえば、短期~中期売買などでチャート分析やテクニカル分析は利用されることが多く、ファンダメンタルズ分析は中長期的な視野から利用されることが多いです。

- トレンド系指標

- トレンドが上下どちらに現れているか、どれくらいトレンドの勢いがあるか、などトレンドの動向を視覚化する指標のこと

- オシレーター系指標

- 株価が上がり過ぎているか、下がり過ぎているかを判断するテクニカル指標のこと。レンジ相場での逆張りで使われることが多い

チャート分析で買いのタイミングを決める

POINT > チャート分析の中心は「トレンド」と「チャートパターン」

▍順張りで活躍するダウ理論

買いのタイミングを分析する3つの手法のうち、まずチャート分析についておおまかに解説します。チャート分析を「トレンドを用いた分析」と「チャートパターンを用いた分析」の2つに分けて考えます。

前者でよく利用される考え方に「ダウ理論」があります。ダウ理論とは、19世紀末にチャールズ・ダウが提唱した相場理論です。この理論はテクニカル分析とも密接にかかわっており、すべてのテクニカル分析の基礎として用いられています。

順張りを行う際は、トレンドに沿った買いのエントリーが必須です。現在の相場が上昇トレンドなのか、停滞または反転しそうかを判断できるかで勝率が変わるため、ダウ理論をもとにしっかりトレンドを把握しましょう。

▍買いと売りのタイミングがわかるチャートパターン

チャートパターンについても理解しておきましょう。株価チャートの動きにはある程度パターンが存在します。それぞれのパターンを理解することで、いつ買えばよいのか把握することができます。

たとえば、ヘッドアンドショルダーであれば「株価がネックラインを上抜けたら買い」となるように、パターンごとに買いのタイミングがあるのです。チャートパターンを用いれば、買いのタイミングだけでなく、いつ売ればよいか、いつ損切りをすればよいかも判断できます。

- チャートパターン

- チャートには、相場を予測するためのさまざまなヒントが隠されている。それを分析しパターン化したものがチャートパターンである

- ヘッドアンドショルダー

- トレンド転換を知ることができる代表的なチャートパターン。三尊・逆三尊ともいわれ、買いのタイミングを定めることができる

テクニカル分析で買いのタイミングを決める

POINT > 代表的なテクニカル指標「移動平均線」を活用する

▍すべての指標をいきなり使おうとしない

テクニカル分析には、株価の上昇・下落傾向を判断するトレンド系指標と、株価売買のタイミングを計るオシレーター系指標があることはすでに解説しました。ここではより具体的に、利用される指標について紹介します。

テクニカル分析で利用される指標は数多くあります。そのため、すべての指標を理解するというより、まずは使いやすい指標をもとに分析を行えるようにしましょう。

▍初心者は移動平均線から活用する

投資初心者でも利用しやすい、代表的なトレンド系のテクニカル指標に「移動平均線」があります。株価チャート上に折れ線グラフとして表示することで、トレンドを視覚的に理解しやすくなります。

たとえば、株価が移動平均線を上抜けた場合には、上昇トレンドのサインとして買いと判断できます。ダウ理論では、あくまでもローソク足の組み合わせだけでトレンドの有無を確認しますが、これに移動平均線を加えることでトレンドの精度を高めることができるのです。

テクニカル指標はこのほかにも、株価の勢いの変化や反転の目安がわかるボリンジャーバンドや、新しい株価に比重を置いて買いのタイミングを計るMACDなどがあります。移動平均線を使った分析に慣れてきたら、こうしたほかの指標を使うのもよいでしょう。

すべての指標をすぐに使いこなすのは難しいです。初心者は、まず移動平均線をマスターしましょう

- ローソク足

- ある期間の株価の始値、終値、高値、安値を1つの線で表したもの。陽線(白)はその期間で値上がりしたことを、陰線(黒)は値下がりしたことを示す

- MACD

- 2本の移動平均線を使って株価を予測するテクニカル指標。移動平均収束拡散手法や移動平均収束乖離手法とも呼ばれている