本記事は、伊藤亮太氏の著書『株取引の要点 買いのタイミングはココだ』(技術評論社)の中から一部を抜粋・編集しています。

7~9月がお得に買いやすい

POINT > 特定の値動きを把握して株価が下がったところで買う

▍多くの投資家に経験的に知られている「アノマリー」

はっきりとした理論で説明できないものの、経験的に知られている、または予測があたりやすい規則性を、投資の世界では「アノマリー」と呼びます。アノマリーはあくまで傾向ですが、これを参考にすると、値動きのおおよそのイメージをつかめます。いくつか代表例を見てみましょう。

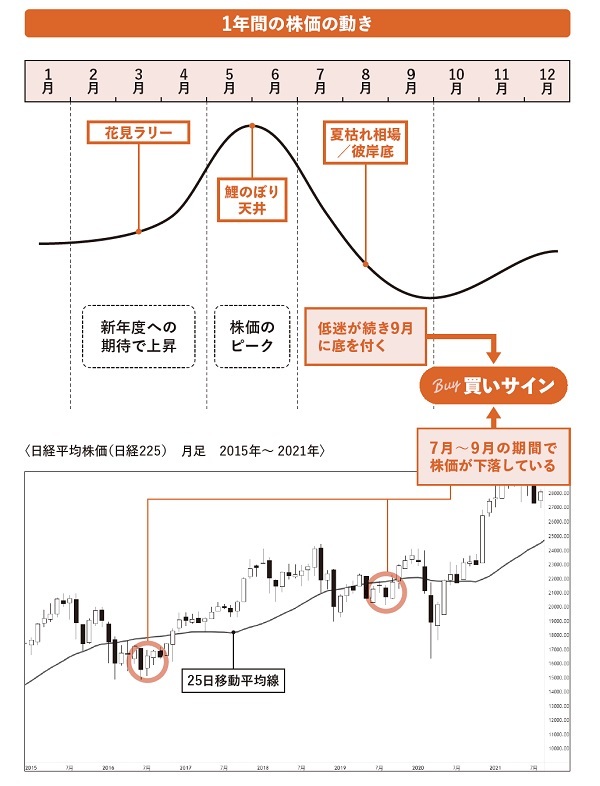

節分から4月ごろまでは「花見ラリー」といって、株高になりやすいとされています。これは、3月決算の企業の決算に対する期待感や、新年度の始まりで資金流入が期待されるためです。

しかし、「鯉のぼり天井」といって、4月が過ぎるころ(鯉のぼりの時期が終わるころ)には花見ラリーの活況さがピークに達し、その後は株価が下落していきます。さらに、7~8月になると海外投資家が夏休みに入り、株式市場への参入が減るため、7~8月ごろも株価は低迷、そのまま9月に底を付けやすくなります(「夏枯れ相場」「彼岸底」)。

これらの傾向に則ると、株価が低迷する7月から9月が、株を仕込むのによい時期と考えられます。ただし、すべての株式にこのアノマリーがあてはまるわけではありません。また、コロナショックなど予想外の事態が発生した場合は、こうしたアノマリーが確認できないこともあります。

急な暴落などに備えつつ、このアノマリーに該当する3月決算の企業などを探し出し、「夏から秋にかけて買い、春に売る」というパターンを試してみるとよいでしょう。

- 彼岸底

- 3月と9月にあるお彼岸には株価が底を付けやすいというアノマリー。春は「節分天井彼岸底」といわれるが、最近はこの傾向があてはまりづらくなっている

- アノマリー

- 相場に関するはっきりとした理論で説明することができないものの、経験的に知られていたり予測があたりやすい規則性のこと

自社株買いをした企業は買い

POINT > 自社株買いによって株式の価値が高まるため買い

▍株主から喜ばれる「自社株の消却」

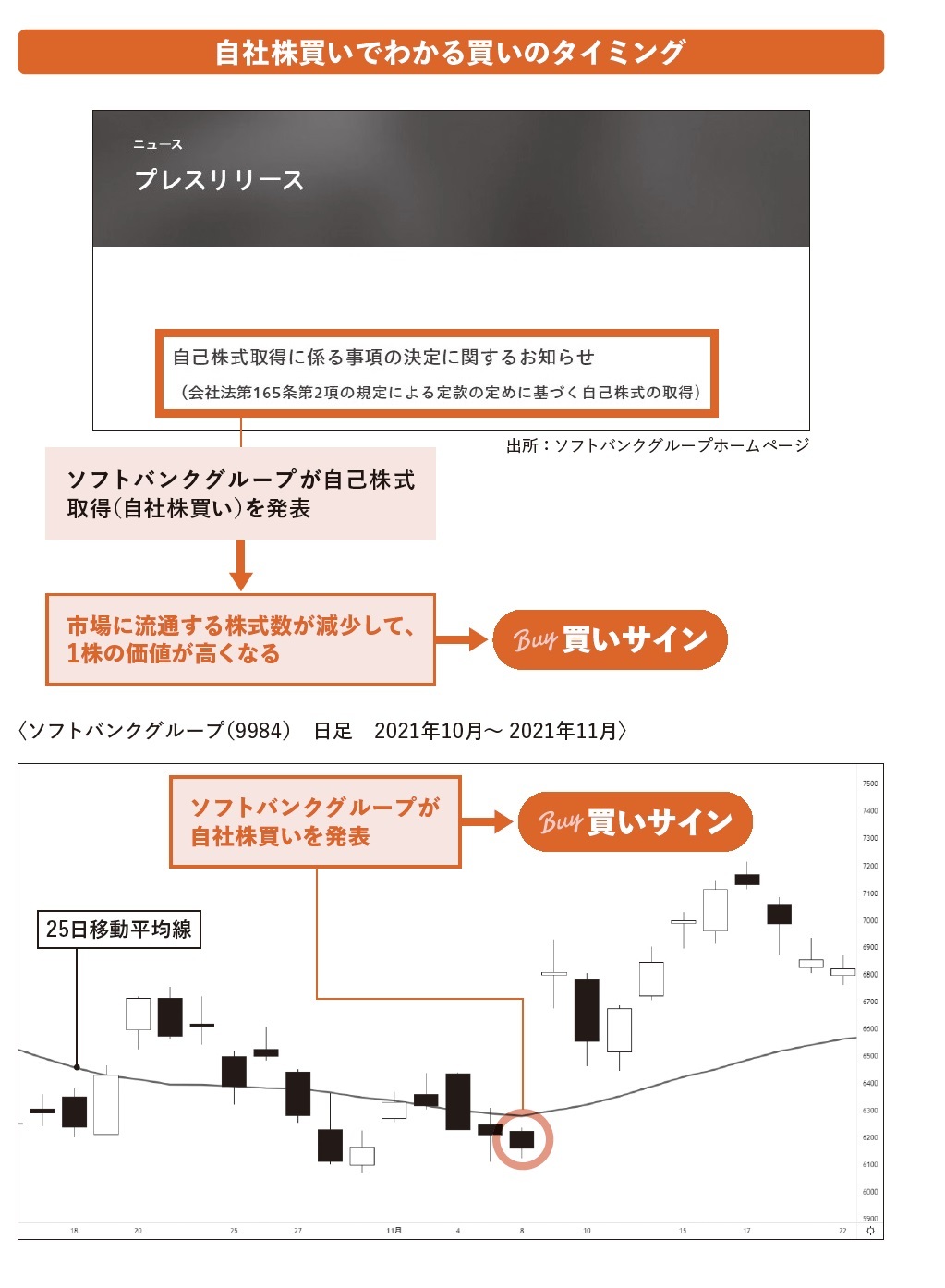

自社株買いとは、名前の通りその企業自身が自社の株式を買うことです。

自社によって買われた株式は、消却するか、保有するかを選択できます。

自社株を消却するメリットは、発行済み株式数を減らすことができる点です。これによって1株あたりの当期純利益が高まるため、株式の価値が高まります。実質的に株主に利益を与えていことになるため、自社株の消却は株主還元の1つと考えられています。

また、PERなど投資の参考とされる数値が改善されるため、買い手が増える効果もあります。株価が安いときに自社株買いが行われると、株価下落に歯止めがかかり、株価上昇を期待できるでしょう。

自社株を消却せずに企業が保有することもあります。保有した株式は、他企業の買収に活用したり、従業員のモチベーションアップのためストックオプションとして活用したりできるためです。

いくら買うのか、どの程度の期間行われるかで効果が変わりますが、いずれも市場に出回る株式が減少するため、株価上昇の効果に期待できます。

ただし、どの企業も自社株買いを行うわけではありません。

とくに、成長企業(成長株)は積極的に自社株買いを検討しないことがあります。自社株買いよりも積極的な設備投資などに資金を回すほうが、長期的な成長を目指せるためです。自社株買いをしない企業=買いの対象ではない、と考えるのは早計です。

- ストックオプション

- 経営者や従業員が、あらかじめ決めた価格で自社株式を購入できる権利。株価上昇による恩恵を受けられるため、モチベーションアップにつながる

- 自社株の消却

- 企業が買い戻した自社の株式を消滅させること。市場に出回る株式数が減少し、一株あたり利益などが改善するため、株価上昇が期待できる

買いどきがわかる四季報の読み方①

POINT > 現金同等物-有利子負債>時価総額の企業は買い

▍割安だがいつ株価が上がるかは予測しづらい

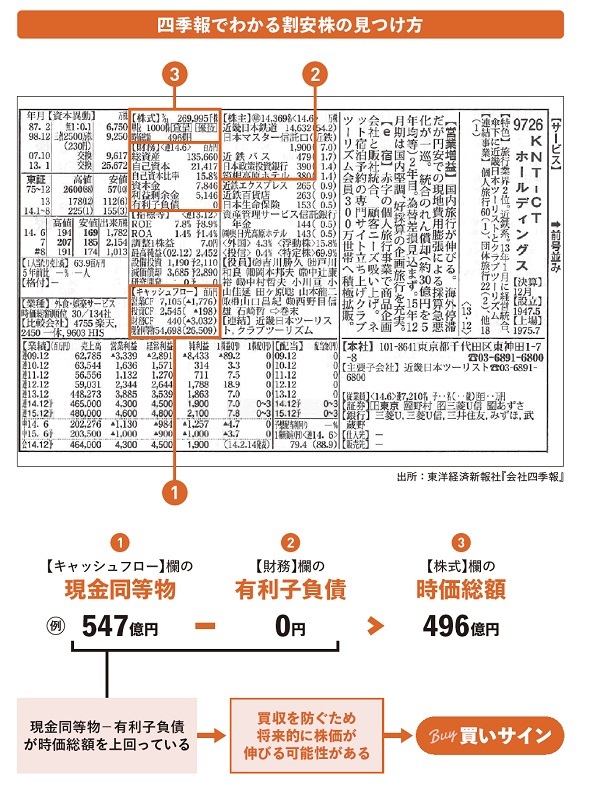

東洋経済新報社の『会社四季報』は、あらゆる企業の財務情報・独自の予想が掲載されており、多くの投資家に重宝されています。今回は、四季報からわかる、かんたんに割安株を探す方法を解説します。

注目する点は、【株式】項目にある「時価総額」、【財務】項目にある「有利子負債」、【キャッシュフロー】項目にある「現金同等物」の3つです。これら3項目が「現金同等物-有利子負債>時価総額」となっていれば、割安な銘柄といえます。

現金同等物から有利子負債を引いた額はネットキャッシュと呼ばれ、これがプラスになる企業は、資金に余裕のある健全な財務状態です。

一方で時価総額とは、企業の価値や規模を表す数字で、株価×発行済株式総数で算出されます。単純に考えると、時価総額と同じ金額を使って株式をすべて買い占めれば、その企業を買収することができます。

仮に、ある会社の時価総額が496億円、ネットキャッシュが547億円だとします。この金額を見たほかの企業は、496億円使って買収したら547億円の資産を入手できる」と考え、買収を検討します。狙われた会社は買収を防ぐため、時価総額が547億円になるまで株価を上げる必要があります。

そうした経緯から、ネットキャッシュ>時価総額の企業は狙い目といえます。ただし、いつ株価が上がるかは明確にわかりません。長期的に株式を保有し、配当をもらいながら気長に株価上昇を待つのが最善です。

- 現金同等物

- 企業の資産の1つ。容易に換金可能であり、かつ価格が変動するリスクの少ない短期投資。普通預金、当座預金、満期が3カ月以内の定期預金などが該当する

- 時価総額

- 市場で評価された企業価値。株価×発行済株式総数により求められる。株価の変動により、時価総額も日々変動する

買いどきがわかる四季報の読み方②

POINT > 業績の堅調な企業、優秀な投資家が株主の銘柄は買い

▍株主から株価の将来性を予測できる

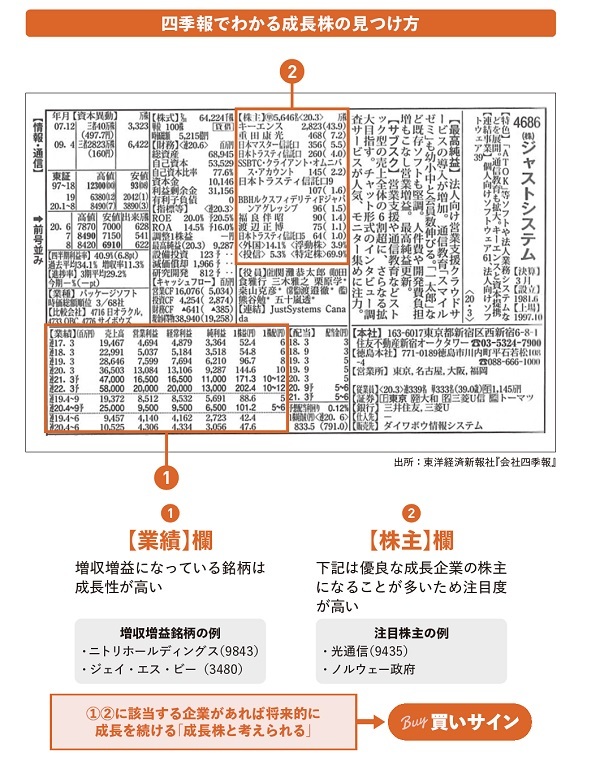

次に、今後の成長期待をもとに四季報から企業を選定する方法を解説します。ポイントは2つ、「業績」と「株主」です。

最初に、四季報の左下部分に掲載されている業績を確認します。業績には、「売上高」「営業利益」「経常利益」「純利益」「1株あたり純利益」「1株あたり配当金」が掲載されています。業績部分には、3年分または5年分の実績と、加えて2年分の予想が掲載されています。中でも、売上高、営業利益、純利益が年々拡大しているかを確認しましょう。

もっとも望ましいのは、実績・予想いずれも含めて連続増収増益が確認できることです。確認できるということは、コロナ禍による景気悪化の影響も受けていない可能性が高いと判断できます。

もちろん、その後の展開も期待できることが大前提です。連続増収増益であれば株価は堅調なはずですが、外部環境による影響を受け株価が軟調になる場合があります。そうした場合は買いのチャンスととらえましょう。

次に、株主を確認します。株主に優秀な投資家が名を連ねていれば、買いと判断できます。たとえば、「ノルウェー政府」と「光通信」です。ノルウェー政府は、年金基金であり、優良株・割安株を中心に複数の企業の大株主となっています。

一方、光通信は民間企業ですが、純投資として日本株に投資を行っています。成長株・優良株両面から投資しているように見受けられます。

- 連続増収増益

- 売上高や営業利益などが毎年増加している状況を示す。10年以上連続増収増益を遂げている企業は上場企業の中でもわずかである

- 年金基金

- 年金資金を運用する機関投資家。日本のGPIF(年金積立金管理運用独立行政法人)は、資産規模世界最大の公的年金基金である