この記事は2022年6月10日に「きんざいOnline:週刊金融財政事情」で公開された「FRBのハト派シフトで波乱の種はECBへ」を一部編集し、転載したものです。

これまで弱気材料一辺倒であった米債市場に、ようやく強気材料が表れた。米連邦準備制度理事会(FRB)の利上げ休止観測である。

きっかけは米連邦公開市場委員会(FOMC)のハト派メンバーの言及だが、以前から(1)米ハイイールド債などの信用収縮、(2)米国内の景況感を示すISM景気指数などの景気減速、(3)賃金統計などのインフレ鈍化──の兆候が増え始めたことで、市場は3%を大きく上回る利上げの必要性に疑問符を投げかけていた。年内の利上げ休止については多くのFOMCメンバーがまだ否定的であるものの、インフレの状況次第では9月会合以降で利上げ幅を50bpから25bpへ縮める可能性に触れている。

FRBが公表するベージュブックでも、一部地域で異例の景気後退懸念を指摘しており、FRB全体がハト派方向にかじを切り始めているのは疑いがない。結果的に、2022年5月9日につけた米10年金利の3.15%は、年内の最高水準となる可能性もありそうだ。

だが、米債相場が価格上昇基調に入ったとの判断は早計だ。仮にFRBが2022年9月以降25bpに利上げ幅を縮めるとしても、2022年12月会合時点で政策金利誘導レンジは2.5%~2.75%に達する。米10年金利がこのレンジを下回るには、同会合時点で利上げ休止観測が強まっている必要がある。

FOMCメンバーは、利上げを休止するための「説得力のある証左」を求めており、少なくとも労働需給逼迫の解消と賃金伸び率の鈍化や、インフレ期待指標の低下が確認できなければならない。前者については裏付けとなる指標や材料が増えつつある一方、後者についてはブレーク・イーブン・インフレ率(BEI)と連動性の高い原油価格がコロナ後最高値を更新するなど予断を許さない。

筆者は、米債金利が2022年9月FOMC前後に低下し、10年2.5%を一時割り込むとみる。景気指標悪化がより鮮明となって経済成長・企業業績見通しが下方修正され、利上げと量的緩和の影響でクレジットや流動性環境がさらに悪化し、今よりも景気後退懸念が強まるだろう。

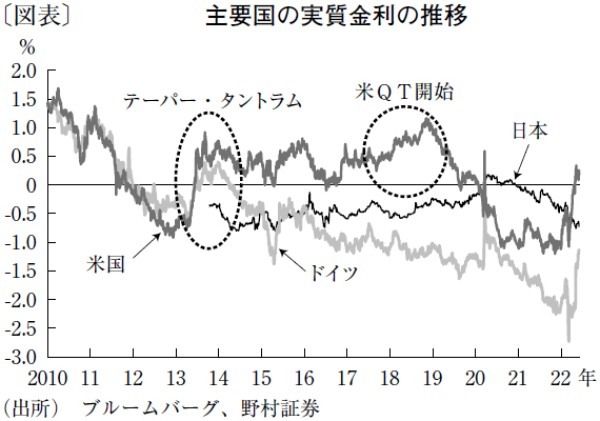

当面の波乱材料として注視すべきは、FRBよりも欧州中央銀行(ECB)の動きだ。FRBから半年ほど遅れてタカ派姿勢を強めているだけでなく、欧州経済・市場が陶酔感を呈しており、政策エラーを誘発しやすい。欧州は実質金利が深いマイナスとなっているため、大幅利上げでも金融環境はさほど引き締まらないとの「慢心」が当局や市場にはある。

だがそれは、昨年末に同様のロジックでFRBが急速にタカ派化したことを彷彿させる。当時、米実質金利は大幅マイナスだったが、それでも年明けから株価急落が起こった(図表)。ECBが2022年7月会合での50bp利上げに含みを持たせるようなメッセージを強め始めた場合、債券だけでなく、株式などのリスク資産にも悪影響を与えよう。

野村証券 チーフ・ストラテジスト/松沢 中

週刊金融財政事情 2022年6月14日号