ロングリストは、M&Aの相手企業を選ぶ際に欠かせない資料だ。買い手・売り手の双方にとって重要な書類であるため、いずれの立場でも作成方法を理解しておく必要がある。本記事ではロングリストの概要に加えて、作成時のポイントや注意点などを解説する。

目次

ロングリストとは? いつ使うもの?

ロングリスト(Long List)は、M&Aにおける相手企業をリスト化した資料である。買い手にとっては買収先の候補企業、売り手にとっては売却先の候補企業を記載したものであり、M&Aの当事者はロングリストを参考にしながら相手企業を絞っていく。

記載数の目安は20~30社程度だが、ケースによっては100社以上になる場合もある。各社の情報を合わせると膨大なボリュームになるため、長いリストという意味合いで「ロング」の文字が使われている。

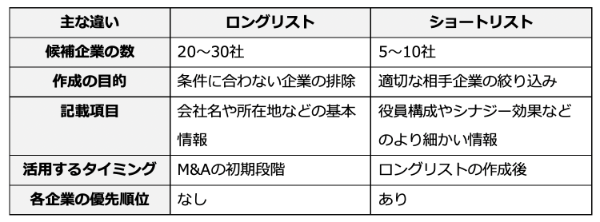

ショートリストとの違い

ロングリストと混同されやすいものに、「ショートリスト」と呼ばれる資料がある。ショートリストとは、候補として残す条件をさらに細かく設定し、相手企業を数社程度に絞った資料のことだ。

ショートリストの作成時には、候補として残った企業に優先順位をつける。その順位に従って調査や交渉を進めていけば、M&Aにかかる手間やコストを大きく抑えられるだろう。

ロングリストの項目と作成方法

ロングリストは作成方法によって、比較のしやすさが変わってくる。その後のプロセスにも影響を及ぼすため、作成のポイントはしっかりと押さえることが重要だ。

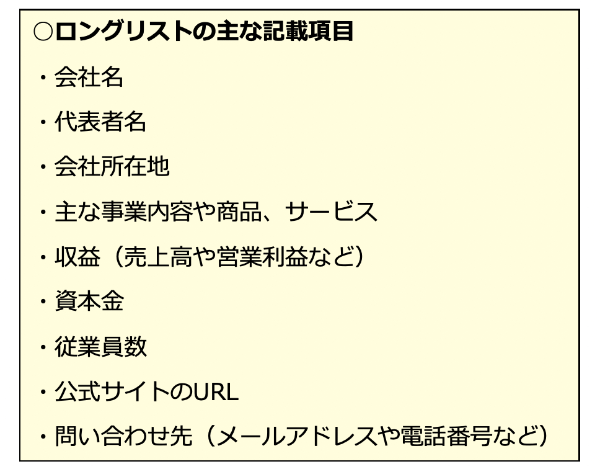

一般的なロングリストには、主に次のような項目が記載されている。

ここからはステップに分けて、ロングリストの作成方法を分かりやすく解説しよう。

【STEP1】M&Aの目的を設定する

買い手・売り手のいずれの立場でも、M&Aには必ず実施目的がある。この目的が曖昧になっていると、候補企業を絞る希望条件の設定が難しい。

そのため、まずは「何のためにM&Aを行うのか?」を明確にし、分かりやすい目的を設定することが必要だ。自社に足りないもの、直面している課題などを意識しながら、M&Aの最終的なゴールを決めておこう。

【STEP2】希望条件を決める

M&Aの目的が決まったら、次は相手企業に求める条件を設定する。ロングリストの作成時には膨大な数の企業をチェックするため、「資本金○○円以上」「売上高△△円以上」のように具体的な条件を設定することが重要だ。

そのほか、販路に影響する会社所在地や、シナジーに影響する商品・サービスについても、可能な範囲で条件を決めておきたい。各項目の条件を細かく設定できれば、この後のプロセスを効率的に進められる。

【STEP3】候補企業の情報収集をする

候補企業の情報は、信用調査会社や各企業の公式サイトなどから収集する。相談先の専門家(M&A仲介会社など)によっては、企業のデータベースが提供される場合もある。

闇雲に情報収集をすると膨大な手間がかかってしまうため、このプロセスでは【STEP2】の希望条件を強く意識しておきたい。また、少しでも妥協すると目的を達成できなくなる恐れがあるので、ひとつでも条件を満たさない企業は候補から外しておこう。

【STEP4】リストに残す企業の情報をまとめる

候補となる企業を絞り込んだら、次はリストに残す企業の情報をまとめていく。基本的には前述の「ロングリストの主な記載項目」の通りにまとめるが、開示されていない情報はひとまず空欄のままで構わない。

細かい情報はショートリストの作成時に改めて調査するため、ロングリストの段階では「候補企業が網羅されているか?」に意識を向けることが重要だ。候補企業を絞りきれない場合は、多くても100社程度になるように希望条件を再調整しよう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!