マルチプル法を使うメリット

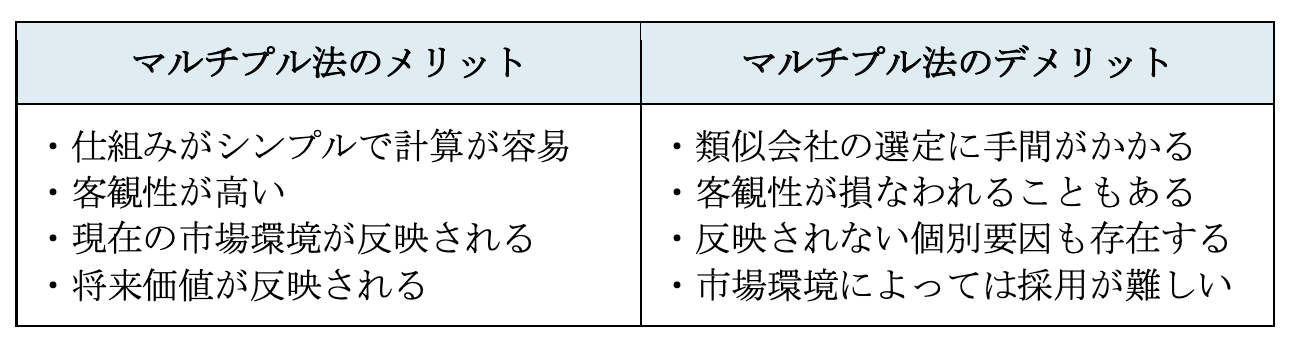

企業価値の算出では、ほかにもさまざまな計算方法がある。その中でも、マルチプル法にはどのようなメリットがあるのだろうか。

ここからは、特に押さえたい4つのメリットを紹介する。

仕組みがシンプルで計算が容易

マルチプル法の最大のメリットは、類似会社のデータさえあれば簡単に企業価値を計算できる点だ。計算に用いる項目が少なく、以下のように計算式もシンプルであるため、直感的に仕組みを理解しやすい。

企業価値=対象企業のKPI×倍率(マルチプル)

上記のKPIとは、売上高や各種利益などの業績を示す重要な経営指標のことである。自社のKPIについても、会計資料や決算書などから簡単に読み取れるため、マルチプル法では人為的なミスが生じにくい。

客観性が高い

マルチプル法で用いる倍率は、上場企業の指標をもとに算出される。つまり、主観的な要素が入りにくいため、マルチプル法は客観性が比較的高いとされている。

このような特性から、マルチプル法は複数企業の価値を見極める手法としても多く用いられている。例えば、3社以上の企業価値を計算して平均値を出せば、各企業の割安度を簡単に比較することが可能だ。

現在の市場環境が反映される

非上場企業の価値は、市場環境によって変わってくる。仮に数年間の業績が同じであったとしても、業界全体が不況な中で安定した業績を残していれば、対象企業の価値は相対的に高く評価される。

その点、マルチプル法では上場企業のデータを参照するため、現在の市場環境がしっかりと反映される。つまり、適正な企業価値を算出しやすいので、取引価額が相場から乖離することを防げるだろう。

将来価値が反映される

上場企業の株式は、その企業の将来価値も踏まえて日々取引されている。そのため、上場企業をもとに算出されるマルチプル法にも、対象企業の将来価値が反映される。

M&Aの取引価額を決めるプロセスにおいて、対象企業の将来価値は欠かせない要素だ。例えば、現時点での業績に問題がなかったとしても、業界全体が縮小傾向にある場合は、基本的に取引価額が引き下げられる。

マルチプル法を使うデメリット

一方で、マルチプル法には次のようなデメリットも潜んでいる。

類似会社の選定に手間がかかる

マルチプル法を実践する際には、対象会社と業績や規模が類似した上場企業を探す必要がある。国内には3,000社以上の上場企業が存在するものの、業種によっては類似企業の選定が難しい。

仮に対象企業と類似企業の差が大きいと、適正な企業価値は算出できなくなってしまう。マルチプル法が適さないケースも存在するため、万能な方法ではない点は十分に理解しておこう。

客観性が損なわれることもある

マルチプル法を使用する時期や類似会社は、基本的には計算を担当する者が独自に決める。つまり、計算のプロセスに個人の意思が介在するため、判断の仕方によってはメリットである客観性が損なわれてしまう。

特に注意しておきたいのは、買い手企業または売り手企業のいずれかがマルチプル法を使用するケースだ。計算者が自社に有利な時期・類似企業を選ぶと、いずれかの企業が損をすることにつながる。

反映されない個別要因も存在する

マルチプル法による計算では、反映されない個別要因もいくつか存在する。上場企業の業績などをもとに計算を行うため、例えば成長率や成長段階などは反映されない。

そのため、対象会社が固有の性質をもっているケースでは、実際の企業価値と乖離してしまう恐れがある。特に業種や事業内容が個性的である場合は、後述する別の方法を採用することを検討したい。

市場環境によっては採用が難しい

マルチプル法は上場企業の株価(時価総額)を参照するため、市場環境の影響を大きく受ける。したがって、市場が短期間で変動している状況において、マルチプル法を採用することは難しい。

時期によっては、特定の業種のみ市場環境が急変することもあるので、マルチプル法の使用時には業界動向まで確認しておく必要がある。

ここまでをまとめると、マルチプル法は計算の容易さや客観性の高さが魅力的な計算方法と言える。ただし、計算者やタイミングによっては実際の価値と乖離してしまうリスクもあるため、使用前には対象会社や業界の状況を細かく確認することが必要だ。