マルチプル法とほかの方法の違い

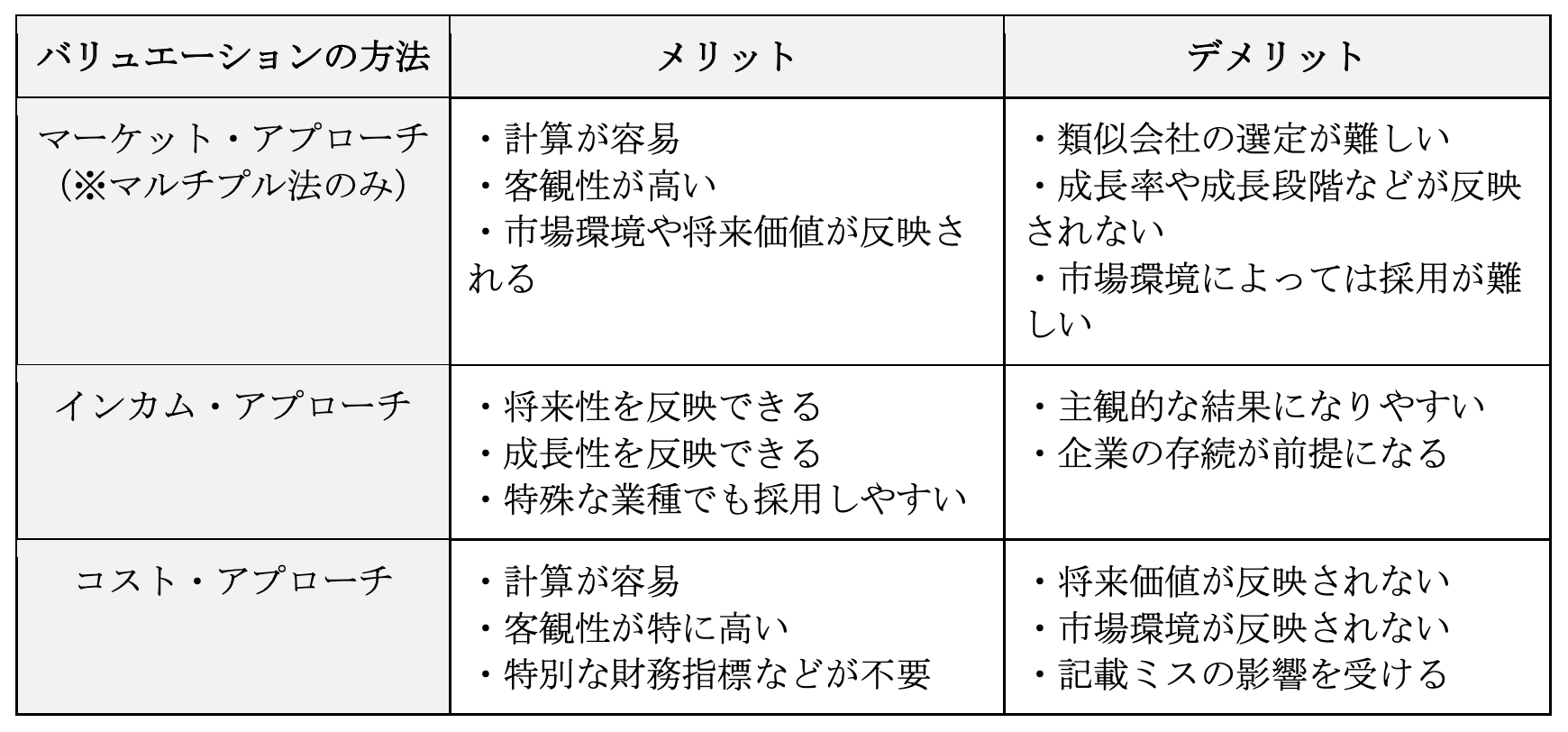

マルチプル法を使いこなすには、ほかの計算方法との違いも理解しておく必要がある。ここからは、バリュエーション(※)の方法を「マーケット・アプローチ」「インカム・アプローチ」「コスト・アプローチ」に分けて、それぞれの特徴や適したシーンを解説する。

(※)企業価値や株式価値を算出すること。

マーケット・アプローチ

市場取引の観点から企業価値を算出するマーケット・アプローチは、マルチプル法と市場株価法の2つに大別される。市場株価法とは、特定期間における平均株価を計算し、その結果を比較することでバリュエーションを行う手法だ。

市場株価法は株式交換比率や合併比率の計算時に便利だが、株価が不明瞭な非上場企業のバリュエーションには適していない。また、通常では1~6ヶ月程度の平均株価が基準となるため、短期間で株価が変動すると実際の企業価値と乖離してしまう恐れがある。

インカム・アプローチ

インカム・アプローチは、将来のキャッシュフローや収益を予想し、その結果を指標としてバリュエーションを行う手法である。最もスタンダードなものは「DCF法」だが、インカム・アプローチには他にも以下のような種類がある。

○インカム・アプローチの種類

・DCF法:将来のキャッシュフローを現在価値に変換する方法。

・収益還元法:将来的に発生する利益を現在価値に変換する方法。

・配当還元法:将来の配当金をベースとしてバリュエーションを行う方法。

いずれの方法も「将来価値」がベースなので、インカム・アプローチでは将来性や成長性を反映できる。そのため、インカム・アプローチはM&Aにおけるバリュエーションのほか、投資活動の分析や資産価値の評価などにも用いられている。

ただし、十分な検証や分析を経て将来価値を算出しないと、最終的な計算結果が主観的なものになってしまう。また、対象会社の存続が前提となっているため、倒産や清算などのリスクがある場合は別の計算方法を選ぶことが望ましい。

コスト・アプローチ

コスト・アプローチは、対象会社の純資産額から企業価値を算出する方法である。純資産額はバランスシート(貸借対照表)から読み取るが、その読み取り方によって最終的な評価額が変わるため、コスト・アプローチは次の3つの方法に分けられている。

○コスト・アプローチの種類

・簿価純資産法:資産と負債の帳簿価額から評価額を計算する方法。

・時価純資産法:帳簿上の資産と負債を時価に修正する方法。

・時価純資産+営業権:時価へと修正した純資産に、営業権(のれん)を加算する方法。

コスト・アプローチのメリットは、誰が計算者になっても同じ算定結果が出ることだ。恣意性を排除できる方法なので、コスト・アプローチはいずれの方法も客観性に優れている。

ただし、現時点での純資産額を基準とするため、将来的に生み出される価値は反映できない。また、簿価純資産法を採用する場合は、不動産などの含み益が反映されない点もデメリットになる。

手っ取り早く企業価値を算出したい場合は、マーケット・アプローチまたはコスト・アプローチが適した計算方法になる。これらの使い分けについては、「将来価値を反映すべきかどうか?」や「客観性が必要になるか(交渉の材料にするか)?」などを意識すれば選びやすくなるはずだ。

一方で、将来性や成長性を反映させたいシーンでは、インカム・アプローチが適している。ただし、インカム・アプローチは主観的になりやすいため、買い手・売り手の双方が計算を行うなどの工夫が必要になる。