本記事は、福西信文氏の著書『「事業をやり直したい」と思ったときの会社のたたみ方』(合同フォレスト)の中から一部を抜粋・編集しています

法人破産と個人破産のつながり

ここでは、法人破産と関係が深い経営者個人の破産について、さまざまな角度から解説していきます。とくに日本の中小企業の場合、創業者や現経営者が会社と連帯保証(個人保証)を結んでいるケースが多いとされています。連帯保証契約を結んでいると、最終的には、会社の債務を経営者個人が返済しなければならず、その個人の債務は相続人にも相続される可能性があります。そのため、社長は、法人破産の概要と併せて、個人破産についても理解しておくことが求められます。

中小企業では経営者の個人保証が当たり前の状況

少し古いデータになりますが、中小企業庁の委託によって行われた「個人保証制度に関する中小企業の実態調査の報告書(2013年3月)」によると、「金融機関からの借入がある」と回答した企業のうち、全体の86.7%が経営者本人保証を提供しているとされています。また企業規模が小さいほど、その提供割合は高くなる傾向があるようです。

しかし、経営者が会社に対して個人保証を行うことは、必ずしも事業推進のためにはなりません。何より社長自身に大きなプレッシャーと負担がのしかかりますし、創業、成長、発展、再生など、企業における各フェーズでの活動にも制約がかかることとなります。その結果、健全な事業運営の足かせとなる可能性があるのです。

さらに言うと、このことが中小企業のイノベーションを阻害している側面もあるかもしれません。イノベーションには、起業家による類いまれなアイデア創出と実践力、さらには意欲も不可欠ですが、それ以上に資金力が欠かせません。その資金をベンチャーキャピタルが出資し、成長を促す仕組みができてきたのはここ十数年のことです。

資金調達のあり方も含め、会社が倒産することと経営者個人が破産することとは、本来別のものとして考える必要があります。

経営者の負担軽減の動きもある

中小企業における個人保証の問題は、経営者だけでなく金融機関側の問題でもあります。そこで2013年、中小企業庁と金融庁が共同で有識者による研究会(中小企業における個人保証等の在り方研究会)を設置し、具体的な政策検討を行った結果、報告書として公表されたのが「経営者保証に関するガイドライン」の骨子です。

ガイドラインの具体的な中身については、日本商工会議所と一般社団法人全国銀行協会を事務局とする「経営者保証に関するガイドライン研究会」にて、Q&Aとともに作成、公表されています。そのポイントとしては、「保証契約時等の対応」と「保証債務の整理の際の対応」が挙げられています。

〈保証契約時等の対応〉 (1)中小企業が経営者保証を提供することなく資金調達を希望する場合に必要な経営状況とそれを踏まえた債権者の対応 (2)やむを得ず保証契約を締結する際の保証の必要性などの説明や適切な保証金額の設定に関する債権者の努力義務 (3)事業承継時などにおける既存の保証契約の適切な見直し

〈保証債務の整理の際の対応〉 (1)経営者の経営責任の在り方 (2)保証人の手元に残す資産の範囲についての考え方 (3)保証債務の一部履行後に残った保証債務の取扱いに関する考え方

これらの事項からも明らかなように、経営者保証ガイドラインは、とくに中小企業とその経営者にまつわる個人保証の弊害を解消するための指針です。

たとえば、次のような、経営者に寄り添った内容を定めています。

(1)法人と個人が明確に分離されている場合などに、経営者の個人保証を求めないこと (2)多額の個人保証を行っていても、早期に事業再生や廃業を決断した際に一定の生活費など(従来の自由財産99万円に加え、年齢等に応じて100万~360万円)を残すことや、「華美でない」自宅に住み続けられることなどを検討すること (3)保証債務の履行時に返済しきれない債務残額は原則として免除すること

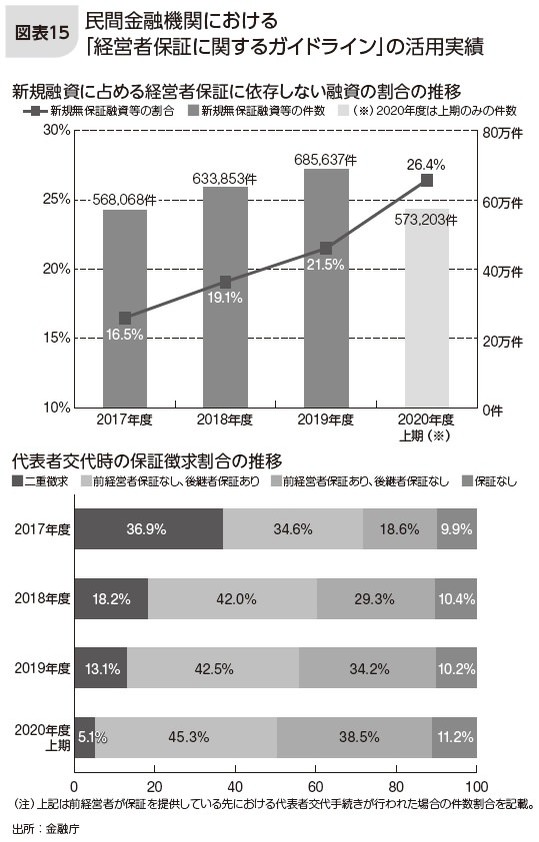

この経営者ガイドラインはあくまでも準則であり、法的な拘束力はありません。それでも一定の成果を生み出すことには成功しており、とくに近年では、「新規融資に占める経営者保証に依存しない融資の割合」や「代表者交代時の保証徴求割合」などにおいて、改善の兆しが出始めています(図表15)。

※画像をクリックするとAmazonに飛びます