この記事は2022年10月11日に「第一生命経済研究所」で公開された「英国と大きく異なる日本の財政状況」を一部編集し、転載したものです。

はじめに

2022年9月、英国ではトラス新政権誕生に伴い、大規模な財政出動方針が打ち出されたことをきっかけに、金利上昇(国債価格下落)、通貨安、株安のトリプル安が同時に進行するいわゆる英国売りにより、金融市場が混乱した。これによって、日本も大規模な財政出動を打ち出せば、トリプル安を招く懸念があると一部の識者の間で指摘されている。

そこで本稿では、英国と日本の財政状況にどのような違いがあるかを比較する。

最大の違いはインフレ率とGDPギャップ

そもそも、日本や英米の政府は家計や企業と違って中央銀行が通貨発行権を持ち、自国通貨を発行することで債務を返済できる。ただし、政府が支出を野放図に拡大すると、いずれ需要超過となって、高インフレとなる。そうなると、政府はインフレ率が行きすぎないようにするために財政支出を抑制しなければならず、中央銀行も金融を引き締めなければならない。つまり、政府の財政支出の制約となるのはインフレ率である。

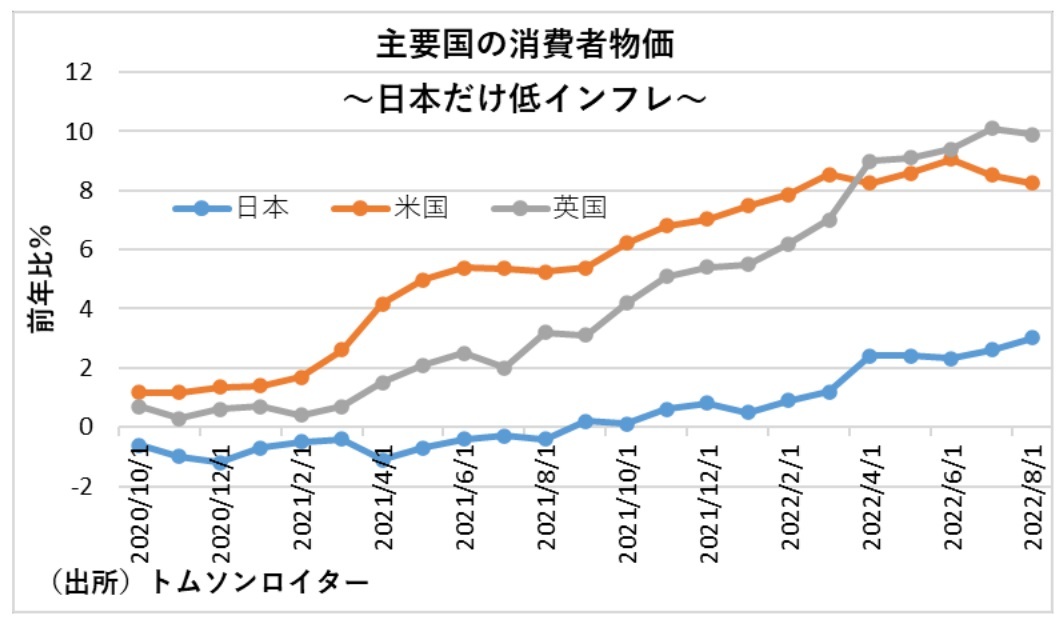

そこで、主要先進国のCPIインフレ率を比較すると、欧米ではインフレ率が既に+8~+10%台に到達している。このため、現在の欧米のように、需給ひっ迫によりインフレ率が目標の+2%を大きく超えてしまっている国は、財政出動が限界にきているといえよう。

しかし、日本の場合はインフレ率がそこまで上がっていない。コストプッシュ型のインフレにより一時的にインフレ目標+2%を超えているが、輸入物価の上昇に伴うインフレであるため持続性は低いといえよう。

このように、英米と日本のインフレ率に格差が生じる一因として、英米では需要超過の経済になっているのに対し、日本は依然として需要不足の経済状況になっていることがある。

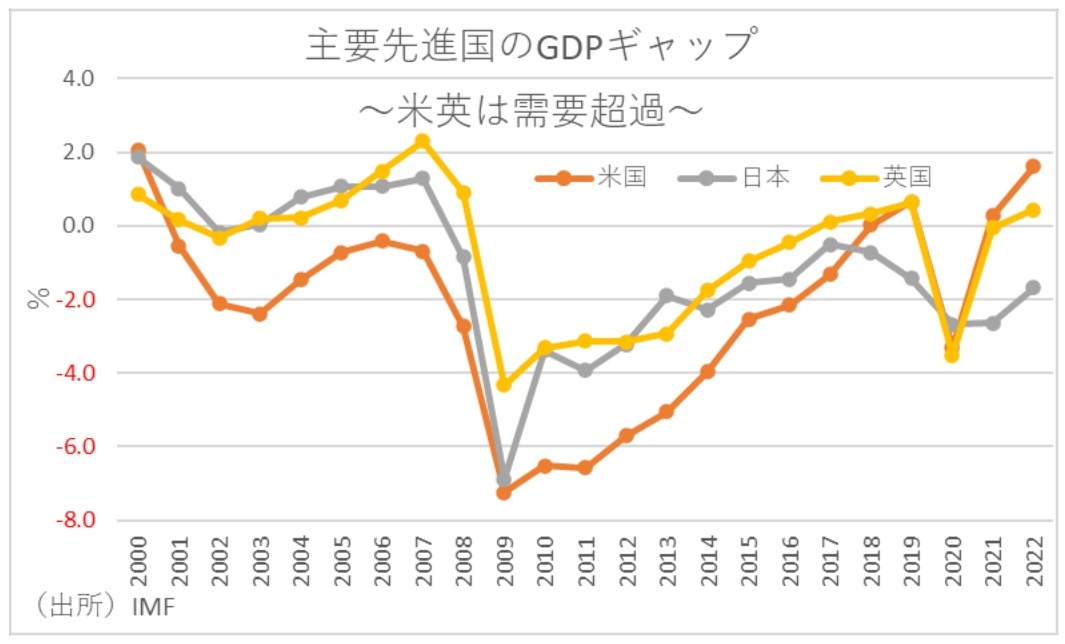

このため、財政の予算制約を考える上では、表面上のインフレ率に加えて、GDPギャップの動向も重要になってくる。実際のインフレが行き過ぎているかどうかを見る上で、コストプッシュ型のインフレが捨象される上、実際のインフレ率よりも先行して動く性質があるためである。

事実、国際比較可能なIMFのGDPギャップで比較すると、米国では2021年時点、英国でも2022年時点で需要超過になっており、需要超過によりインフレ率が加速している一方、日本では2022年時点でも大幅な需要不足が続いている。

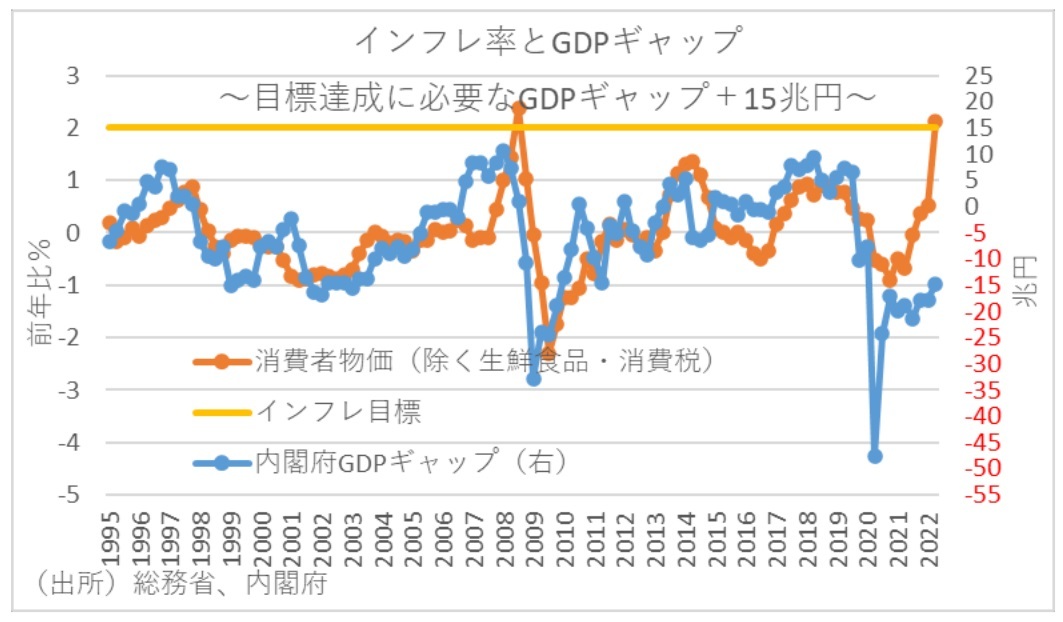

特に日本の場合、より詳細に1990年代後半以降の内閣府版GDPギャップと消費者物価インフレ率との推移を見ると、GDPギャップがインフレ率に対して2四半期ほど先行して動いており、インフレ目標+2%を達成するにはGDPギャップも+15兆円程度のインフレギャップが必要になるという関係がある。

そして、足元で内閣府が公表するGDPギャップは▲3%程度であり、金額にすると約▲15兆円となる。このため、内閣府のGDPギャップをプラスにもっていくには、+15兆円規模の需要拡大が必要になる。

しかし、インフレ率を+2%程度に安定させるには、そこからさらに金額にして+15兆円程度の需要超過が必要となるため、合計で+30兆円の需要拡大余地があることになる。

つまり、+30兆円の需要拡大が達成されないうちは、消費者物価指数のインフレ率はコストプッシュインフレ一巡後に+2%に安定しないことになり、日本の場合はそれだけまだ財政の拡大余地があるということになる。

G7中2番目に財政リスクが低い日本

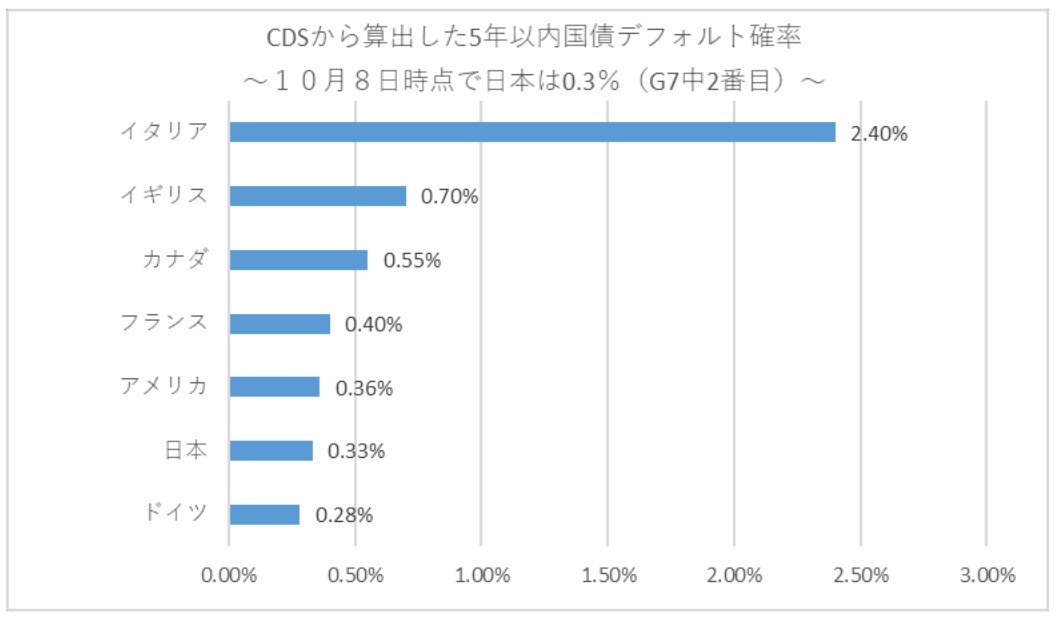

こうしたことは、市場も織り込み済みである。というのも、直近のクレジットデフォルトスワップ(CDS)でみたG7国債の5年以内のデフォルト確率を比較すると、日本は0.33%とG7諸国中ドイツに次いで2番目に低いのに対し、英国は0.70%と日本の2倍以上の水準に達しており、イタリアに次いで2番目に高いことがわかる。

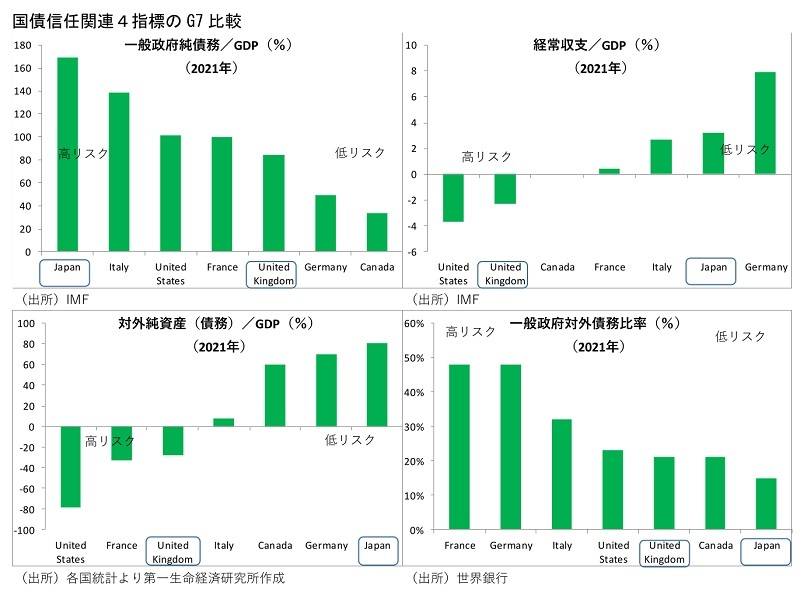

このようにデフォルト確率が低いのは、日本国債に対する信認が高いからである。これは、各国国債の信認を左右するとされる4つの指標について国際比較をするとその理由がわかる。

具体的には、G7諸国における2021年時点での「政府純債務/GDP」「経常収支/GDP」「対外純資産/GDP」「政府債務対外債務比率」の四指標をリスクの度合いで並べ替えた。

結果は、日本は政府純債務/GDPだけでは最もリスクが高くなるが、それ以外の3指標で見れば、対外純資産/GDPと政府債務対外債務比率が断トツ1位、経常収支がドイツに次いで2位と圧倒的にリスクが低く、相対的に財政リスクが高い国ではないということになる。

一方の英国は、政府純債務/GDPと政府債務対外債務比率はG7中3番目に低いものの、基軸通貨国米国に次ぐ経常赤字/GDPが大きい国である上、米国とフランスに次ぐ対外純債務/GDPが高い国である。

このように総合的に考えれば、そもそも基軸通貨国でもなく対外純債務・経常赤字国が需給ひっ迫でインフレ率が加速する中で財政支出を拡大しすぎれば、財政リスクが高まるのは当然の帰結といえよう。

日本の財政健全化に必要なこと

こうした中、日本政府はこれまで財政健全化目標として2025年プライマリーバランス(以下、PB)の黒字化と債務残高対GDP比の安定的引き下げを掲げてきた。

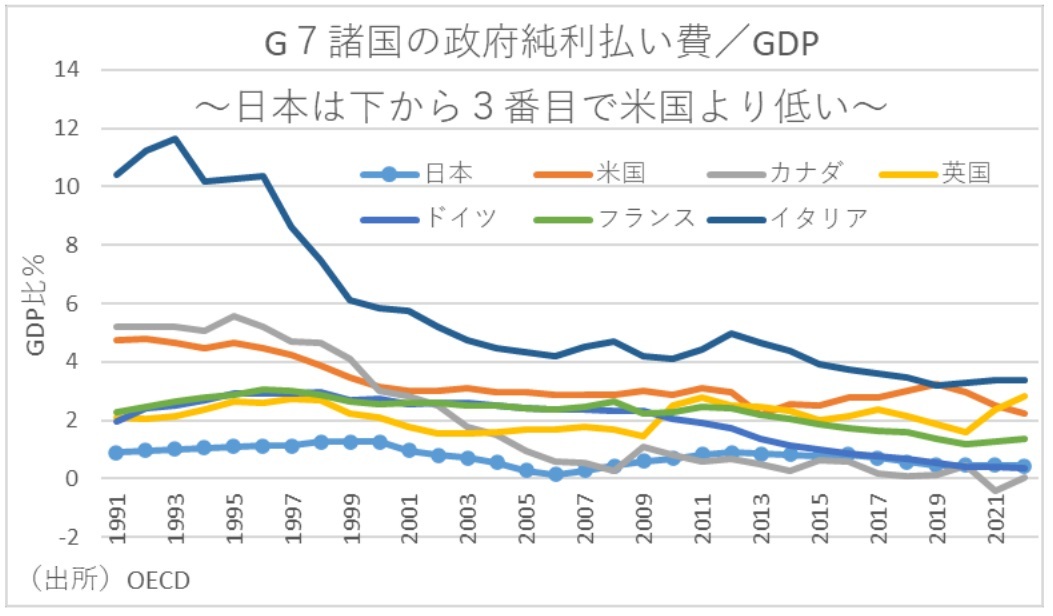

しかし、コロナショック前までは財政リスクが最も高いイタリアがPB黒字だったことや、海外の主流派経済学者や米財務省が財政健全性を図る指標の重要性を『政府債務残高/GDP』から『政府純利払い費/GDP』にシフトしつつあること等からすれば、日本の財政健全化目標も国際標準に近づけていくことが必要だろう。

なお、G7諸国の『政府純利払い費/GDP』を比較すると、OECDの2022年見通しベースで日本はカナダ、ドイツに次ぐ3番目に低い水準であり、一方の英国はイタリアに次いで2番目に高い水準にある。

ただ、単純に財政健全化目標をなくすことで国債の格下げが起きれば、影響は無視できない。その観点からすると、財政健全化目標の完全撤廃は行き過ぎだろう。しかしながら、ガラパゴス化した日本の財政健全化目標が、財政金融政策や経済の正常化を進める上での支障となってはならない。

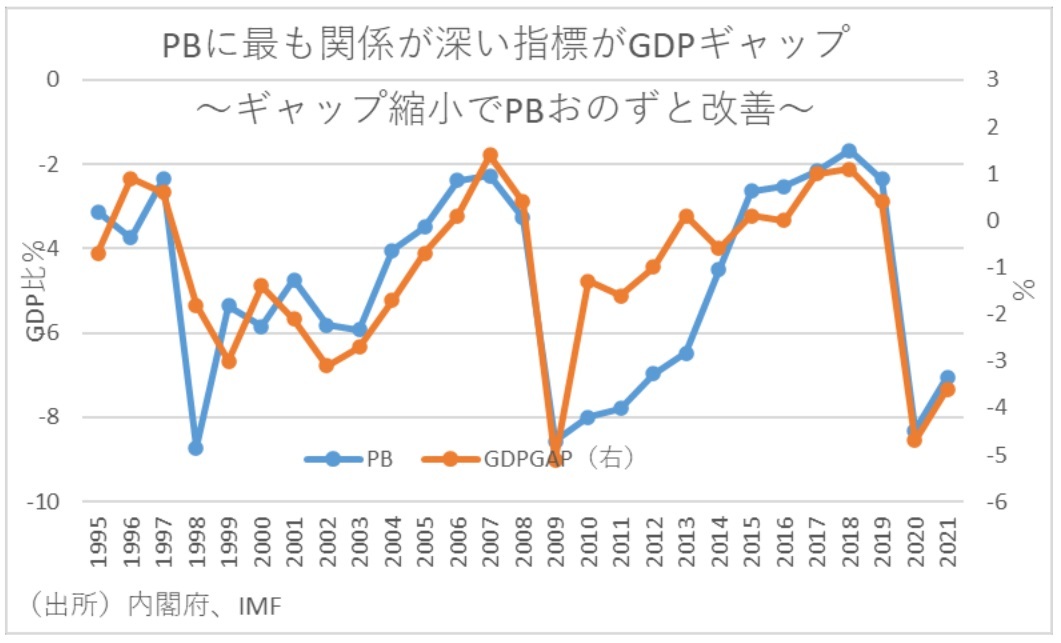

実は、PBとGDPギャップの連動性は高く、経済が正常化すれば自ずと財政も健全化するといった関係がある。実際、1990年代後半以降のPBと内閣府版GDPギャップの関係を見ると、非常に連動性が高いことがわかる。

そして、PBにおける2010~2013年の下方乖離は民主党政権によるアンチビジネス政策、2015~2019年の上方乖離はアベノミクスによるプロビジネス政策が影響していると推察されるが、考え方次第ではGDPギャップ対比で財政を引き締めすぎた可能性も示唆される。

このため、当面はGDPギャップをプラスにすることを最優先して、財政健全化目標を見直し、新たな「財政目標」を導入することも検討に値しよう。そして、財政目標は「コアコアCPI+2%のインフレ率」、「中央銀行保有分を除く政府債務残高GDP比の安定」、「財政支出の有効性」の3つが適当と思われる。

国際標準的な統合政府の考え方に基づけば、インフレが行き過ぎる状態こそが財政が不健全であることになるため、国内需給に関係ないエネルギーを除くコアコアCPI+2%で安定化させるインフレ目標は「健全化」の意味も含んでいる。

また、現在の「政府債務残高対GDP比の安定的引き下げ」という財政健全化目標では、無理に下げても民間資産を過度に減らすことにもなりかねない。多くの海外主流派経済学者が指摘しているとおり、中央銀行保有国債は政府が利子を払っても、最終的に国庫納付金で戻ってくる。

このため、中央銀行保有分を除いた比率を安定化させることも検討に値しよう。さらに、「支出の有益性」を掲げるのは、いくら財政支出をしても需要が増えなければ意味がないためである。

その後、GDPギャップのプラスが達成できれば、3つの「財政目標」に「(GDPギャップがプラスになってから)数年以内にPBの黒字化を目指す」といった財政健全化目標を加えてもいいのではないか。GDPギャップが+15兆円の需要超過となる局面を迎えれば、財政はまず歳出削減、それでも足りなければ増税し、健全化に向かってもいいだろう。

内閣府版GDPギャップが+15兆円の需要超過に近づけば、CPIのインフレ率も目標の+2%に近づく。そうなれば自然と金融政策も出口が見えてくるだろう。