この記事は2022年10月26日に「ニッセイ基礎研究所」で公開された「減速を示す米労働市場-金融引締めの影響で減速を示す労働指標が増加も、労働市場は概ね堅調を維持」を一部編集し、転載したものです。

目次

要旨

連邦準備制度理事会(FRB)は40年ぶりの水準となったインフレを抑制するために、金融引締めによる総需要の低下を目指しており、その結果、失業者数が増加することもやむなしと判断している。

米国の労働市場は雇用増加ペースの鈍化や求人数の減少、失業保険新規申請件数の史上最低水準からの増加など、金融引締めの影響によって減速を示す指標が増えている。

もっとも、失業率は足元で3.5%と過去50年間の最低水準となっているほか、労働需給が逼迫している状況が持続しているため、賃金上昇率の低下ペースも緩慢に留まっており、失業率の上昇を目指すFRBが想定する労働需要の低下は未だ実現していない。

今後もFRBによる金融引締めの継続が予想される中、失業率の上昇や賃金上昇率の低下を伴う労働需要の低下が見込まれる。

もっとも、インフレ率がFRBの想定を上振れする場合や、労働需要の低下ペースがFRBの想定より鈍い状況では、より大幅な金融引締めに転じる可能性もある。その場合には金融引締めの影響による将来の労働市場の落ち込みが大きくなり、今後予想される景気後退が長期化する懸念が高まろう。

はじめに

米国の消費者物価は22年6月の総合指数が前年同月比+9.1%とおよそ40年ぶりの水準となった。連邦準備制度理事会(FRB)はインフレ高進を受けて22年3月に政策金利の引上げを開始し、9月会合までで合計3%ポイント引上げるなど、フェデラル・ファンド誘導目標金利が主要な金融政策手段となった90年代前半以降で最も早い利上げペースで金融引締めを進めている。FRBはインフレ抑制のために金融引締めによる総需要の低下を目指しており、その結果、失業者数が増加することもやむなしと判断している。

FRBによる金融引締めの効果もあって、米国の労働市場は雇用増加ペースの鈍化や求人数の減少、失業保険新規申請件数の史上最低水準からの増加など、減速を示す労働関連指標が増えている。

本稿は主要な労働関連指標の動向を確認した後、今後の労働市場の動向について論じている。結論から言えば、失業率は足元で3.5%と過去50年間の最低水準となっているほか、労働需給が逼迫している状況が持続しているため、賃金上昇率の低下ペースも緩慢に留まっており、FRBが想定する労働需要の低下は実現していない。

今後、インフレ率がFRBの想定を上振れする場合や、労働需要の低下ペースがFRBの想定より鈍い状況では、より大幅な金融引締めに転じる可能性がある。その場合には金融引締めの影響による将来の労働市場の落ち込みが大きくなり、今後予想される景気後退が長期化する懸念が高まろう。

米国の労働市場は減速も、依然として堅調を維持

(雇用者数、失業率)雇用者数の増加ペースは鈍化も、失業率は50年ぶりの低水準

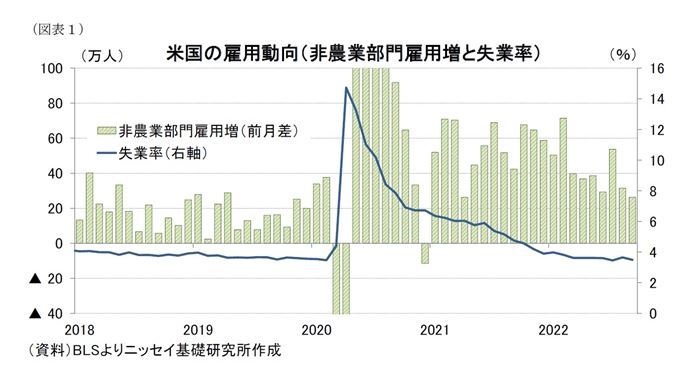

非農業部門雇用者数は22年9月が前月比+26.3万人となった(前掲図表1)。この結果、22年7-9月期の月間平均増加ペースは+37.2万人と22年上期の+44.4万人から明確に低下した。もっとも、新型コロナ流行前(19年3月~20年2月)の+19.8万人は依然として大幅に上回っているほか、失業率を維持するのに必要な+5万人も大幅に上回っている。

また、新型コロナウイルスの感染拡大の影響で20年3月~4月の2ヵ月間でおよそ▲2,200万人減少した雇用もその後の回復によって22年8月にはコロナ禍からの累計雇用増加数がプラスに転じ、22年9月には増加幅は+51.4万人となった。

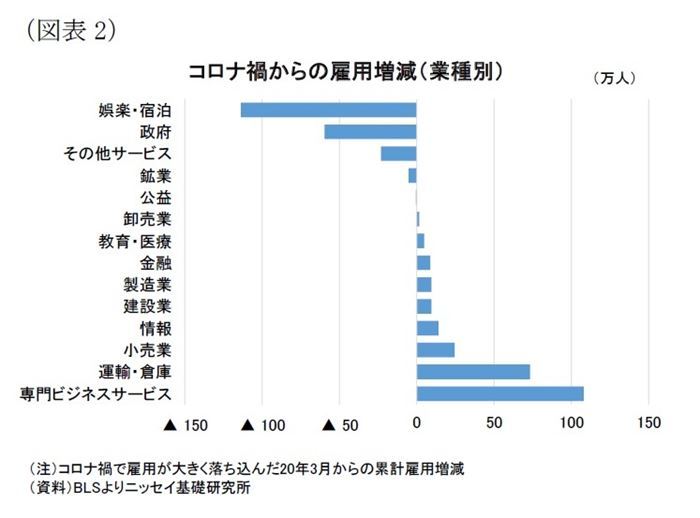

業種別の内訳をみると、業種毎に雇用回復に濃淡がみられ、専門ビジネスサービスでは+108.0万人の増加幅となったほか、コロナ禍の影響が大きかった運輸・倉庫が+73.4万人、小売業が+24.4万人とコロナ禍からの回復を示した(図表2)。もっとも、コロナ禍の影響を最も受けた娯楽・宿泊業では依然として▲113.8万人の減少幅となっており、コロナ禍前の水準まで回復していない。

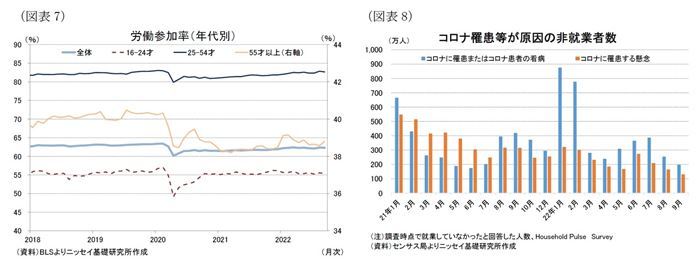

一方、失業率は22年9月が3.5%とおよそ50年ぶりとなっていたコロナ禍前(20年2月)の水準に回復しており、労働需給は非常に逼迫している状況を示している。もっとも、失業率はコロナ禍前に一致したものの、後述するように労働参加率(*1)は22年9月が62.3%とコロナ禍前の63.4%を▲1.1%ポイント下回っている(後掲図表7)。このため、労働市場から退出した人数は9月の生産年齢人口(2億6,435万人)から試算するとコロナ禍前に比べておよそ289万人増加したとみられ、労働供給の回復の遅れが労働需給を逼迫させている要因の1つとなっていることが分かる。

*1:16歳以上の生産年齢人口に対する就業者数と失業者を合計した労働力人口の比率

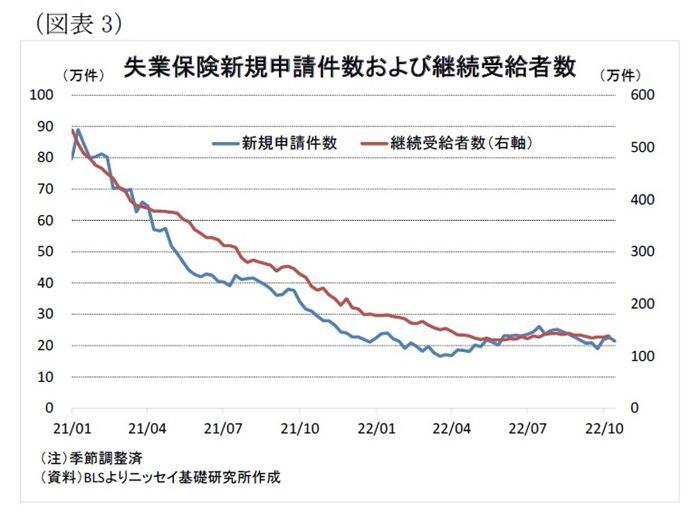

(失業保険申請件数)新規申請件数は22年3月を底に増加

失業保険新規申請者数(季節調整済み)は22年3月中旬に16.6万件と1968年12月(16.2万件)以来の史上最低水準に低下していたが、その後は増加に転じ、22年7月中旬には26.1万件と21年11月以来8ヵ月ぶりの水準に増加した(図表3)。このため、失業保険新規申請件数は3月以降に労働市場が減速を開始した兆候を示した。

もっとも、新規申請件数は足元で概ね20万件台前半で横這い圏での推移となっており、足元で増加幅の拡大はみられない。

一方、失業保険の継続受給者数(季節調整済み)は22年5月中旬に130.6万件と69年12月以来の水準に低下した後、10月上旬の138.5万件まで小幅に増加した。ただし、こちらも件数は70年1月(137.1万件)以来、およそ50年ぶりの低水準に留まっている。

このため、失業保険新規申請件数や継続受給者数は労働市場が減速に転じた兆候を示しているものの、依然として減速ペースは非常に緩やかに留まっていることを示唆している。

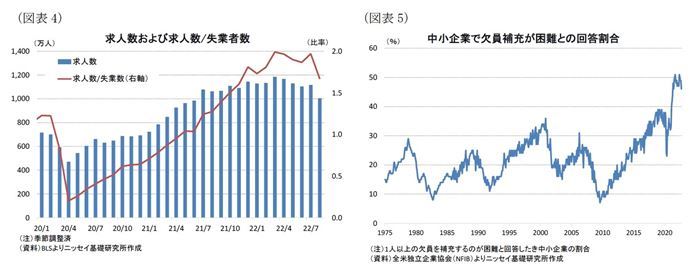

(労働需要)求人数は減少傾向も労働需要は依然堅調

米国の労働需要を示す求人数は22年3月に1,186万人と2000年の統計開始以来最高となった後は低下基調に転じ、22年8月は1,005万人と前月比▲112万人の大幅な減少となった(図表4)。もっとも、求人数もコロナ禍前が700万人程度であったことと比べると依然として高い水準を維持している。

失業者数との比較では失業者1人に対する求人件数は3月に統計開始以来過去最高となった2.0件から8月に1.7件に低下したが、こちらもコロナ禍前の1.2件を大幅に上回っている。

また、全米独立業協会(NFIB)の中小企業向け調査で「欠員補充が困難」と回答した割合は22年9月が46%と、統計開始以来最高となった22年5月の51%のピークから低下し、21年6月以来の水準となったものの、コロナ禍以降の人手不足を反映してコロナ禍前に比べて大幅に上昇した水準となっており、中小企業の人手不足解消にはほど遠い(図表5)。

一方、大企業、中小企業の採用計画は、足元でやや採用計画を下方修正する動きがみられる。大企業のCEO調査で今後の6ヵ月の採用計画を示す指数は03年以来で最高となった21年10-12月期の120.7から22年7-9月期の78.4まで3期連続の低下となった(図表6)。このうち、今後6ヵ月で採用を増やすと回答した企業の割合は21年10-12月期の77%から22年7-9月期は47%と50%を下回る水準まで低下した。他方、採用を減らすと回答した割合は21年10-12月期の6%から22年7-9月期は19%に上昇しており、緩やかながら採用意欲は低下がみられる。

また、NFIBによる中小企業の採用計画を示す指数も、86年の統計開始以来最高となった21年8月につけた32のピークから22年2月と6月には19と21年2月以来の水準に低下した。もっとも、22年9月は23と22年7月以降は2ヵ月連続で上昇しており、足元の大幅な金融引締めにもかかわらず、人手不足を背景に中小企業の採用意欲の高さは維持されている。

(労働供給)早期退職、新型コロナが回復を遅らせている可能性

労働参加率は、22年春先以降は62%台前半で一進一退の状況となっているほか、前述のように22年9月時点でもコロナ禍前を▲1.1%ポイント下回っており、労働供給の回復は遅れている。労働需要が非常に堅調となっている中で労働供給の回復が遅れている理由として、高齢者の早期退職や新型コロナの罹患や後遺症の可能性が指摘されている。

高齢者の早期退職の可能性については、年齢別の労働参加率でコロナ禍前からの低下幅が働き盛りでプライムエイジと呼ばれる25歳~54歳で▲0.3%ポイントに留まっている一方、55歳以上で▲1.5%ポイントと大きくなっている(図表7)。55歳以上では後述する新型コロナ感染の影響を受けている可能はあるものの、コロナ禍前に比べて株式や不動産などを中心に家計の純資産残高が27兆ドル以上増加していることもあって、早期退職が増加している可能性が指摘されている。

一方、米国における新型コロナの新規感染者数はオミクロン株の流行により22年初に80万人台まで上昇したものの、足元では4万人台へ大幅に減少するなど、新型コロナ感染は安定している。しかしながら、センサス局による調査(Household Pulse Survey)でコロナに罹患またはコロナ患者の看病が理由の非就業者数はオミクロン株の感染が拡大した22年1月の875万人や2月の777万人からは大幅に減少しているものの、9月時点でも依然として198万人に上っている(図表8)。また、コロナに罹患している訳ではないものの、コロナに罹患する懸念が原因の非就業者数も9月は131万人となっており、これらの合計で300万人以上が労働市場から退出してことが分かる。また、ブルッキングス研究所も8月に発表したレポートで新型コロナの後遺症でフルタイム労働者の400万人が就業困難となっていると試算(*2)しており、コロナの罹患者だけでなく、長期に亘る後遺症が労働供給の回復遅れに繋がっている可能性を指摘している。

このように、労働供給の回復が遅れている要因が早期退職や新型コロナの後遺症などが影響している場合には労働供給の早期の回復は期待できないだろう。この結果、労働需給が逼迫した状態は長期化することが懸念される。

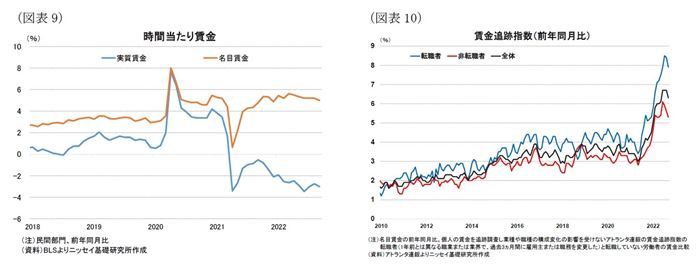

(賃金動向)時間当たり賃金の伸びは鈍化も、労働需給の逼迫を背景に低下ペースは緩やか

最後に賃金動向を確認したい。時間当たり賃金(名目)は22年9月が前年同月比+5.0%と22年3月の+5.6%から低下基調が持続しているものの、低下ペースは非常に緩慢となっており、コロナ禍前の3%程度を大幅に上回っている(図表9)。また、物価を加味した実質ベースの時間当たり賃金は9月が前年同月比▲3.0%と21年4月以来マイナスが続いており、足元で賃金上昇がインフレ高進に追いついていない

一方、個人の賃金を追跡調査し、職種や業種間の雇用シフトの影響を受けず、賃金動向をより正確に反映するアトランタ連銀の賃金追跡指数は3月にピークアウトした雇用統計の時間当たり賃金とは異なり、8月まで上昇基調が持続していたものの、9月が+6.3%と21年11月以来およそ11カ月ぶりに漸く前月の+6.7%から低下した(図表10)。もっとも、足元の賃金の伸びは雇用統計の時間当たり賃金を大幅に上回っており、雇用統計が示すより、足元の賃金上昇圧力が高いことを示している。

さらに、同指数のうち過去3ヵ月以内に転職した人と転職していない人の賃金上昇率を比べると9月は転職者の前年同月比+7.9%に対して転職していない人では+5.3%と2.6%ポイントもの乖離となっている。このため、足元の労働市場は好条件で転職できる売り手市場となっており、労働需給の逼迫した状況を示していると言えよう。

今後、仮に労働需給の逼迫が長期化する場合には実質ベースの賃金上昇率がマイナスとなっていることと併せて賃金上昇圧力は高まろう。

今後の労働市場の見通し

これまでみたようにFRBによる金融引締めの影響で減速を示す労働関連指標は増加している。しかしながら、FRBが目指す失業率の上昇や賃金上昇率の大幅な低下を伴う労働需要の大幅な低下はみられていない。

これまでの金融引締めの効果に加え、FRBは大幅な金融引締めを継続するとみられることから、今後は労働需要の低下が見込まれる。

当研究所は雇用者数の増加ペースが年末にかけて失業率を維持するのに必要な5万人のペースを割り込み、22年末には失業率が足元の3.5%から3.9%に上昇するほか、来年は雇用減少に転じ、23年末に失業率は4.9%へ増加することを予想している。

もっとも、労働需要は予想外に堅調さを維持するなど、労働供給の遅れもあって労働需給の逼迫がFRBの想定以上に長期化する可能性も残っており、労働需要の低下スピードは非常に不透明である。

今後、インフレ率がFRBの想定を上振れする場合や、労働需要の低下ペースがFRBの想定より鈍い状況では、9月に示されたFOMC参加者の政策金利見通しを上回るより大幅な金融引締めに転じる可能性がある。その場合には金融引締めの影響による将来の労働市場の落ち込みが大きくなり、今後予想される景気後退が長期化する懸念が高まろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

窪谷 浩(くぼたに ひろし)

ニッセイ基礎研究所 経済研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・米雇用統計(22年9月) ―― 雇用者数の伸びは鈍化も依然として堅調な労働市場を確認する結果

・米個人所得・消費支出(22年8月) ―― PCE価格指数は総合、コアともに前月比、前年同月比で市場予想を上回る

・米国経済の見通し ―― メインシナリオは景気後退回避も、FRBによる金融引き締めから高まる景気後退リスク

・米FOMC(22年9月) ―― 3会合連続で政策金利の0.75%引上げを決定

・ピークアウトが示唆される米インフレ ―― 23年にかけてインフレ率の低下を予想も、見通しは非常に不透明