この記事は2022年11月18日に「きんざいOnline:週刊金融財政事情」で公開された「ローン返済額の増加で、マンション価格上昇に暗雲も」を一部編集し、転載したものです。

不動産市場を調査する東京カンテイは2022年10月31日、2021年におけるマンション価格の年収倍率が、全国平均で新築が8.93倍、中古(築10年)が6.54倍となったと発表した。東京では、新築が14.69倍、中古が13.35倍となっている。

2010年のデータでは、新築マンション価格の年収倍率は全国平均で6.01倍、東京で9.49倍であったため、この11年間に同倍率はそれぞれ5割前後上昇したことになる。

では、一般のサラリーマンがマンションを購入できなくなったということであろうか。家を購入する場合、通常、購入者の負担はもっぱら住宅ローンの返済となる。そのため、年収と不動産価格との比較をするだけでは不十分であり、歴史的低水準にある住宅ローン金利も踏まえて、ローン返済額の推移を考慮する必要がある。

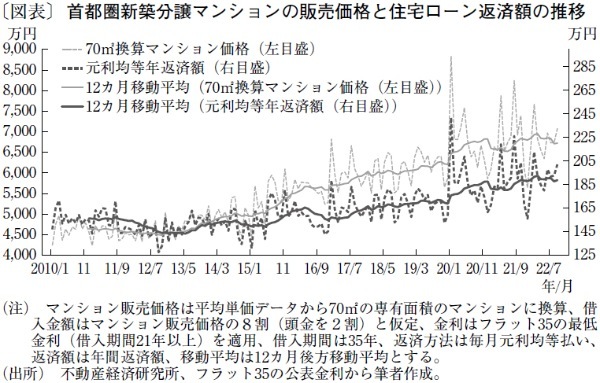

図表に、首都圏の新築分譲マンションの価格と住宅ローン返済額の推移を示した。これを見ると、マンション価格の上昇に比べて、住宅ローン返済額の上昇は非常に緩やかであることが分かる。つまり、マンション価格の大幅な上昇や年収倍率の上昇が取り沙汰されている割には、返済負担額で見るとそれほどの上昇度合いではないということだ。

一般に、住宅ローンの返済が過度に負担とならない水準は「年間返済額=年収の25%程度」と言われている。そのため、2010年において首都圏の新築マンションは年収600万円以上、2021年では年収800万円以上の人であれば、大きな問題なく購入できそうだ。2010年と比較して2021年の購入相応年収が大幅に上昇しているが、この程度の年収額であれば、首都圏で実需を見込むことが可能だろう。

ただし、2023年4月に控えている日本銀行新総裁の就任後、相応の時期に金融緩和政策が見直され、住宅ローン金利も上昇トレンドをたどることが見込まれる。加えて、円安によって日本の不動産に対する外国人の投資ニーズがより旺盛になることも想像に難くない。こうした投資によるマンション価格の上昇と、住宅ローン金利の上昇が重なり、ローン返済額が大幅に上昇することも十分に考えられる。

住宅ローン金利が1%上昇し、マンション価格が1割上昇した場合、返済額は約3割増加し、首都圏の新築マンションの購入相応年収は約800万円から1,050万円にまで跳ね上がる。その結果、不動産需要が冷え込み、マンション価格の上昇トレンドが終焉することも想定しておく必要がある。

賀藤リサーチ・アンド・アドバイザリー 代表(不動産鑑定士・CMA)/賀藤 浩徳

週刊金融財政事情 2022年11月22日号