この記事は2022年12月8日に「ニッセイ基礎研究所」で公開された「2022~2024年度経済見通し-22年7-9月期GDP2次速報後改定」を一部編集し、転載したものです。

目次

要旨

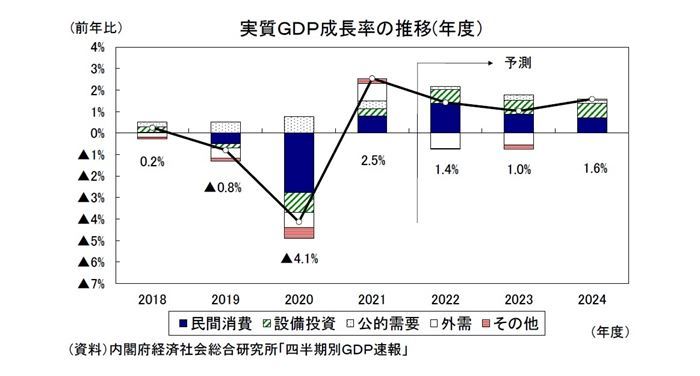

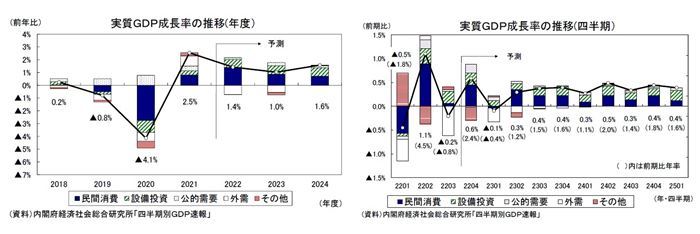

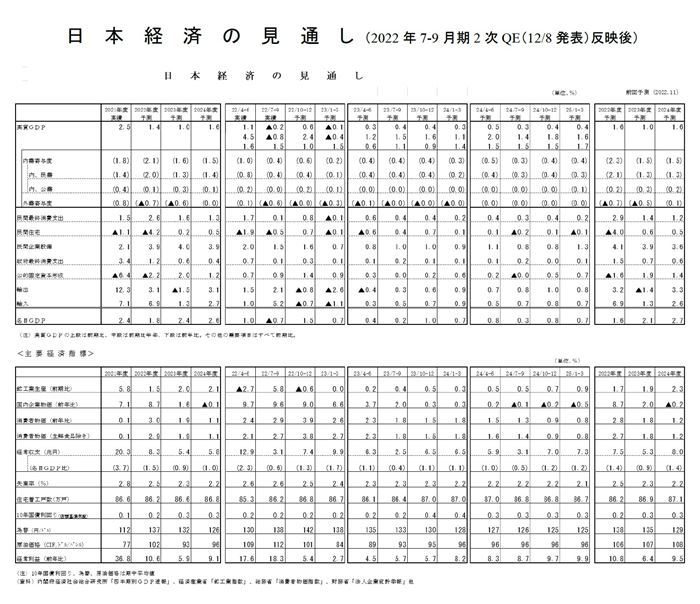

<実質成長率:2022年度1.4%、2023年度1.0%、2024年度1.6%を予想>

2022年7-9月期の実質GDP(2次速報値)は、1次速報の前期比▲0.3%(年率▲1.2%)から前期比▲0.2%(年率▲0.8%)に上方修正された。

GDP2次速報の結果を受けて、11月に発表した経済見通しを改定した。実質GDP成長率は2022年度が1.4%、2023年度が1.0%、2024年度が1.6%と予想する。成長率の遡及改定を反映し、2022年度の見通しを▲0.2%下方修正した。

日本は景気回復基調が維持されることをメインシナリオとしているが、欧米の景気後退が深刻化した場合には、日本も景気後退が避けられないだろう。ゼロコロナ政策継続による中国経済の下振れ、電力不足による経済活動の制限、新型コロナウイルス感染拡大時の政策対応の不確実性、なども下振れリスクとして挙げられる。

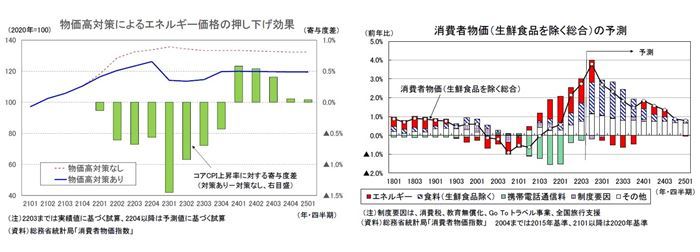

消費者物価上昇率(生鮮食品を除く総合)は、2022年末にかけて4%程度まで高まった後、物価高対策の影響で2023年入り後には2%台へと低下するだろう。年度ベースでは、2022年度が2.9%、2023年度が1.9%、2024年度が1.1%と予想する。物価高対策による消費者物価上昇率への影響は2022年度が▲0.8%、2023年度が▲0.4%、2024年度が+0.3%と試算される。

2022年7-9月期の実質GDPは前期比年率▲0.8%へ上方修正

12/8に内閣府が公表した2022年7-9月期の実質GDP(2次速報値)は前期比▲0.2%(年率▲0.8%)となり、1次速報の前期比▲0.3%(年率▲1.2%)から上方修正された。

民間消費は1次速報の前期比0.3%から同0.1%へと下方修正されたが、民間在庫変動(前期比・寄与度▲0.1%→同0.1%)、外需(前期比・寄与度▲0.7%→同▲0.6%)が上方修正されたため、成長率のマイナス幅は1次速報から縮小した。

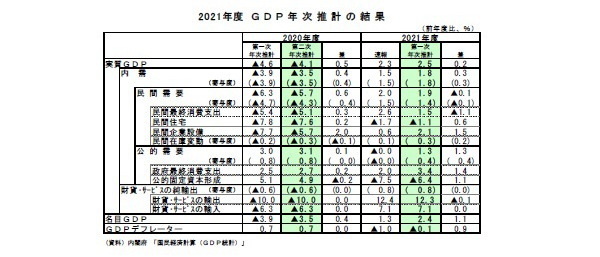

2022年7-9月期の2次速報と同時に2021年度の第一次年次推計値が公表され、実質GDP成長率は速報値の2.3%から2.5%へと上方修正された。民間消費は前年比2.6%から同1.5%へ大幅に下方修正されたが、住宅投資(前年比▲1.7%→同▲1.1%)、設備投資(前年比0.6%→同2.1%)、政府消費(前年比2.0%→同3.4%)、公的固定資本形成(前年比▲7.5%→同▲6.4%)が上方修正された。民間消費は名目では前年比2.4%から同2.7%へ上方修正されたが、携帯電話通信料に係るデフレーターの推計方法変更によって、民間消費デフレーターが前年比▲0.2%から同1.2%へと大幅に上方修正されたことが、実質の伸びの下方修正につながった。

また、2020年度の第一次年次推計値が第二次年次推計値となり、実質GDP成長率は▲4.6%から▲4.1%へと上方修正された。設備投資が大きめの上方修正となった(前年比▲7.7%→同▲5.7%)。

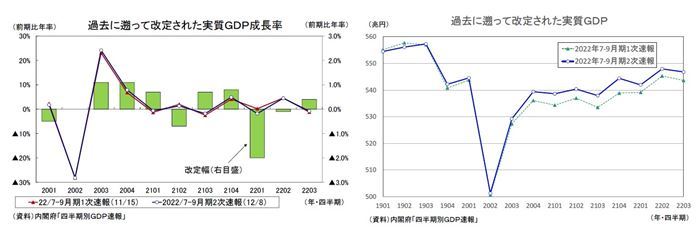

四半期毎の成長率も過去に遡って改定され、2022年1-3月期が民間消費の下方修正(前期比0.3%→同▲1.0%)を主因として、前期比年率0.2%のプラス成長から同▲1.8%のマイナス成長へと大幅に下方修正された。また、1次速報時点では実質GDPがコロナ前(2019年10-12月期)の水準を上回ったのは2022年4-6月期だったが、遡及改定を受けて、2021年10-12月期にいったんコロナ前を上回った後、2022年1-3月期に下回り、2022年4-6月期に再び回復するという形へと改められた。

なお、消費税率引き上げ前の2019年7-9月期が前期比年率▲0.5%のマイナス成長から同0.9%のプラス成長へと上方修正されたため、実質GDPの直近のピークはこれまでの2019年4-6月期から2019年7-9月期に変わった。2022年7-9月期の実質GDPはコロナ前を0.9%(1次速報時点では0.5%)上回っているが、直近のピークに比べれば▲1.9%低い(1次速報時点では▲2.5%)。

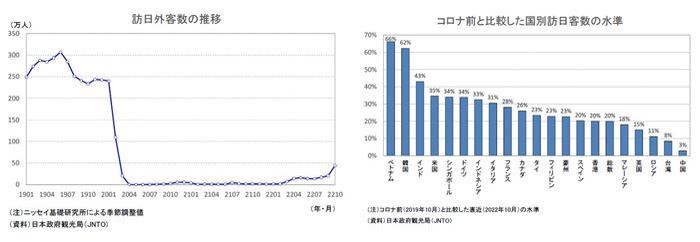

水際対策の緩和で訪日外客数が急増も水準は低い

日本政府観光局(JNTO)が公表した2022年10月の訪日外客数は49万8,600人となり、前年同月と比べて22.5倍の急増となった。季節調整値(当研究所による試算値)でも前月比115.3%の急増となった。

日本は、新型コロナウイルスの国内での感染拡大を防止することを目的として、諸外国に比べて厳しい水際対策を講じてきたが、2022年に入ってから段階的に規制を緩和している。10月11日からは、入国者数の上限が撤廃されたことに加え、個人旅行の解禁、短期滞在のビザ免除の再開などが実施され、このことが訪日客数の増加につながった。コロナ前と比べて為替レートが大幅な円安水準となっていることも押し上げ要因になっていると考えられる。

ただし、2022年10月の訪日外客数の水準はコロナ前(2019年平均)に比べると2割程度の水準にとどまっている。国別には、ベトナム、韓国がコロナ前比で60%台、米国、シンガポール、ドイツなども30%台の水準まで回復しているのに対し、中国はわずか3%にとどまっている。

先行きも訪日客数の回復は続く可能性が高い。ただし、水際対策は大きく緩和されたものの、完全にコロナ前に戻ったわけではない。たとえば、有効なワクチン接種証明書がなければ、出国前72時間以内の検査での陰性証明書が引き続き必要とされており、このことが日本への訪問を躊躇する一因となっている可能性がある。また、中国がゼロコロナ政策を継続していることから、2019年の訪日客の3割を占めていた中国からの観光客の回復は当分期待できない。訪日客数がコロナ前の水準に戻るまでには相当の時間を要するだろう。

実質成長率は2022年度1.4%、2023年度1.0%、2024年度1.6%を予想

2022年7-9月期のGDP2次速報を受けて、11/16に発表した経済見通しを改定した。実質GDP成長率は2022年度が1.4%、2023年度が1.0%、2024年度が1.6%と予想する。2022年度の成長率見通しを▲0.2%下方修正した。2022年7-9月期の成長率は上方修正されたが、遡及改定によって2022年1-3月期の成長率が大幅に下方修正され、2021年度から2022年度への発射台(ゲタ)が1次速報時点の0.4%から0.2%へ下方修正されたことが2022年度の下振れにつながった。先行きの見方は11月から変えていない。

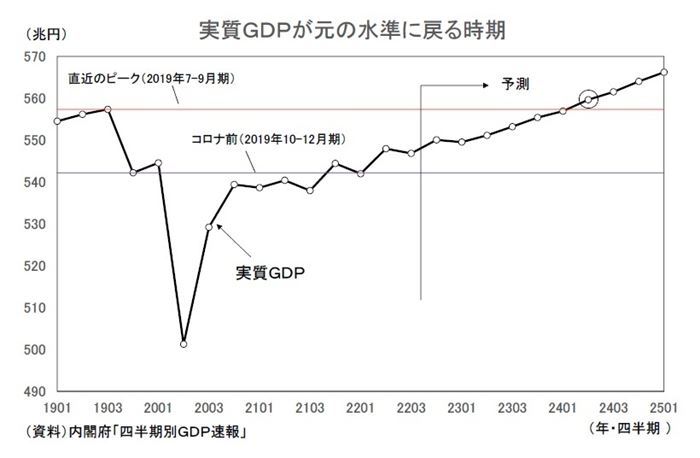

実質GDPが直近のピークを超えるのは2024年度

2022年7-9月期は2四半期ぶりのマイナス成長となったが、輸入の大幅増加がその主因であり、景気悪化を意味するものではない。消費、設備を中心に国内需要は底堅い動きが続いており、景気は回復基調を維持していると判断される。

2022年10-12月期は、海外経済の低迷を受けて輸出が減少に転じる一方、全国旅行支援による押し上げ効果もあり民間消費が高めの伸びとなること、高水準の企業収益を背景に設備投資が堅調を維持することなどから、前期比年率2.4%のプラス成長となることが予想される。しかし、2023年1-3月期は、欧米のマイナス成長が続く中で、輸出の減少幅が拡大すること、新型コロナウイルスの感染拡大を受けて民間消費が再び停滞することから、前期比年率▲0.4%と小幅ながらマイナス成長になると予想している。2023年度入り後は、引き続き輸出が景気の牽引役となることは期待できないものの、特別な行動制限がなければ、高水準の家計貯蓄や企業収益を背景とした民間消費、設備投資の増加を主因として、プラス成長が続くことが予想される。

現時点では、米国、ユーロ圏の景気後退は軽微にとどまり、日本は景気回復基調が維持されることをメインシナリオとしている。しかし、米国、ユーロ圏の景気後退が深刻化した場合は、日本も景気後退が避けられなくなるだろう。ゼロコロナ政策継続による中国経済の下振れ、冬場の電力不足による経済活動の制限、新型コロナウイルス感染拡大時の政策対応の不確実性、なども景気の下振れリスクとして挙げられる。

2022年7-9月期の実質GDPはコロナ前(2019年10-12月期)の水準を0.9%上回っているが、直近のピーク(2019年7-9月期)を▲1.9%下回っている。実質GDPが直近のピークを上回るのは2024年4-6月期と予想する。

物価の見通し

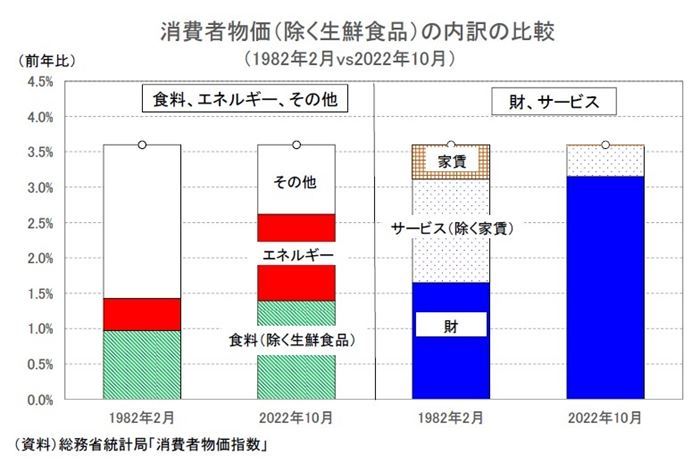

消費者物価(生鮮食品を除く総合、以下コアCPI)は、エネルギーや食料の価格上昇を主因として、2022年10月に前年比3.6%となり、1982年2月以来、40年8ヵ月ぶりの高い伸びとなった。

約40年前と現在では物価上昇の中身が大きく異なる。足もとの物価上昇の主因は、資源・穀物価格の上昇や円安の進展を受けたエネルギー、食料(生鮮食品を除く)の大幅上昇である。2022年10月のコアCPI上昇率3.6%のうち、エネルギーと食料の寄与が7割以上を占める。これに対し、1982年2月はエネルギーと食料の寄与は約4割であった。

財、サービス別には、2022年10月は物価上昇の9割近くが財によるもので、サービスの寄与は1割程度となっている。公共サービス、家賃の伸びが低いことが、サービス価格低迷の要因となっている。これに対し、1982年2月は財の寄与が約5割、サービスの寄与が約5割となっていた。

サービス価格は賃金との連動性が高く、賃金の伸び悩みが続く中ではサービス価格は上がらない。賃上げを通じてサービス価格が上昇することが、安定的で持続的な物価上昇が実現するための条件と言えるだろう。

今回の見通しでは、米国の利上げが2023年初め頃に打ち止めとなることを背景に、ドル円レートは緩やかな円高傾向で推移し、2022年半ばにピークアウトした原油価格は緩やかな上昇にとどまることを想定している。このため、しばらくは原材料価格の上昇を価格転嫁する形での物価上昇が続くものの、2023年度入り後には財価格の上昇ペースは鈍化することが予想される。一方、足もとではほぼゼロ%の伸びとなっているサービス価格は、賃上げ率の高まりを受けて、緩やかに上昇するだろう。

今後の物価動向を大きく左右するのは、物価高対策によるエネルギー価格の大幅な変動だ。エネルギー価格は2022年1月以降、燃料油価格激変緩和措置によってガソリン、灯油価格が抑制されてきたが、2023年1月以降は電気代、ガス代の抑制が加わることにより、物価高対策によるエネルギー価格の抑制効果は大きく拡大する

当研究所の試算によれば、物価高対策に伴うエネルギー価格の抑制によるコアCPI上昇率の押し下げ効果は2022年7-9月期の▲0.7%程度、10-12月期の▲0.6%程度から、2023年1-3月期には▲1.5%程度まで急拡大する。2022年10-12月期のコアCPI上昇率は3.8%と予想しているが、物価高対策がなければ4%台となる。2023年1-3月期は物価高対策による押し下げ効果を主因としてコアCPI上昇率は2.7%と大きく低下する可能性が高い。

物価高対策による押し下げ効果は2023年4-6月期以降、徐々に縮小し、2024年1-3月期以降はその反動でエネルギー価格の前年比は押し上げられることになる。物価高対策によるコアCPI上昇率への影響を年度ベースでみると、2022年度が▲0.8%、2023年度が▲0.4%、2024年度が+0.3%となる。今回の見通しでは物価高対策は補助を縮小しながらも2024年度末まで継続することを想定しているが、物価高対策によって物価の基調が見極めにくくなることには注意が必要だ。

コアCPI上昇率は、2022年度が前年比2.9%、2023年度が同1.9%、2024年度が1.1%と予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部 経済調査部長

【関連記事 ニッセイ基礎研究所より】

・2022~2024年度経済見通し(22年11月)

・法人企業統計22年7-9月期-高水準の企業収益が設備投資の増加につながる

・鉱工業生産22年10月-10-12月期は減産の可能性が高まる

・雇用関連統計22年10月-失業率は横ばい圏で推移するが、労働需給は改善が続く

・貿易統計22年10月-海外経済減速の影響で輸出が弱めの動き