投資において保有資産のポートフォリオを作成することは極めて重要です。その人のリスク許容度によって適した投資先があるので、目標利回りに近づけるようにうまく組み合わせます。また、運用の途中で当初設定した資産構成が崩れた場合は見直しを行うことも大切です。

本記事では、ポートフォリオの基本や作成するメリット・デメリット、一般的な3つの型、見直しのポイントなどについて解説します。併せて、投資先別のリスクも紹介します。

目次

投資におけるポートフォリオとは

投資におけるポートフォリオとは、分散投資を前提とした金融商品の組み合わせのことです。一口に投資先といっても株式や不動産など多岐にわたりますが、どのような投資先でもリスクは付いてまわります。また投資先には、同じ要因で値動きが連動するものもあるため、それらの金融商品に資金を集中させてしまうと資産を大きく減らしてしまいかねません。

バランスのよいポートフォリオを組むことができれば全体のリスクを抑えながらリターンを安定させることが期待できるのです。

投資のポートフォリオの基本形

ポートフォリオの基本形は、国内債券、国内株式、外国債券、外国株式をそれぞれ25%保有する均等分散投資です。基本形のなかで投資環境の変化に応じて比率を変える、銘柄を入れ換えるなどのリバランスも随時行います。

国内最大の機関投資家であるGPIF(年金積立金管理運用独立行政法人)のポートフォリオが上述した25%の均等保有になっており、これが基本形と考えてよいでしょう。GPIFの2023年6月末現在のポートフォリオは国内債券24.47%、国内株式25.14%、外国債券24.29%、外国株式26.10%となっています。株式の比率が若干高いのは日米の株式市場が上昇して時価総額が増えたためと思われます。

リスクを踏まえた分散投資が重要

元本保証以外の投資には何らかのリスクがあります。代表的なリスクとして為替リスク、地政学リスク、金利上昇リスクなどが挙げられます。

これらのリスクを低く抑えるのが分散投資です。例えば、外国株式を組み入れる場合、米国株だけでなく欧州株や中国株、新興国株なども保有することで地域の分散を図り、地政学リスクに備えられます。

また、国内株式に投資する場合、為替が円安になると輸出関連企業の業績を押し上げ、逆に円高になるとエネルギーなど輸入コストの低下で恩恵を受ける企業の業績にプラスになります。投資先の業種を分散することによって為替リスクを軽減できます。

そしてもう一つが金利の上昇リスクです。金利上昇は債券に有利なので、株式だけでなく債券も組み入れることで利息収入が増える場合があります。金利の上昇は基本的に株式市場にはマイナスなので、金利に先高観があるときは債券の比率を高めるのもよいでしょう。

投資においてポートフォリオを作るメリット

ポートフォリオを作るメリットは、大きく分けて以下の2つです。

集中投資を避け、投資先を分散できるのでリスクを抑えられる

投資には「卵は一つのかごに盛るな」という格言があります。これは、卵を複数のかごに分散しておけば一つのかごを落としても他の卵を守ることができるという意味です。つまり投資先の一つの市場が暴落しても他の市場が上昇していれば慌てて売ることがないため、リスクを分散することができます。これがポートフォリオを作る大きなメリットです。

一つの銘柄や市場に集中投資すると、当たったときは大きくても、暴落したときは損失も大きくなります。集中投資を避けるためにもポートフォリオの作成が必要なのです。

投資先を入れ替えることで利回りを調整できる

「家族が増えた」「子育てが終わった」など世帯の状況に応じてリスクの許容度は変化していきます。ポートフォリオを作るとリスクに応じて利回りを調整しやすくなります。より多くのリスクを許容できるならリターンの高い投資先の割合を増やす、リスクを抑えたいなら安定した投資商品の割合を増やすなど金融商品を組み替えます。

ポートフォリオを作るデメリット

ポートフォリオを作ることでさまざまなメリットを得られますが、一方でデメリットもあります。

管理に手間がかかる

ポートフォリオを作ると最低でも2つの投資先が生まれます。安定性を求めて分散させる場合、投資先はさらに増えるでしょう。ポートフォリオは、一度作ったらほったらかしではなく定期的な見直しが必要です。見直しの際に投資先が多いほど手間がかかります。

短期間での大きなリターンは見込めない

ポートフォリオを作ることは、リスクを抑えるメリットがある一方でリターンが減ってしまうデメリットもあります。具体的に株式市場で株価が2倍になる銘柄が生まれたとしましょう。資金が500万円だとして、もしその株式にすべての資金をつぎ込んでいれば資金は2倍の1,000万円となります。しかし資金の8分の1となる62万5,000円分だけ買っていた場合は、125万円にしかなりません。

ポートフォリオは投資先を分散して長期的なリターンを狙うために組むものであるため、短期的な機会損失が生まれてしまいます。

投資におけるポートフォリオの3つの型

ポートフォリオにはリスク許容度によって3つの型があります。それぞれの投資スタイルや目標利回りを把握して該当する投資先を選択しましょう。

ローリスクローリターンの安定型

リターンは少なくても、低いリスクで確実に利益を上げていく投資スタイルです。債券中心なら大きく資産を減らす可能性は低く、安定した資産運用ができます。リターンは個人向け国債で0.39%(税引前、変動金利型10年満期、令和5年8月3日〜31日募集分)と低いですが、株式も含めおおむね1〜3%程度のリターンを得られるでしょう。比率は債券70%、株式30%程度です。

ミドルリスクミドルリターンのスタンダード型

ある程度のリスクを許容したうえで、3〜5%程度のリターンを目指す投資スタイルです。国内株式では3~5%の配当利回りの銘柄は数多くあります。高配当利回り株に絞れば比較的容易に目標利回りを達成できます。外国株式は米国を中心に連続増配する企業が多いため、長期保有することで利回りが向上していきますが、為替が円高に振れると配当金が目減りするリスクがあります。債券50%でベースを安定させたうえで、株式50%で積極的にリターンを狙うポートフォリオです。

ハイリスクハイリターンの積極型

損失を被ることも覚悟のうえで、5%以上の高いリターンを狙う投資スタイルです。独身時代などリスクを許容できる時期は積極的にハイリスクな投資を行う人もいるでしょう。株式なら値動きの軽い小型株、外国債券なら高利回りのエマージング債券(新興国債)なども組み入れ、利回りの向上を目指します。比率は債券30%、株式70%程度です。

ポートフォリオ作成前に投資先別のリスクを確認しよう

ポートフォリオを作成する前に、自分がどの程度のリスクを許容できるのかを決めておく必要があります。そのうえで先に紹介した3つの型に該当する商品を選ぶことが大切です。以下に紹介する投資先は上にあるものほどローリスクローリターンで、下にいくほどハイリスクハイリターンになります。

預貯金・財形貯蓄

銀行の預貯金は超低金利で資産運用の対象にはならなくなり、給与振り込みや口座引き落としなどの決済目的の性格が強くなっています。したがって、普通預金に多額の資金を入れると投資機会の逸失につながります。

財形貯蓄は会社が給与から一定の金額を天引きして貯金してくれる仕組みの商品です。「一般財形貯蓄」「財形住宅貯蓄」「財形年金貯蓄」の3種類があります。住宅と年金貯蓄は合わせて元利合計550万円まで利子が非課税です。給与から天引きされるため、貯金が苦手な人に向いています。利率は一般の定期預金より多少高い程度です。預貯金・財形貯蓄はリスクがほとんどないため、ローリスクローリターン投資といえます。

保険・企業型DC(確定拠出型年金)

生命保険にも資産形成につながる貯蓄型の商品があります。貯蓄型保険は、万一のときに備える保険でありながら、満期保険金や途中で解約した場合に解約返戻金が入るなど、貯蓄も兼ねています。主な商品に終身保険、養老保険、学資保険、個人年金保険などがあります。

企業型DCとは、企業が掛金を毎月積み立て、加入者である従業員が自分で年金資産の運用を行う制度です。加入方法は、従業員が自動的に加入する方法と、加入の是非を選択できる方法があります。保険には途中解約リスク、企業型DCには運用損失リスクがありますが、大きな損失は考えにくいのでローリスクローリターンの投資と考えてよいでしょう。

国内債券

国内債券は、ローリスクローリターンの定番ともいえる投資商品です。債券には国が発行する国債、地方自治体が発行する地方債、企業が発行する社債などがあります。外国債券に比べると利率は低いですが、為替リスクもなく利払いの安全性も高いため、安心して投資できます。

社債は比較的利率が高いものもあり、例えば「第58回ソフトバンクグループ株式会社無担保社債」の利率は年利2.84%(税引前)です。ただし、既発債を104.04円(2023年8月15日現在)のときに購入した場合の利率は2.115%(税引前)となります。

国内株式

国内株式は、証券会社を通じて日本の株式市場に上場している会社へ投資できます。東証プライム市場上場銘柄の平均配当利回りは2.25%(前期基準、2023年8月17日現在)となっています。相場が変動するリスクや会社が倒産するリスクがある一方で、銘柄によっては配当金を得たり株主優待を受けたりできるため、参加者が多い最もスタンダードな投資先です。

また身近な企業の株も買えるため、比較的情報が入手しやすく初心者でも始めやすいでしょう。値下がりリスクはあるものの、保有しているだけで配当金を得られるため、ミドルリスクミドルリターンの投資といえます。

不動産

不動産は、アパートやマンションなどの不動産物件を人に貸して家賃収入を得たり、売却して利益を得たりする投資です。賃貸マンションの利回り相場は、新築で2〜5%、中古で3〜7%と、価格が安い分中古のほうが高めです。ただし、新築のほうが家賃は高いため、回収できる金額自体は新築のほうが多い可能性もあります。

不動産投資には災害リスクや家賃滞納リスク、空室リスクなどがありますが、ローンは家賃収入から返済できるので、入居者を確保できれば比較的安全な投資といわれています。ミドルリスクミドルリターンの投資と考えてよいでしょう。

外国債券

外国債券は海外各国で発行された債券です。一般的には米国、英国、オーストラリアなど先進国で発行されたものを指し、新興国で発行されたものはエマージング債券と呼んで区別しています。外国債券は円安になると利息収入が増加し、円高になると目減りするため為替の影響を受けやすいリスクがあります。

利率は三井住友銀行2023年8月募集分の米ドル建て債券で5.05%(税引前)、豪ドル建て債券で4.77%(同)と株式配当並みの高利回りです。先進国なので財政破綻リスクは小さいですが、国内債券と比べるとミドルリスクミドルリターンといえます。

投資信託

投資信託は、ファンドにお金を預けて、専門家(ファンドマネジャー)が自分の代わりに運用してくれる投資商品です。専門家は、分散投資を基本として資金を運用するため、投資信託を保有するだけで、複数の株を持っていることと同意義になります。年利は商品によって異なります。

日経平均やTOPIX(東証株価指数)などの市場平均と同じリターンを目指す「インデックス型」と、市場平均以上のリターンを目指す「アクティブ型」があります。個別株よりは値下がりリスクが低いですが、ミドルリスクミドルリターンと考えるのが妥当でしょう。

不動産クラウドファンディング

近年、新しい投資先として注目されているのが不動産クラウドファンディングです。運用期間は短いもので3ヵ月〜1年ほど、長いもので3年ほどが目安といわれています。投資額は1口あたり1万円や10万円と実物の不動産投資に比べてかなり安価に設定されているファンドも少なくありません。

投資を考えている人が最も気になるのが、「利回り」と「リスク」でしょう。不動産の種類などの諸条件によって異なりますが、利回りは3%程度から高いものだと10%超のファンドもあります。またリスクについては、物件に売却損が出た場合に定められた範囲で事業者が優先して損失を負担する「優先劣後方式」や、空室保証によって家賃収入を確保できる「マスターリース契約」によってリスクの軽減が図られています。

金

金(ゴールド)は「有事に強い」といわれ、不動産と並ぶ現物投資の代表として長期的に右肩上がりの上昇相場が続いています。金投資の方法にはインゴット(延べ棒)や金貨を直接買う方法と、「純金積立」のように毎月一定の金額で継続して購入する方法があります。純金積立のデメリットは配当金がないため値下がりした場合はただ保有しているだけとなることです。

リターンは田中貴金属店の2022年1月の平均小売価格1グラム6,755円(税抜き)で買って、同年12月の平均価格7,854円(同)で売った場合の利回りで16.3%(税金・手数料は除く)となります。暴落はしにくいのでミドルリスクミドルリターンの投資といえます。

外国株式

外国株式は、先進国や発展途上国の株式市場に上場している企業に証券会社を通じて投資します。国際的な優良株に投資できるのが魅力ですが、為替が円安に振れると価値が上がり、円高に振れると価値が下がるため、円相場に影響されるリスクがあります。

外国株式には日本株式のような株主優待はないため、配当で株主に利益を還元する方針が徹底されています。そのため連続増配する企業が多いのが特徴です。外国株式の配当利回りは桁が違い、10%を超える銘柄が多数存在します。ただし、業績が悪化して株価が下落したために見た目の配当利回りが高くなっている銘柄もあるのでよく調べましょう。外国株式は為替リスクがあるのでミドルリスクミドルリターンといえます。

エマージング債券

エマージング債券とは、新興国の債券のことです。例えばロシアや東欧、中南米、インド、東南アジアなどの新興国の債券が該当します。為替リスクやカントリーリスクが高いため、ポートフォリオの大半を占めるような組み方は、おすすめできません。

ただしリスクが高い分、金利も高く設定されるため、ハイリターンを求める投資家には魅力的かもしれません。利率の一例を挙げると、国際復興開発銀行が発行した「南アフリカランド建て利付債」が8.027%(2023年8月17日現在、以下同)、米州開発銀行が発行した「メキシコペソ建て利付債」が10.998%の高利回りで、オランダ開発金融公庫が発行した「トルコリラ建て利付債」にいたっては25.272%と、いかにもハイリスクハイリターンという驚異的な利率になっています。

いずれも市場で売買されている既発債のため、価格が上がると利率は低下します。新興国の場合は財政破綻による債務不履行のリスクはありますが、ハイリスクハイリターンと割り切って少額を投資するのもよいでしょう。

エマージング株式

エマージング株式とは、新興国企業の株式のことです。エマージング株式の魅力は発展途上にある企業が多く、成長余地が高い点が挙げられます。ただし国際的に見れば経済規模が小さい国の企業であるため、米5大IT企業のGAFAMのような存在が出る可能性は低いでしょう。

リターンの目安として参考になるのが、大和アセットマネジメントが発売した「エマージング株高配当ファンド-予想分配金提示型-」(投資信託)で、1年間のリターンが12.7%となっています。高いリターンですが、新興国企業の情報は手に入りにくいため、ポートフォリオにエマージング株式の個別銘柄を組み込むときは大きな割合を占めないように注意しましょう。エマージング債券と同様にハイリスクハイリターンの投資です。

暗号資産(仮想通貨)

暗号資産(仮想通貨)は、ビットコインやイーサリアムなどのネット上でやりとりできる通貨のような価値を持った電子データのことを指します。資産価値に裏付けがないなどの理由から、価値変動の激しさが特徴です。配当金が付かないためキャピタルゲインを狙うしかないので、投機色が強くなる傾向があります。値動きが一方的になりやすく、半年から1年の間に半値や3分の1の価格になることもあります。

また、暗号資産は24時間365日取引可能なので、終値という概念がありません。常に価格が変動しているためリターンの目安はないようなもので、ハイリスクハイリターンの代表的な商品です。

先物・FX

先物取引やFX取引は、投資した金額がゼロになるケースもあるリスクの高い投資です。どちらも投資する資金を証拠金として、その何倍ものお金を動かせる取引となるため、方法によっては「投機」に近いものとなります。とくに先物取引は決済期限が決まっているため、長期保有できない分リスクが高くなります。

自己資金の何倍もの取引ができるレバレッジ取引を行った場合は、投資した資金がゼロになるだけでなく借金を背負ってしまう可能性もあるため、よほど相場知識が豊富でないとポートフォリオに組み込むのはおすすめできません。レバレッジ取引をした場合に限っていえば、最もハイリスクハイリターンの投資といえます。

投資におけるポートフォリオの作り方

ポートフォリオを作ることを決めたら以下の手順で自身に最適なポートフォリオを組んでいきます。

- 投資目標と金額を決める

- ポートフォリオのバランスを決める

- 具体的な投資先を決める

1. 投資目標と金額を決める

はじめに以下の4項目を決めましょう。

・最初に投資する金額

・想定する利回り

・積み立てる金額

・積み立てる期間

まず、最初に投資する金額を決めます。ポートフォリオは、分散投資が前提となるため、金額が少なすぎるとメリットが小さくなります。最初に投資する金額は会社でいえば資本金のようなものなので、ある程度まとまった金額ができたら始めるようにしましょう。投資金額の目安は、100万円以上あることが望ましいといえます。

次に、運用結果の目標として運用利回りを想定します。利回りは年率換算するので、年間5%の目標であれば2年経過した時点では10%時価総額が増えている必要があります。2年経過時点で8%しかない場合は株式の比率を増やして積極運用のポートフォリオに見直すなどを検討します。

3つめに積み立てる金額を決めます。初めに用意した100万円のほかに、毎月3万円などと金額を決めて運用資産を増やしていきます。

最後に積み立てる期間を設定しますが、例えば資産規模1,000万円を目標に月3万円投資する場合、25年の積立期間が必要です。

資産運用のシミュレーションをするには、下記のサイトを利用すると便利です。

2. ポートフォリオのバランスを決める

次に上記の「想定する利回り」に従ってポートフォリオのバランスを決めます。安全性を重視して利回りを低く設定するなら債券の比率が高いポートフォリオを組みます。逆にリスクを許容して高い利回りに設定するなら株式の比率が高いポートフォリオを組みます。安全性と積極運用のバランスを重視するなら債券と株式の比率を半々にするとよいでしょう。

ポートフォリオのバランスを決めたら、先に紹介した投資先から目標の利回りになるように商品を選択します。ただし利回りが高いほどリスクは大きくなる(ハイリスクハイリターン)という点は押さえておくことが必要です。どこまでのリスクを許容できるのかを考えながらポートフォリオのバランスを調整します。

3. 具体的な投資先を決める

ポートフォリオの形が決まったら具体的な投資先を決めていきます。株式であれば「どこの会社に投資するのか」、不動産投資であれば「どこの物件に投資するのか」など細かく選定しましょう。一国のみに投資先を絞るとリスクが大きくなります。地域の分散が重要なポイントです。

また為替の動向を意識した投資先の選択も必要で、株式の場合は円安にメリットがある業種と円高にメリットがある業種をバランスよく配分しましょう。

投資のポートフォリオを見直す時のポイント

投資のポートフォリオは同じままではなく、以下の4つのポイントに合わせて随時見直す必要があります。

運用成績

ポートフォリオは運用成績を見ながら常に現状を分析する必要があります。もし評価損が発生しているなら、銘柄の選択に問題があるのかもしれません。少なくとも年に1回は見直して、銘柄の入れ替えを行うことが大事です。併せて、目標の年利回りを達成できているかもチェックしましょう。企業決算のように四半期ごとにチェックを行えば、さらに精度の高い運用が可能になります。

バランス配分

ポートフォリオはバランス配分が大事です。組み入れた商品の急騰・急落や海外市場や為替市場の情勢変化などによってポートフォリオのバランスが崩れることがあります。債券は安定していますが、株式は市場の変動が大きいため、株価が大きく上がった場合は売却によるリバランスを行って当初の資産構成に近づけることが必要です。

金融市場や経済状況の変化

金融市場や経済情勢は常に変化しています。例えば、2023年の金融市場では米国株式市場が低迷しているときは日本の株式市場が大相場となり、逆に日本株の上昇が頭打ちになると米国株が急上昇するというパターンが見られました。上昇相場に上手く乗れれば、時価総額を増やせたはずです。

一方、経済情勢では、日銀の総裁が変わり金融政策に若干の変化が生じるなどのトピックによってもポートフォリオを見直す必要があります。

ライフスタイルの変化

ライフスタイルの変化に応じてポートフォリオを見直すことも大事です。例えば、独身時代は多少リスクが高い商品を積極的に組み入れていた人が、結婚して子どもが生まれたことによってリスクの低い商品の比率を高めるといった具合です。

また、持ち家の購入など大きな支出があるときは、ポートフォリオの資産のなかから一部売却して現金化する必要も生じるでしょう。資産運用のペースは一定ではないことを心得ておくべきです。

不動産クラウドファンディングの現状

ミドルリスクミドルリターンの投資として紹介した不動産クラウドファンディングですが、徐々に市場規模が拡大してきています。そもそも、不動産の小口化はバブル期にはすでにありましたが、規制する法律が整備されておらず混乱した状態でした。

<関連する法整備の年表>

| 年月 | 出来事 |

| 1995年4月 | 不動産特定共同事業法の施行 |

| 1998年6月 | 特定目的会社または特定目的信託を用いて資産を流動化するための仕組みを定めた資産の流動化に関する法律 (SPC法)の公布 |

| 2000年 | 投資信託及び投資法人に関する法律が改正され、2001年から「J-REIT」登場 |

| 2007年 | 金融商品取引法(金商法)の改正で規制強化 |

| 2017年 | 小規模不動産特定共同事業が創設 |

| 2019年 | 電子取引業務ガイドラインの策定、不動産特定共同事業法施行規則の改正 |

2017年12月に「不動産特定共同事業法」が改正され、小規模不動産特定共同事業が創設されました。特例事業者の範囲が拡大し中小企業でも参入が可能になったことは大きな変化です。この改正によって、不動産クラウドファンディングを可能とする環境が整いました。

2019年に電子取引業務ガイドラインの策定と不動産特定共同事業法施行規則の改正が行われたことで、インターネット上で取引業務を完結できるようになり、現在の募集形態が確立されたといってよいでしょう。

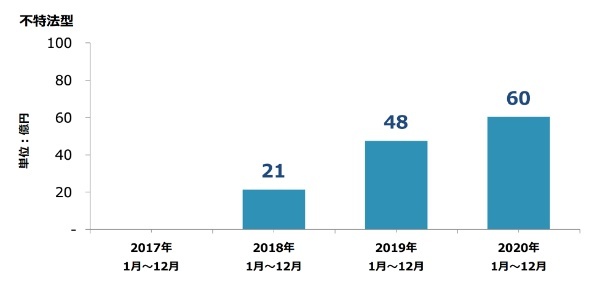

不動産クラウドファンディングは新しい商品ですが、市場規模は以下のように拡大中で、現在の注目度からすると今後も市場規模は拡大するものと予想されます。

(参照:2022年11月28日)

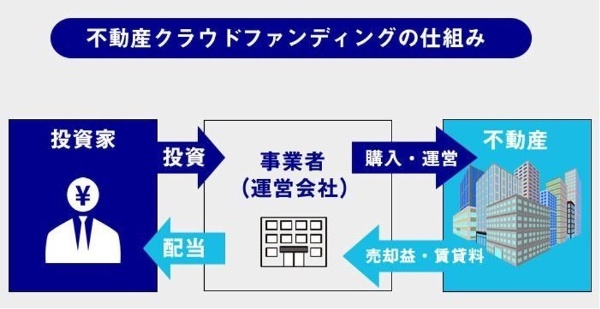

不動産クラウドファンディングの仕組みは、以下のようなものです。

事業者(運営会社)がインターネットを通じて不特定多数の投資家から資金を集めます。その後、それを元手に不動産を購入・運営。そこで得た賃料収入や売却益の一部を投資家へのリターンとして配当します。

(参照:2022年11月28日)

投資対象となる不動産は、以下が挙げられます。

<不動産クラウドファンディングの投資対象>

・区分マンション

・一棟物件

・オフィス

・商業施設

・ホテル

・保育園

・グループホーム など

ファンドによっては、1万円という少額からスタートすることも可能です。また、現在は歴史的な円安となっています。外国債券などは「為替リスク」を考慮しなければなりませんが、不動産クラウドファンディングは円建ての商品で、そうした心配はありません。そのうえで、ある程度の利回りを期待できるのが魅力といえるでしょう。

ポートフォリオは資産運用の設計図、定期的に見直して運用の精度を高めよう

投資商品はたくさんの種類があり、商品によって期待できる年利や考えなければならないリスクもさまざまです。自分で許容できるリスクを決めた上で、リターンとリスクを考えてポートフォリオを組むことが大切です。ポートフォリオは資産運用の設計図のようなものです。やみくもに投資するよりも設計図に沿って運用し、定期的に組み入れ商品を見直すことで運用の精度を高めることができます。

その際、少額で取り入れやすい不動産クラウドファンディングを組み入れるのも一つの手です。また、不動産投資に興味がある方は、まずは小口化商品で体験してみるのもよいでしょう。

※本記事は2023年8月17日現在の情報を基に構成しています。記事中の利回りは一例であり、実際の利回りは投資する商品によって異なります。参考程度にお考えください。

(提供:YANUSY)

【あなたにオススメ YANUSY】

・「財産債務調書」を提出している人は財産が○億円以上!

・ポスト港区!? 次に富裕層が住み始めるセレブ区はここだ!

・【特集#04】こんな領収証ならバレない?私的支出を経費にしたときのペナルティ

・固定資産税の過払いが頻発…還付を受けるための3つのポイント

・資産運用としての不動産投資の位置づけ