この記事は2022年12月20日(火)配信されたメールマガジンの記事「クレディ・アグリコル会田・大藤 アンダースロー『23年の日銀の金融引き締めはなくなったとみる』を一部編集し、転載したものです。

目次

シンカー

日銀は債券市場の機能低下のリスクを勘案し、10年債の誘導目標の容認レンジの拡大に動いた。2023年に日銀が金融引き締めに動くことはないだろう。

1つめの理由は、日銀は海外経済の減速をリスク視し、経済の見通しについては、「下振れリスクの方が大きい」としていることだ。

2つめの理由は、2023年度の政府予算編成の骨太の方針で、アベノミクス堅持を閣議決定していることだ。

3つめの理由は、日本経済にはまだ構造的なデフレ圧力が残っていることだ。

4つめの理由として、日銀が防衛増税に耐えうる景気の状態を維持する必要性が新たに生まれた。増税の実施の景気条項が実質的に入ったことになる。

今回の増税を巡る自民党内の混乱で、岸田首相の求心力は弱くなり、来年春の日銀執行部人事では、アベノミクス路線を継承する自民党内の声に配慮せざるを得なくなっただろう。

政府・日銀の共同声明が見直されれば、単純な2%の物価安定の目標から、賃金上昇をともなう2%の物価安定の目標に変化し、実質賃金の上昇にコミットすることで、事実上の名目GDP成長率目標となる可能性がある。

2023年、2024年は現行の政策を維持し、2025年に企業の設備投資サイクルが上振れ、企業貯蓄率がマイナス化(正常化)し、デフレ構造不況の原因が払しょくされた後、YCCの長期金利誘導目標を引き上げるか、景気動向によってはYCC撤廃の動きに進むだろう。日銀が短期の政策金利の誘導目標をプラスに戻して、金融緩和政策から完全脱却するのは2026年以降とみている。

12月19・20日の日銀金融政策決定会合

12月19・20日の日銀金融政策決定会合では、日銀当座預金の政策金利残高の金利をマイナス0.1%、長期金利の誘導目標を0%程度とする「長短金利操作(YCC)付き量的・質的金融緩和」の現状維持を決定した(賛成9、反対0)。

ただ、日銀は債券市場機能の低下のリスクを勘案し、10年債の誘導目標の容認レンジを現行の±0.25%から±0.5%への拡大を決定した。

今回の決定で日銀は債券市場の機能に配慮するという当面の課題にクリアした。質的緩和政策の要であるETF買入に関しては現行の年間12兆円を上限とするETFの買い入れ方針も維持した。

景気の先行き判断

景気の先行き判断は、「資源高や海外経済減速による下押し圧力を受けるものの、新型コロナウイルス感染症や供給制約の影響が和らぐもとで、回復していくとみられる」とし、据え置いた。

海外経済減速への警戒感が強い。物価の先行き判断も、「本年末にかけて、エネルギーや食料品、耐久財などの価格上昇により上昇率を高めたあと、これらの押し上げ寄与の減衰に伴い、来年度半ばにかけて、プラス幅を縮小していくと予想される」とし、据え置いた。

2023年度には物価上昇率は2%の物価安定の目標をまた下回る予想になっている。

金融政策の引き締め方向には動かない理由

債券市場の機能低下の対応策として誘導レンジの拡大にふみった日銀は2023年中には金融政策の引き締め方向(短期金利または長期金利の政策目標の引き上げ)には動かないだろう。主な理由は3つある。

1つめの理由

1つめの理由は、日銀は海外経済の減速をリスク視し、経済の見通しについては、「下振れリスクの方が大きい」としていることだ。日銀は、現行の金融緩和政策を維持し、海外の中央銀行の政策の動きから1サイクル遅れることを覚悟しているようだ。

2つめの理由

2つめの理由は、2023年度の政府予算編成の骨太の方針で、アベノミクス堅持を閣議決定していることだ。アベノミクスの「大胆な金融政策」の縛りがまだ存在し、政府・日銀の共同声明を含むアベノミクスの政策連携を支持する候補しか、次期日銀総裁には選ばれないないだろう。

3つめの理由

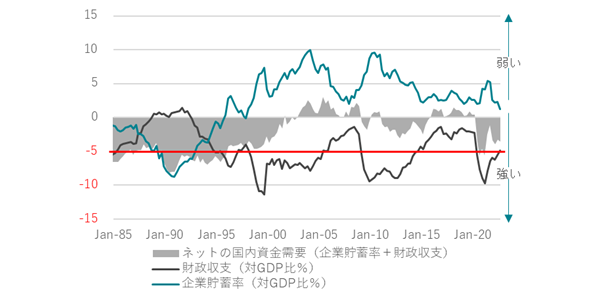

3つめの理由は、日本経済にはまだ構造的なデフレ圧力が残っていることだ。企業貯蓄率はまだ異常なプラスであり、企業の過剰貯蓄という内需低迷とデフレ構造不況の原因が存在している中、金融引き締めを強行すれば、日本経済が再びデフレに戻るリスクがまだ大きい。

国内の物価動向の目安となる企業貯蓄率と消費者物価指数には強い相関関係が確認できる。海外からの物価上昇圧力で消費者物価指数がオーバーシュートしても、いずれ企業貯蓄率が示す国内の物価動向の目安の水準まで戻ってくることが何度も起こってきた。

日銀が現行の金融政策の点検・検証を行うとしても、金融緩和効果を維持するための手段が議論となり、必ずしも金融引き締めにつながるものにはならない可能性が高い。

4つめの理由

ここに来て、4つめの理由として、日銀が防衛増税に耐えうる景気の状態を維持する必要性が新たに生まれた。5年間で防衛費のGDP比を2倍程度に増額するため、法人税中心の増税が行われる計画だ。

「2024年以降の適切な時期」から2027年度にかけて、他の項目と合わせて、増税幅が1兆円程度まで徐々に拡大するとされる。それまでの間に、日本経済が強い景気後退に陥れば、増税が白紙に戻るばかりか、岸田首相の自民党内での求心力が著しく衰え、内閣が退陣に追い込まれるリスクが大きく高まる。

今回の増税を巡る自民党内の混乱

特に、増税の時期と法案への具体化は、来年末の自民党税制調査会で再度議論することになり、それまでの景気の下支えは必須になったとみられる。政務調査会でも、増税以外の選択肢がないか議論が進み、景気が悪化すれば、増税に対する否定的な意見が増えるだろう。

増税の実施の景気条項が実質的に入ったことになる。更に、財源として決算剰余金を充てることになるようだ。日銀が金融緩和をしている期間である過去10年間の平均の額が前提となっている。

決算剰余金は、日銀からの納付金や、金利を高めに設定することによって実際には使われなかった利払い費が含まれる。日銀が金融引き締めを強行すれば、逆ザヤによる日銀納付金の減少や、金利の上昇によって決算剰余金は減少する可能性が高い。

財源が足らないとして、増税額が引き上げられれば、日本経済の景気回復の腰折れのリスクとなる。今回の増税を巡る自民党内の混乱で、岸田首相の求心力は弱くなり、来年春の日銀執行部人事では、アベノミクス路線を継承する自民党内の声に配慮せざるを得なくなっただろう。

政府・日銀の共同声明が見直される可能性もある

新日銀総裁の就任後、政府・日銀の共同声明が見直される可能性もある。現在の共同声明は、黒田総裁ではなく、白川総裁下の2013年1月に公表されたものだ。日銀が大胆な金融緩和をし、政府は構造改革と財政再建という供給側の政策を推進することで、「できるだけ早期に」2%の物価安定の目標を実現する方針となっている。

結果は、政府の需要側の政策が弱く、拙速な財政再建の動きもあり、ネットの資金需要が消滅し、日銀の金融緩和に過大な負荷がかかってしまった。

日銀には支出をする力はなく、経済のマネーを拡大し、需要も拡大するためには、企業と政府の支出する力であるネットの資金需要の回復が必要であったからだ。「できるだけ早期に」目標を実現するためには、積極財政の力で、需要をしっかり拡大する必要があった。

十分な賃金上昇が実現する環境を整えることが盛り込まれる可能性

共同声明が見直されるのであれば、日銀は大胆な金融緩和を継続し、政府は構造改革と成長投資に加え、財政政策で需要を拡大し、十分な賃金上昇が実現する環境を整えることが盛り込まれる可能性がある。

単純な2%の物価安定の目標から、賃金上昇をともなった2%の物価安定の目標に変更となるだろう。結果として、実質賃金の上昇にコミットすることで、物価安定の目標は名目GDP成長率の目標に実質的に進化することになる。1%程度の実質GDP成長率と、2%の物価安定の目標を加え、3%以上の名目GDP成長率が事実上の目標となる。

政府は、需要の拡大を継続するため、ネットの資金需要(GDP比)を3%程度の名目GDP成長率と整合的な-5%程度に、積極財政で維持することが必要になるだろう。

2023年度の予算編成の骨太の方針に明記された「経済あっての財政であり、順番を間違えてはならない。経済をしっかり立て直す。そして、財政健全化に向けて取り組む。」という方針が、共同声明でも明確になるとみられる。

まとめ

今回の決定を踏まえ、2023年、2024年は現行の政策を維持し、2025年に企業の設備投資サイクルが上振れ、企業貯蓄率がマイナス化(正常化)し、デフレ構造不況の原因が払しょくされた後、YCCの長期金利誘導目標を引き上げるか、景気動向によってはYCC撤廃の動きに進むだろう。

2026年までに、物価上昇率が目標の2%台で安定するようになり、インフレ期待がアンカーされれば、政府はデフレ完全脱却宣言をし、その後、日銀は短期の政策金利の誘導目標をプラスに戻して、金融緩和政策から完全脱却していくことになるだろう。

図1:政府・日銀の共同声明の解釈

図2:企業貯蓄率と消費者物価指数

図3:ネットの資金需要(企業貯蓄率+財政収支)

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。