本記事は、明石順平氏の著書『データで見る 日本経済の現在地』(大和書房)の中から一部を抜粋・編集しています。

日本の賃金を世界と比較してみると……

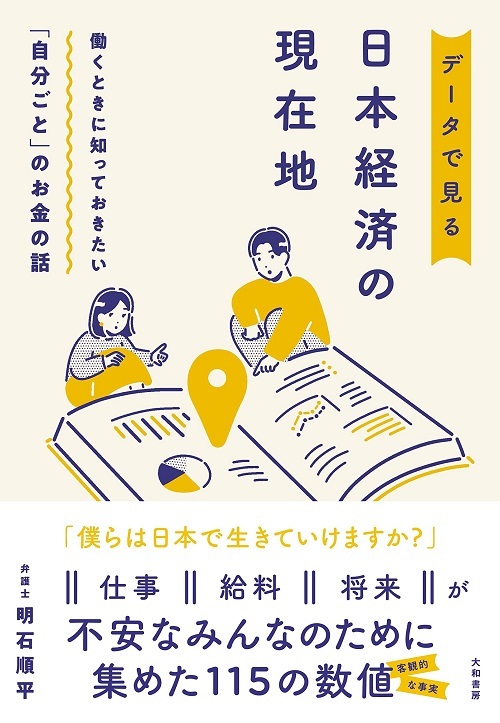

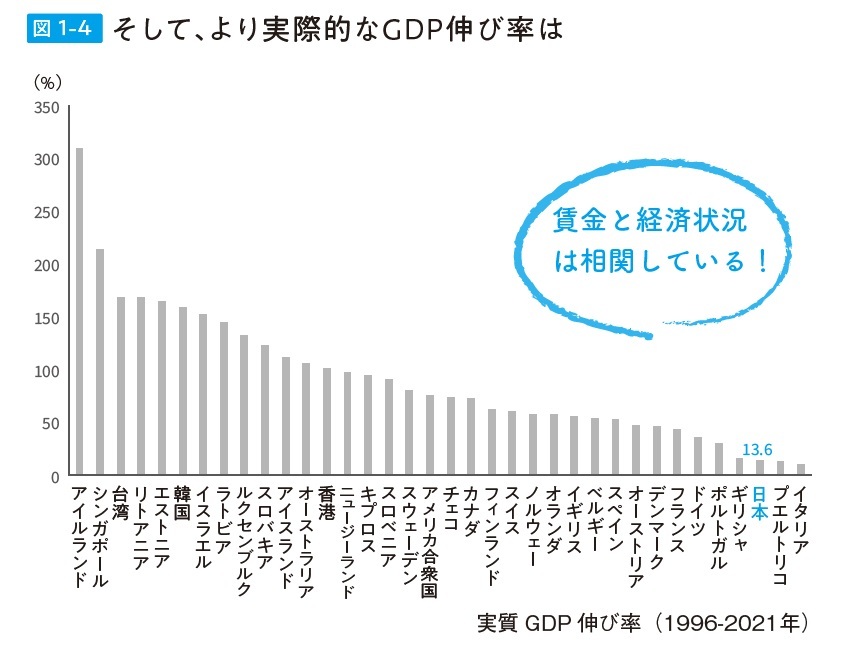

モ まずは、太郎が心配している賃金のデータを見てみよう。賃金を見れば、その国の経済状況もよく分かる。この図はOECD(*1)加盟国中34カ国の名目賃金について、1996年と比較した2021年の伸び率を示したものだ。ちなみに名目賃金とは、見た目の金額そのままの賃金を言う。この中で唯一、日本だけが1996年より2021年の名目賃金が下がっているね。3.6%下がっている。

*1:OECD は「Organisation for Economic Co-operation and Development」の略。経済協力開発機構。ヨーロッパ諸国を中心に日・米を含め、2023年1月現在、38カ国の先進国が加盟する国際機関。

太 これは衝撃的……。日本の次に伸びてないのがスイスだけど、それでも34.4%伸びているから、日本の異常さが突出しているね。

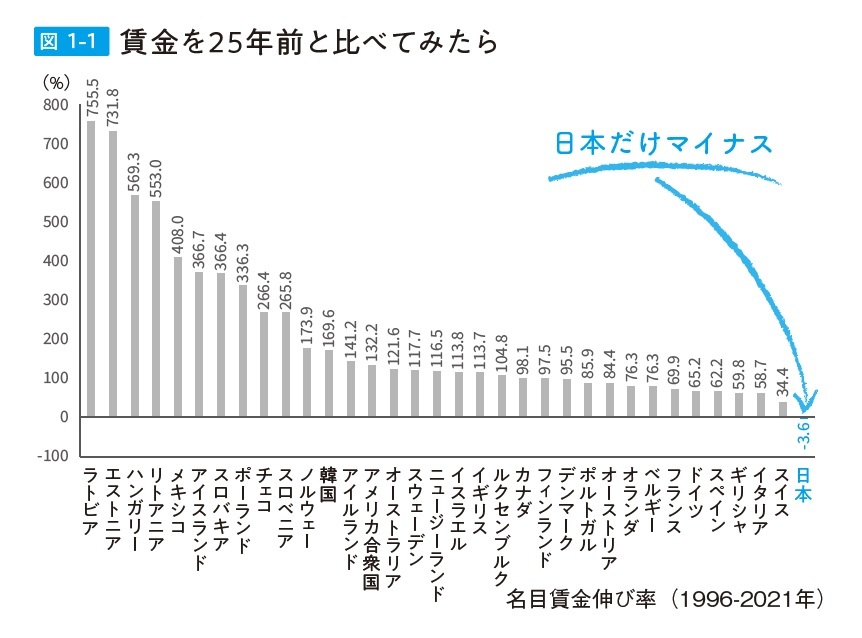

モ 次に実質賃金を見てみよう。実質賃金は、名目賃金を消費者物価指数で割った値のことだ。物価変動の影響を取り除いた、賃金の真の値打ちを表す数値になる。例えば、名目賃金が2倍になっても、物価が同じく2倍になった場合、実質賃金は変わらない。なお、ここで言う指数とは、ある時点を100とした場合の数値のこと。

太 名目賃金よりはましだね。1996年より2.9%だけ伸びている。……まあでもほとんど変わってないね。日本より伸びてないのはスペインだけ。

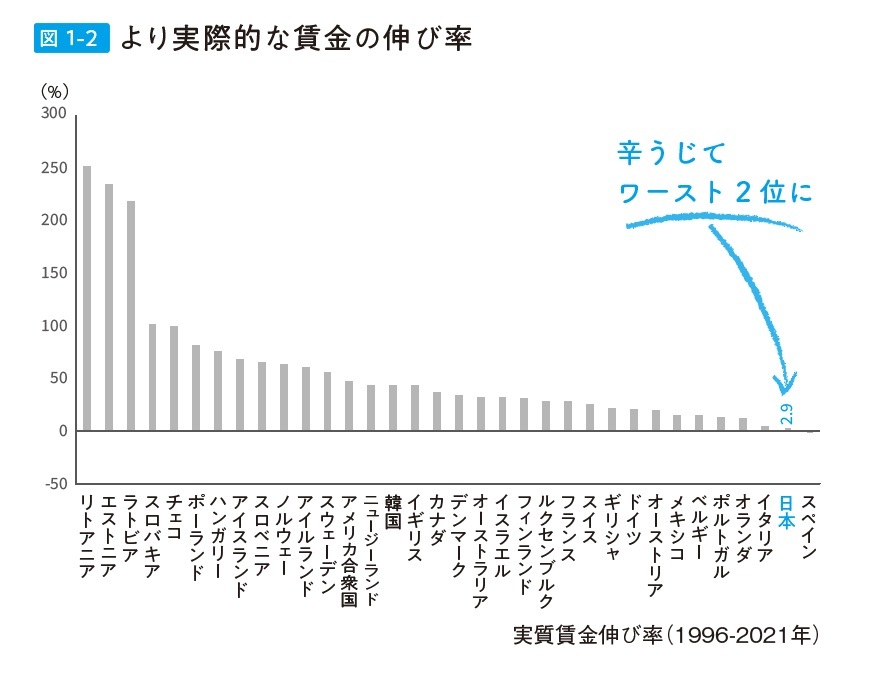

モ そう。そして、この名目賃金と実質賃金の状況は、名目GDP、実質GDPの状況とほとんど一致している。ちなみにGDPとは、「Gross Domestic Product」の略で、国内総生産のことだ。一定期間内(通常1年間)に国内で産出された付加価値の総額で、国の経済水準を測る基本的指標となる。また付加価値とは、サービスや商品などを販売したときの価値から、原材料費や流通費用などを差し引いた価値のこと。一言でいえば「儲け」ということだね。

では、IMF(*2)が「先進国」にカテゴライズしている国の名目・実質GDPの、1996年と比較した2021年の伸び率を見てみよう。まずは名目GDPから。

*2:「International Monetary Fund」の略。国際通貨基金。通貨と為替相場、国際金融システムの安定化を目的とした国際連合の専門機関。

太 日本は1.2%しか伸びてないから、これもまた、ダントツでビリだね。次に伸びてないイタリアですら69.8%。日本は文字どおり桁違いに伸びてない。

モ 次は実質GDPの伸び率を見てみよう。

太 一番伸びてないのがイタリア(10.5%)、次がプエルトリコ(13.2%)、その次が日本(13.6%)だから、名目よりはマシだけど、やっぱり全然ダメだね。

モ そう。このように、賃金の低迷がGDPの低迷と名目・実質ともにほとんど同じであることが分かるだろう。

太 うん。賃金が低迷していることはつまり、日本の経済が低迷していることを表しているわけだね。なんだかとても大きなモノを相手に考えないといけないんだなぁ……。でも、なんで日本はこんなに低迷しているの?

モ それを理解するには、少し歴史を遡って見てみる必要がある。具体的に言うと、バブル崩壊後の金融危機が大きく影響しているんだ。今度はそれを見てみよう。

いつから賃金は下がり始めた?

モ バブルというのは、ある資産の価格が異常に上がってしまう現象のことだ。1990年前後に起こった日本のバブルでは、株と不動産が異常に値上がりした。このバブルが起きるきっかけとなったのが、日銀による

太 金利って何?

モ お金のレンタル料のことだ。例えば金利1%で100万円借りたとすると、100万円×0.01=1万円がレンタル料ということになる。返すときには100万円に加えて1万円を支払う必要がある。さて、ここで金利を下げるとどうなるかな。

太 返すときに支払うレンタル料が減るということだから、借りやすくなるね。

モ そう、金利を下げるとお金を借りやすくなる。だから借りる会社や人が増える。そして、みんな借りたお金で手っ取り早く儲けたいと考えると、株や不動産を買うことになる。

太 その資産を買ったときより高い値段で売ることができれば、差額で儲かるからだね。でも、なんで公定歩合を引き下げることになったの?

モ プラザ合意が原因だ。プラザ合意というのは、1985年9月22日に、先進5カ国蔵相・中央銀行総裁会議(G5)により発表された、為替レート安定化に関する合意のこと。為替レートとは、通貨間の交換比率のことだ。例えば1ドル100円だったら、1ドルと100円を交換できることになる。プラザ合意以前は1ドル240円ぐらいだった。

太 1ドル手に入れるために240円も支払わないといけないから、円の価値が今よりも低かったんだね。

モ そう。そしてプラザ合意の具体的な中身は、ドルを安くして、それ以外の先進国の通貨を高くするというものだ。日本とアメリカの関係でいえば、円を高くしてドルを安くすることになる。これを円高ドル安と言う。

太 アメリカにとっては、自分の国のお金を安くするってことだよね。なんでそんなことしたの?

モ それは、アメリカの貿易赤字が大きくなっていたから。その大きな要因が、「ドルが他国の通貨に対して高すぎる」ということだった。通貨が安い国であれば、人件費を低く抑えられるから、製品を安く作ることができ、輸出で儲けやすい。他方、通貨が高い国は人件費が高くなってしまうから、どうしても製品の値段を高くせざるを得ない。そうすると価格競争で通貨の安い国に負ける。ただ、通貨の安い国の製品を買いやすいので輸入は多くなる。

太 なら、通貨の高い国は輸出より輸入の方が多くなるね。

モ そう。当時のアメリカはそんな状態だった。輸出より輸入が多いから、支払うお金の方が多くなる。放っておいたらどんどんお金が外に出てしまう。それでは困るということで、プラザ合意によってドルの価値を下げようとしたんだ。

太 でもそうなると、輸出で儲けていた国は大ピンチにならない? 例えば、1ドル200円のときは、何か作ってそれを1ドルでアメリカで売り、円に換えれば200円手に入る。だけど、1ドル100円になったら、同じ1ドルで売っても100円にしかならないから、売り上げが半分になっちゃうよ。

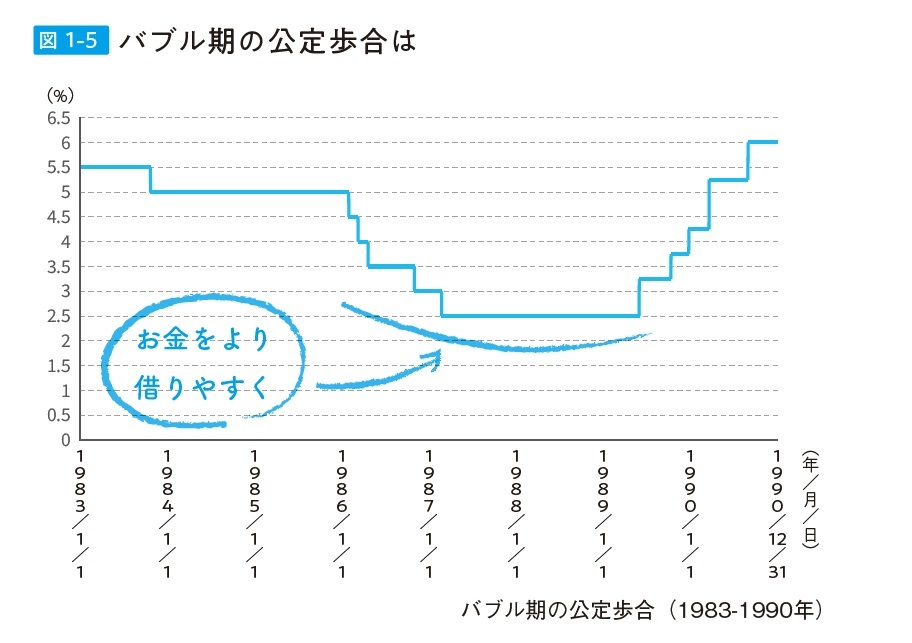

モ そのとおりだ。そこで、公定歩合の引き下げが出てくる。円高によってものすごい不景気になることを恐れた日銀は、公定歩合を引き下げ、お金を借りやすい状況をつくることで乗り切ろうと考えた。当時の公定歩合の推移を見てみよう。

太 1986年に2%下げて、1987年にさらに0.5%下げて、一番低いときは2.5%になったのね。で、一番低い状態が2年2カ月ぐらい続き、1989年からまた公定歩合を上げ始めたと。

株と不動産の危険な高騰

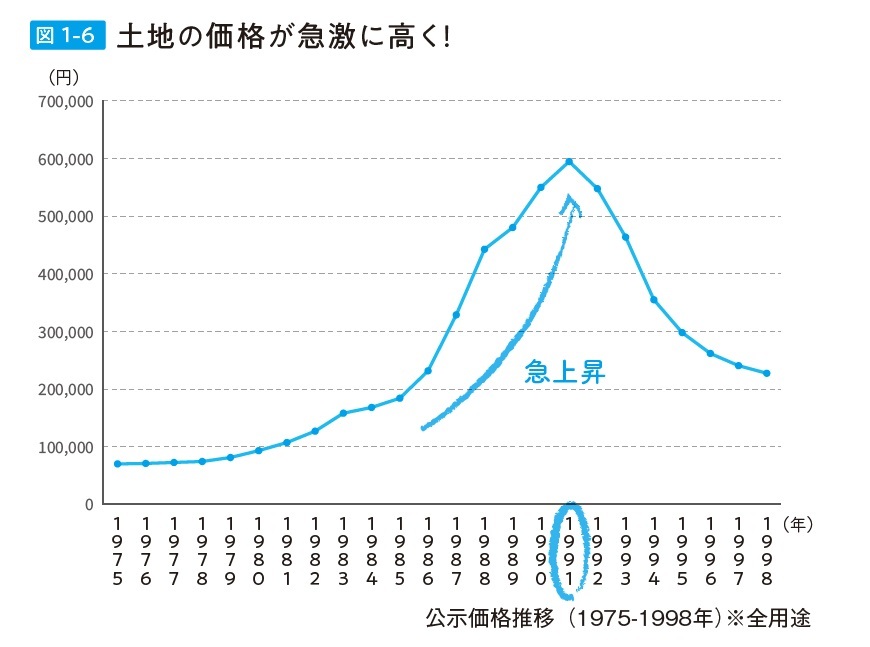

モ そう。こうやってお金を借りやすくした結果、お金の貸し出しが増え、それが株や不動産に流れていった。まずは、土地公示価格(*3)の推移を見てみよう。

*3:地価公示法にもとづいて、国土交通省の土地鑑定委員会が公示する土地の価格。

太 公定歩合を下げ始めた1986年から急激に土地の価格が上がってるね。

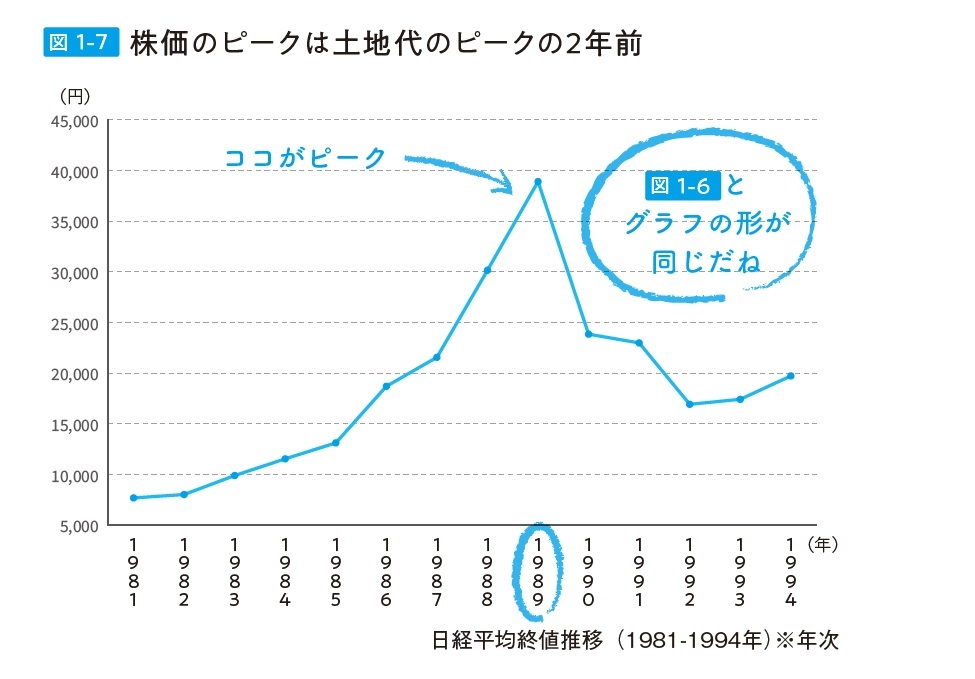

モ そう。貸し出されたお金は土地ころがしに使われた。土地ころがしというのは、これから買おうとする土地を担保(*4)にして、銀行等からお金を借り、値上がりしたらすぐに売る、という行為だ。これをみんなが繰り返したので、土地の値段がどんどん上がり、一時は東京23区の土地の値段でアメリカ全土が買えると言われるほどになった。次は、株。日経平均株価の推移を見てみよう。

*4:お金を返せなくなったときに備えて差し出す財産等のこと。

太 土地の価格の推移とほぼ同じグラフの形だね。ピークで4万円近くなっている。今と全然違う。

モ うん。株価は1989年をピークに下降に転じたが、土地の値段は下がらず、1991年まで上がり続けたんだ。

太 そんなに土地の値段が上がったら、普通の人が買えなくなって困らないかな?

モ そのとおりだ。普通の人が手の届かないような土地価格になってしまったので、日銀は1989年から今度は公定歩合を引き上げていき、1990年には、公定歩合を6%にした。さらに、大蔵省(現・財務省)は、1990年3月27日、各金融機関に対し、不動産業向け融資の伸び率を、総貸出の伸び率の範囲内に抑えるようにという行政指導を行った。つまり、土地購入のための貸出量を抑えようとした。これらの施策の結果、土地の価格は急激に下がっていき、バブル景気は終わりを告げた。

太 株も不動産も、みんな「価格が上がるだろう」という予測のもとにお金を借りて購入してたんだよね。いざとなったら売ってお金に換えれば返済にあてられると。でも、こうして価格が下がってしまったら、借金を返済できなくなるんじゃないかな。

モ そう。株価と不動産価格が暴落したせいで、貸したお金が返ってこない状況が発生してしまった。銀行等の金融機関にとっては致命的だ。返済されなかったり、返済が遅れたりする債権のことを不良債権と言うんだが、バブル崩壊によってこの不良債権が大量に発生した。

ただ、金融機関は、返済不能になって潰れそうな会社へお金を貸して延命させたり、子会社に損失を付け替えることによって、不良債権問題が表面化しないようにした。そうやってその場しのぎをしていればいつか景気が回復し、お金をちゃんと返せる状態に戻ると思ったんだろうな。

ところが、そういうその場しのぎが限界を迎えたのが、1997年11月だった。この3日に準大手証券会社の三洋証券、同月17日に北海道拓殖銀行、その1週間後に四大証券会社の一角だった山一證券が次々と破綻していった。金融機関はお互いに借金をして資金を融通し合っているから、1つ潰れるだけでも大変なことになるんだけど、それが一気に3つも潰れてしまった。この混乱は翌1998年も続き、同年10月23日には日本長期信用銀行が、同年12月13日には日本債券信用銀行が破綻した。いずれも名門といわれる日本を代表するような銀行(金融機関)だった。それ以外にもたくさん破綻している。こうやって金融機関が次々に破綻してお金が回らなくなる状況を金融危機と言う。